商工ローンには、「法外な金利を請求される」「強引な取り立てがある」など、ネガティブなイメージを持つ方も多いのではないでしょうか?

事業資金融資を検討する際、商工ローンのネガティブなイメージが頭をよぎり、融資の相談をためらうことも多いでしょう。

たしかに、過去の商工ローンは法外な金利手数料や強引な取り立てで社会問題となっていましたが、現在は法改正により安心できる融資に変わっています。

今回は、事業資金融資を検討している方に向けて、商工ローンが安心して利用できるようになった背景や、利用上の注意点などを詳しく解説します。

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

※4:該当しない方は要相談

貸付条件はこちら

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

商工ローンとは?歴史や形態

商工ローンとは個人事業主や法人向けの融資で、現在ではビジネスローンといわれています。

商工ローンは、バブル崩壊を機に需要が高まり急成長したサービスですが、高金利や悪質な取り立て方法が社会問題化し、現在では昔のようなネガティブなイメージはありません。

商工ローンは事業者・法人向けの貸金業者

商工ローンとは、個人事業主や法人向けビジネスローンの総称です。

1980年代後半頃になると、株価や不動産価格が上昇するバブル景気に入り、金融機関は建設業や不動産、ノンバンクに積極的に融資を行っていました。

しかし、景気の加熱を懸念した当時の大蔵省(現在の財務省と金融庁)は、段階的な政策金利の引き上げ措置に踏み切り、金利上昇により景気の悪化が始まります。

政策金利の引き上げで、株価や不動産が低調になると、国民の心理が変化し、株価や不動産価格は暴落しバブル崩壊を迎えました。

バブル崩壊により金融機関から企業への融資も厳しくなり、いわゆる「貸し渋り」「貸し剥がし」が発生し、各企業は資金調達に苦慮することになります。

こうした背景から、ノンバンクが提供する不動産担保ローンや、保証人付きで高金利で貸し付ける商工ローンの需要が高まっていったのです。

商工ローンは高金利や違法な取り立てで問題になっていた

商工ローンは、事業主が資金繰りに窮していることに付け込み、金利手数料以外にも「保証料」や「調査料」などの名目で、実質「年30~40%の金利」で融資をしていました。

保証人に対しても十分な説明をせず、「根保証」前提で保証人契約をさせ、「300万円の保証だと思ったら実は1,000万円の保証人になっていた」ということも珍しくありませんでした。

※根保証とは……継続的に発生する債務を対象に、保証契約をすること。はじめは300万円の融資でも、その後債務者が追加で借りると、追加融資分も自動的に保証しなければならない仕組み。保証人が知らない間に債務が膨らむことで社会問題となっていた。

さらに問題視されたのは、「債務の回収方法」です。

当時は返済が遅れると強引な取り立てが行われ、「目玉を売れ」「腎臓を売れ」と恫喝されるなど、違法な行為が問題になっていたのです。

【金融庁資料】

・商工ローンや大手消費者金融の取立ての模様が録音されたテープを持っているが、ヤミ金融業者と変わらない厳しい取立てを行っている。

金融庁公式サイト「貸金業制度等に関する懇談会(第2回)議事要旨」

・商工ローン大手は社員に厳しいノルマを課していた。刑事事件の判決でノルマが犯行を惹起した背景となっていると認定された。また、保証人に対して全くリスクを開示しておらず、保証人被害が目立った。

商工ローン業者は規制によりほぼなくなった

悪質な商工ローンによる貸付が社会問題となっていましたが、1999年の臨時国会にて「出資法・貸金業規制法の一部改正」が成立し、貸付上限金利の引き下げや、保証人に対する保護が強化されていきました。

また、当時の金融機関は、中小企業には貸し渋りを行っているにもかかわらず、悪質な商工ローンに積極的に融資を行っており、「悪質商法の片棒を担いでいる」との批判も受けていたようです。

こうした批判を受け、金融機関が商工ローンから一斉に資金を引き上げたこともあり、現在は商工ローンという名前の融資を扱う業者は、ほぼなくなっています。

参考:

全商連「商工ローン問題解決への緊急提案」

金融庁資料「出資法制定改正の経緯」

商工ローンは現在ではビジネスローンとしてクリーンな貸金業者が行っている

悪質な商工ローンは現在は衰退しており、現在は「ビジネスローン」としてクリーンなサービスが提供されています。

また、法規制により金利は利息制限法の上限まで引き下げられ、過度な取り立ては禁止されたことから、かつてのような悪質な行為もなくなりました。

また、融資の審査では決算書で事業の財務状況が確認され、返済能力も厳しくチェックされるため、「返済能力を超えた借入をしてしまう」といったこともありません。

ビジネスローンを扱う業者は、大手消費者金融の関連会社や地方銀行、ネット銀行などが主流になっており、クリーンな業者が融資を行っているケースがほとんどです。

金利は利息制限法の上限まで引き下げられた

先に紹介した商工ローンの問題をきっかけに貸金業規制法が改正され、貸付上限金利は年40.004%から年29.2%に引き下げられました。

その後、消費者金融カードローンで多重債務問題が深刻化したことから、現在の上限金利は、利息制限法により20%まで引き下げられています。

20%を超える金利手数料を設定すると、貸金業者は刑事罰の対象となるため、現在では安心できる金利でビジネスローンが利用できるようになっています。

【日本貸金業協会公式サイト】

貸金業者は、利息制限法に基づき貸付け額に応じて15%~20%の上限金利で貸付けを行わなければならず、利息制限法の上限金利を超える金利は超過部分が無効・行政処分の対象、また、出資法の上限金利(20%)を超える金利は、刑事罰の対象となっています。

日本貸金業協会公式サイト「お借入れの上限金利は、年15%~20%です」

過度な取り立てはなくなった

1999年の臨時国会では、貸付上限金利の引き下げが決まったほか、保証人に対する保護強化を目的として以下の4点が盛り込まれました。

- 保証人への書面交付の義務付け

- 貸付利率の明確化

- 取り立て行為への規制

- 罰則の強化

特に取立行為については、下記の悪質な行為が禁止されています。

【金融庁資料より要約】

・不適当な時間帯(午後9時から午前8時)に取立てを行ったり、勤務先等の居宅以外の場所に電話や訪問を行ってはならない

金融庁資料より「取立行為に関する規制の強化」

・取立てを行うにあたり、不正又は著しく不当な手段を用いてはならない

・貸金業者は、暴力団員等をその業務に従事させてはならない

・貸金業者は暴力団員等に債権を譲渡してはならない

上記の背景から、現在は商工ローン(ビジネスローン)における過度な取り立て行為はなくなっています。

ただし、いまでもビジネスローンの返済が滞れば、常識の範囲内での督促が行われる点は覚えておきましょう。

決算書を主な審査基準にするようになった

多くの商工ローン(ビジネスローン)は、決算書の内容をもとに審査をするようになりました。

現在の商工ローンは、決算書の内容から財務状況を判断し、返済能力が認められなければ融資が行われない仕組みになっています。

審査では、売上高や利益率、キャッシュフローといった事業の健全性を示す指標も重視されるようになっており、返済能力を超えた過剰な貸付けは行われていません。

また、事業計画書や資金使途の明確な説明を求められる場合もあり、事業者が計画的な資金運用を行えるようサポートする仕組みも整備されています。

そのため、事業主が「貸してほしい」と依頼しても、貸し倒れリスクが高い事業者は融資を受けることはできません。

結果として、商工ローン市場全体の透明性と健全性が向上し、利用者にとって安心できる金融サービスへと変わってきているのです。

ノンバンクだけでなくネット銀行なども参入している

商工ローン(ビジネスローン)はネット銀行も参入しています。

ネット銀行はIT大手企業や大手フィナンシャルグループのグループ企業であることが多いため、ノンバンクが扱うビジネスローンよりも安心感があるのが特徴です。

かつて商工ローンは本人確認や審査の問題で、オンラインでの利用が難しい資金調達方法でした。

しかしフィンテック(※)の発展によりオンラインで本人確認や審査が可能になり、ネット銀行でも商工ローン(ビジネスローン)が取り扱えるようになっています。

※フィンテックとは……「金融(Finance)」と「技術(Technology)」を融合させたもので、ITやAIなどの先端技術を活用して金融サービスを革新する取り組みやその技術を指す

特にフィンテックを活用することで、これまで手間がかかっていた与信審査プロセスの効率化が進み、人的コストの大幅な削減が実現されています。

この結果、金融機関は短期・少額融資でも十分な利益を得ることができるようになり、多くのネット銀行が競ってビジネスローン市場に参入しています。

ネット銀行のビジネスローンはオンラインで手軽に申し込めるだけでなく、AIを活用した審査モデルを利用し、短時間で審査結果が出る点も大きな特徴です。

これにより、中小企業やスタートアップにとって、ネット銀行のビジネスローンは重要な資金調達手段となっています。

商工ローン(ビジネスローン)の特徴

商工ローン(ビジネスローン)には、下記4つの特徴があります。

- 融資までの日数が早い

- 融資に必要な審査基準が銀行融資よりも緩い

- 無担保でも借入できる貸金業者が多い

- 事業性融資は総量規制の対象外

特にノンバンクが扱うビジネスローンは、銀行の事業融資より審査が柔軟で、融資までのスピードが早いのが特徴です。

資金調達に必要な期間や金額などを検討し、自社に合ったビジネスローンを利用しましょう。

融資までの日数が早い

商工ローンは銀行融資や日本政策公庫などと比較し、融資までの日数が早い資金調達方法です。

融資までにかかる時間は一般的には2~5営業日、早い金融機関であれば即日融資も可能です。

公庫融資は低金利で利用できるメリットがありますが、実際のところ申込から融資まで1ヵ月以上かかるケースもあり、急ぎの資金調達に向いていません。

ただし、即日融資を受けるには、必要書類を不備なく揃え、財務状況や信用情報に問題ないことを証明する必要があります。

即日融資を希望するなら、必要書類を事前に確認し、他社借入がある場合は可能なかぎり借入金額や件数を減らしてから申込みましょう。

融資に必要な審査基準が銀行融資よりも緩い

商工ローン(ビジネスローン)は、銀行融資を利用するのが難しい個人事業主や中小企業向けの商品のため、審査基準が緩い傾向があります。

なかでもノンバンクの商工ローンは、審査に必要な書類も比較的少なく、決算書や確定申告書のみで申込が可能です。

ネット銀行の商工ローンであれば、事業用の銀行口座の入出金明細のみで審査してもらえる場合もあります。

一方、銀行融資や公庫融資においては、決算書や事業計画書・返済計画書などが必要になることも多く、事業内容を詳しくチェックされて「経営状態が悪い」と判断されると、審査に落ちる可能性もあります。

無担保でも借入できる貸金業者が多い

商工ローン(ビジネスローン)の多くは、無担保で利用可能です。

ただし無担保で融資をするのは、金融機関にとってリスクになるため、貸し倒れリスクをカバーするために金利が高めに設定されています。

一方、有担保ローンは金利が低いというメリットがありますが、担保価値を調査するために審査に時間を要し、さらに担保価値によっては保証人を求められる場合があります。

金利が高めでも、早めの資金調達が必要なら、無担保で借りられるビジネスローンを利用しましょう。

事業性融資は総量規制の対象外

商工ローン(ビジネスローン)は、事業性融資のため総量規制の対象外となります。

総量規制とは、「貸金業者からの借入は年収の3分の1まで」とする貸金業法のルールのことです。法人については、そもそも総量規制は適用されません。

なぜなら法人の経営状態はさまざまで、売上などの数値的基準だけで一律に借入額が過剰かどうか判断できないためです。

個人事業主がビジネスローンを利用する場合も、使途が事業資金で返済能力を超えないと認められる場合は、総量規制の例外として扱われます。

ただし、「総量規制の例外扱い」の場合は、借入額そのものは貸金業者からの借入として算入されてしまいます。

そのため、ビジネスローンの借入額が年収の3分の1を超えた場合は、新たに消費者金融カードローンやクレジットカードでのキャッシングは利用できません。

商工ローン(ビジネスローン)利用時の注意点

商工ローン(ビジネスローン)は銀行融資に比べて金利が高いため、無計画に利用すると返済難に陥ってしまうことがあります。

また審査では信用情報の開示があり、法人や事業主の信用情報に問題があれば、審査に落ちる場合もあります。

銀行融資に比べて金利は高い

商工ローン(ビジネスローン)は、銀行融資に比べて金利が高めです。

銀行融資の金利の相場は年1.0%~年4.0%で、金利が低いメガバンクであれば年1.0%を切る場合もあります。

一方、商工ローン(ビジネスローン)の金利は年2.0%~18.0%に設定されており、初回融資の際は15~18%で融資されるケースがほとんどです。

申込時に信用情報の開示がある

商工ローン(ビジネスローン)は、申込時に信用情報の開示が行われます。

「信用情報の開示」とは、ビジネスローンを扱う貸金業者が信用情報機関にアクセスし、申込者の信用情報のデータを収集することです。

CICやJICC(日本信用情報機関)、KSC(全国銀行個人信用情報センター)といった信用情報機関には、「過去にクレジットカードの支払いやローンの返済で長期延滞をした」あるいは、「自己破産や個人再生など債務整理をした」といった金融事故歴が記録されています。

照会の結果、ローンの利用額が多かったり事故情報が登録されていたりすると、審査に通るのは極めて難しいでしょう。

法人がビジネスローンに申込む場合でも、代表者の信用情報が審査に影響を与えます。

無計画に利用すると返済地獄に陥ってしまう

商工ローンは高い金利が適用される可能性もあるため、無計画に利用すると返済地獄に陥ってしまうかもしれません。

高い金利が適用されると、毎月の返済額が大きくなり事業のキャッシュフローに悪影響を及ぼします。

返済回数を増やせば毎月の返済額を抑えられますが、返済期間が長期化すると利息負担が大きくなるため、返済総額が膨れ上がります。

商工ローン(ビジネスローン)を利用するときは、返済計画表を作成し、事業収益と返済額のバランスを見ながら借入額を慎重に検討しましょう。

必ず商工ローンの審査に通るわけではない

商工ローン(ビジネスローン)は銀行融資より審査が緩いとはいえ、必ず審査に通るわけではありません。

事業主の信用情報に問題がある、あるいは事業の財務状況が思わしくないと判断されると、返済能力がないとみなされ、審査に落ちてしまうでしょう。

商工ローン(ビジネスローン)は、ローンのなかでも比較的「審査が緩い部類」の事業融資です。

そのため、審査に落ちてしまうと、残された資金調達方法の選択肢は多くありません。不動産などの担保があれば、有担保ローンの利用も検討してみましょう。

売掛債権があれば、ファクタリングも利用できる可能性があります。

ファクタリングは売掛債権を売却して、資金化する方法です。そのため事業主の会社の財務状況や、事業主自身の信用情報に問題があっても、売掛先の信頼性があれば利用できます。

現在でも借りられるクリーンな商工ローン(ビジネスローン)

悪質な商工ローンはすでになくなり、今では正式に貸金業の登録をしている会社が運営しているビジネスローンが残っています。

大手の会社でしっかりと法令を守っている業者の中から人気のビジネスローンを紹介します。

- AGビジネスサポート

上場企業でノンバンクビジネスローンの最大手

個人事業主も申し込みOK!

- GMOあおぞらネット銀行

大手ネット銀行で、口座開設すれば融資申込ができる

- アクト・ウィル

500万円までを無担保で借りられるノンバンクビジネスローン

AGビジネスサポート

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利(実質年率) | 年3.1%〜年18.0% ※貸付条件はこちら |

| 融資までの期間 | 即日融資可能 |

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人契約の場合は原則代表者の連帯保証が必要。 |

| 必要書類 | 【法人代表者】 本人確認書類 決算書 その他必要に応じた書類 【個人事業主】 本人確認書類 確定申告書 所定の事業内容確認書 その他必要に応じた書類 |

| 公式申込ページ | AGビジネスサポート公式 ビジネスローンページ |

AGビジネスサポートは貸金業社大手のアイフルグループの会社で、親会社は上場しているため、安心して利用することができます。

ノンバンクのビジネスローンの中では最大手で、来店不要で最短即日の借入ができるため様々な会社に人気です。

AGビジネスサポートなら個人事業主も借入できるので、資金繰りに困った個人事業主も安心して利用できます。

- 銀行とは異なる独自基準での審査!

- Web上で申込〜借入まで完結できる!

- 手数料が無料!

- 使用用途が自由!

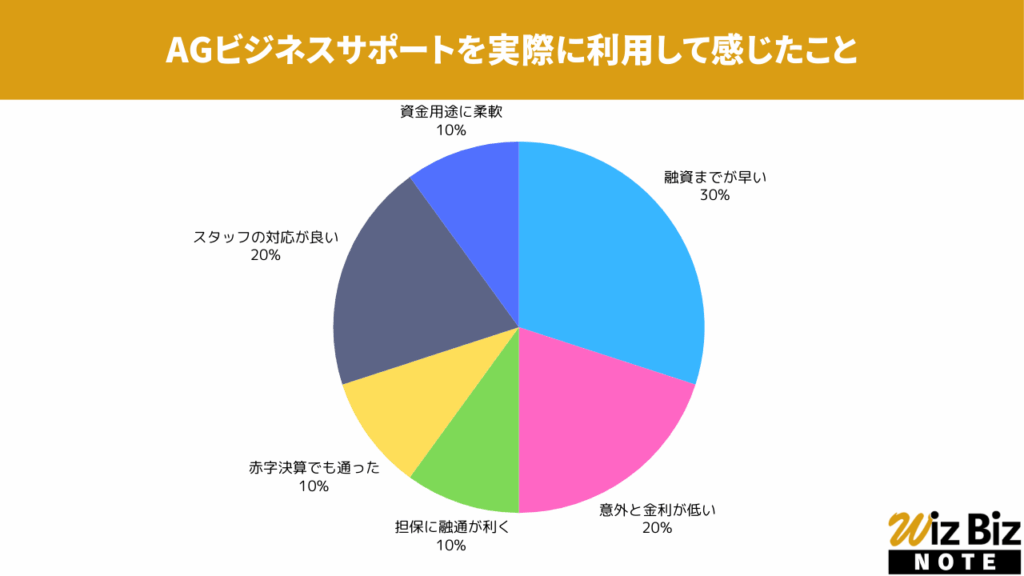

AGビジネスサポート「事業者向けビジネスローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと金利の低さ、スタッフの対応が特に評価されていました。

AGビジネスサポート「事業者向けビジネスローン」の会社情報

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2丁目31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

GMOあおぞらネット銀行

| 商品名 | あんしんワイド |

|---|---|

| 融資額 | 〜1,000万円 |

| 金利(実質年率) | 年0.9%〜年14.0% |

| 融資までの期間 | 最短2営業日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | GMOあおぞらネット銀行公式サイト |

GMOあおぞらネット銀行は、あおぞら銀行と大手GMOグループが共同で運営しているネット銀行なので、安心して利用できます。

ネット上でGMOあおぞらネット銀行の口座開設をした後にビジネスローンに申し込むと、審査が終わり次第、開設した口座に振り込まれる形になっています。

決算書などの提出は不要なので、創業初期の法人でもビジネスローンで借入ができます。

- 創業初年度から利用可能!

- 融資枠型なので、何度でも借入・返済ができる!

- 申込〜借入までオンライン完結で使いやすい!

- 審査申込から最短2営業日で入金!

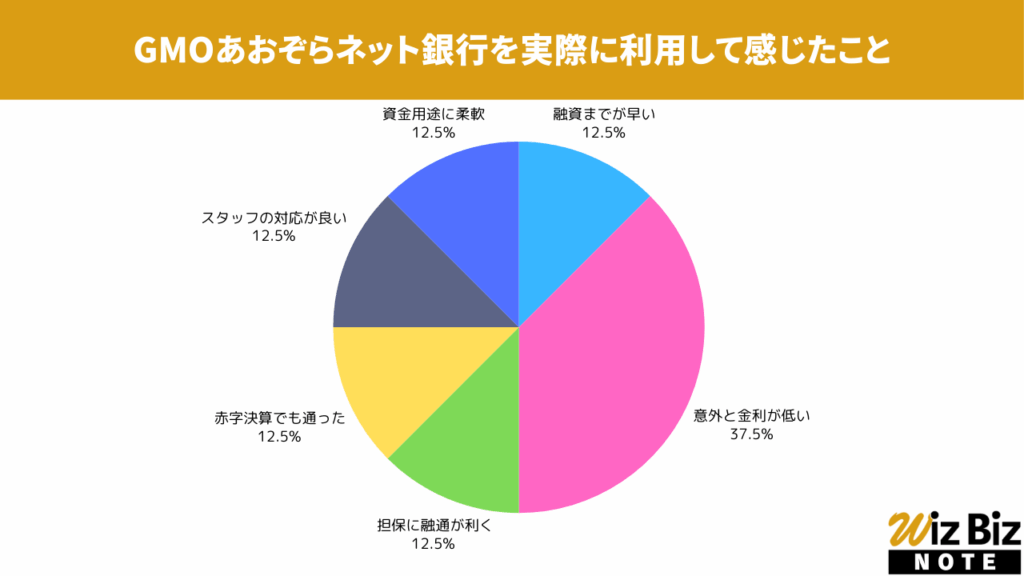

GMOあおぞらネット銀行「あんしんワイド」を実際に利用して感じたこと

アンケートの結果、金利の低さが特に評価されていました。

GMOあおぞらネット銀行「あんしんワイド」の会社情報

| 会社名 | GMOあおぞらネット銀行株式会社 |

|---|---|

| 代表 | 金子 岳人 |

| 所在地 | 東京都渋谷区道玄坂1丁目2-3 |

| 資本金 | 24,129,960,000円 |

| 設立 | 1994年2月28日 |

| 法人番号 | 9010001025425 |

| 登録金融機関登録番号 | 関東財務局長(登金)第665号 |

| 金融先物取引業協会 | 0313号 |

アクト・ウィル

| 商品名 | 信用保証融資 |

|---|---|

| 融資額 | 500万円まで |

| 金利(実質年率) | 年10.0%〜年20.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 公式申込ページ | アクトウィル公式サイト |

- 最短60分審査でスピード融資に対応!

- 来店不要で全国の法人が申し込み可能!

- 担保によっては最大1億円まで借入可能!

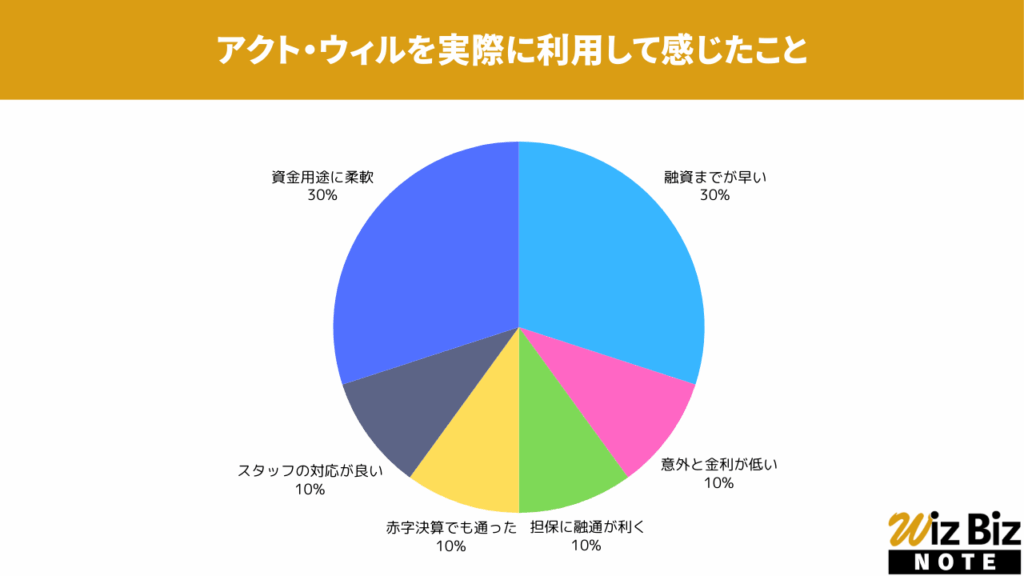

アクト・ウィル「信用保証融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性が特に評価されていました。

アクト・ウィル「信用保証融資」の会社情報

| 会社名 | アクト・ウィル株式会社 |

|---|---|

| 代表 | 谷口 友祐 |

| 所在地 | 東京都豊島区東池袋3丁目11-9 三島ビル301号室 |

| 資本金 | 55,000,000円 |

| 設立 | 2013年5月9日 |

| 法人番号 | 6013301033769 |

| 貸金業登録番号 | 東京都知事(4)第31521号 |

| 日本貸金業協会 | 第005834号 |

ファンドワン

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 30万円〜500万円 |

| 金利(実質年率) | 年10.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人・個人事業主 |

| 用途 | 自由 |

| 担保 | 不要 |

| 保証人 | 不要 |

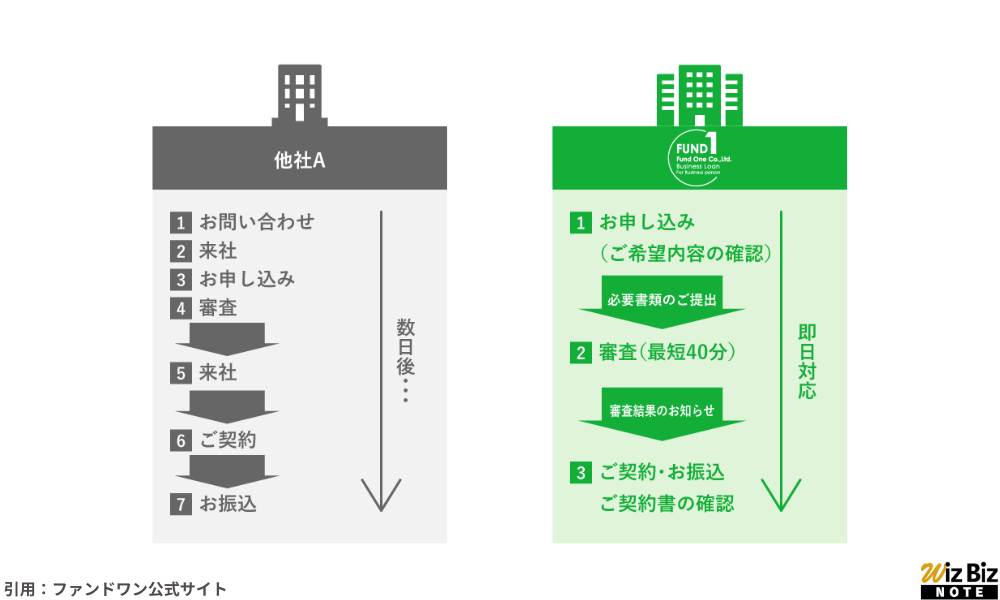

ファンドワンは主に法人向けのビジネスローンを扱っており、最短当日に最大500万円までを無担保で借入できます。

申込や契約の際に来店の必要はないため、全国どこの事業者でもファンドワンのビジネスローンを利用できます。

- オンライン完結なので全国の法人が利用可能!

- 午前中に申し込めば即日対応してもらえる!

- 無担保ビジネスローンは最大500万円まで借入可能!

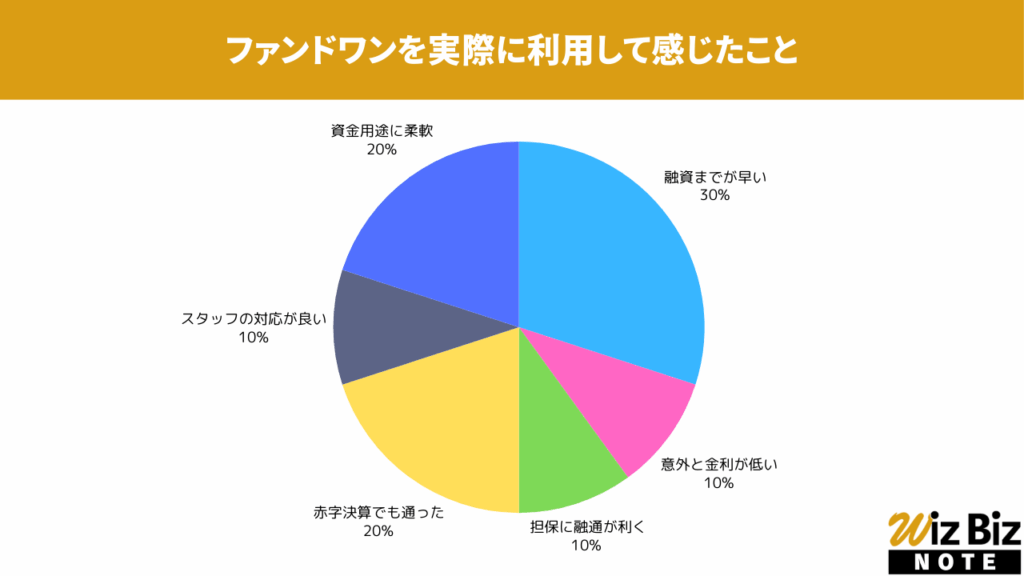

ファンドワン「事業者ローン」を実際に利用した事業者が感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性、赤字決算への対応が特に評価されていました。

ファンドワン「事業者ローン」を実際に利用した事業者へのインタビュー

実際にファンドワンを利用して500万円の融資を受けた坂本さんにインタビューを実施しました。

| 事業者の形態 | 法人 |

|---|---|

| 業種 | 建設業 |

| 融資額 | 500万円 |

| 金利(実質年率) | 15.00% |

| 担保 | なし |

新谷:実際に申し込んでから審査が完了するまでの流れはいかがでしたか?

坂本さん:連絡などの諸々のやり取りも含めて、非常に早くてスムーズでした。

新谷:審査完了から融資まではいかがでしたか?

坂本さん:素早く必要な融資が受けられたので良かったと思います。

ファンドワン「事業者ローン」の会社情報

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 髙山 憲彦 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル601号室 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

商工ローン(ビジネスローン)でよくある質問

商工ローンについての質問と回答についてまとめています。利用を検討している方は参考にしてください。

商工ローンは違法ですか?

かつての商工ローンは、強引な取り立てなど、現在の法令に当てはめると違法な行為を行っている場合がありました。しかし、現在は貸金業法が改正されているため、最高でも金利は20%に抑えられ、暴力的な取立行為も禁止されています。

銀行や貸金業登録を受けた正規の業者であれば、法律に準拠した融資が行われるため安心しても良いでしょう。

商工ローンは今でもありますか?

現在、商工ローンは「ビジネスローン」という名称に変わり、事業資金融資のサービスとして提供されています。インターネットで「商工ローン」で検索すると、ほぼビジネスローンの紹介が出てきます。

商工ローンの金利は?

商工ローンの金利は業者にもよりますが、無担保ローンなら実質年率2.0%~18.0%に設定されています。100万円を超える融資は利息制限法により年15%の金利となりますが、100万円以下で初回融資の際は、信用度が未知数のため「年15~18%」という高めの金利が設定される場合があります。

一方、不動産担保ローンなどの有担保ローンであれば、実質年率3~8%程度で借りられるかもしれません。ただし、不動産担保価値が低いなど条件が悪くなるにつれ、貸し倒れリスクをカバーするために金利は上がります。

商工ローンと銀行融資は違いますか?

商工ローンとは現在のビジネスローンのことで、おもにノンバンクが扱う事業融資のことを指します。一方、銀行融資とは、銀行から直接融資を受ける「プロパー融資」と「保証付き融資」のことを指します。ちなみに、銀行が扱うビジネスローンも銀行融資の一つです。

プロパー融資とは、銀行から直接融資を受けることを意味し、貸し倒れリスクを銀行が負います。一方、保証付き融資は、プロパー融資が利用できないときに、信用保証協会に保証料を払って保証してもらい、銀行からお金を借りる方法です。

商工ローンは個人事業主でも借りられますか?

商工ローンは個人事業主でも利用可能です。ただし、業者や銀行によっては「個人事業主は利用不可」としている場合もあるため、利用する前には条件をよく確認しておきましょう。

商工ローン まとめ

商工ローンは、かつては法外な金利や高圧的な取立てが社会問題化していましたが、現在では法改正とともに昔のような悪いイメージはなくなっています。

現在の商工ローンは、ノンバンクや銀行が扱う「ビジネスローン」に名称を変え、健全な融資が行われています。

ビジネスローンは、銀行のプロパー融資とは違い、即日融資も可能です。

金利は高めですが、急ぎで融資を受けたい方は、商工ローン(ビジネスローン)を検討してみましょう。