- 銀行リスケ中

- 直近が赤字決算

- 創業1年未満で銀行借入できない

銀行、信用金庫、日本政策金融公庫での借入が見込めず困っている事業者は、まずは審査が甘めなビジネスローンを検討しましょう。

銀行ビジネスローンは審査が厳しめですが、「AGビジネスサポート」や「GMOあおぞらネット銀行」などの中小企業向けビジネスローンであれば比較的柔軟に審査をしてくれます。

一人親方の建設業・運送業・製造業・町工場など小さな会社の利用者が圧倒的に多く、銀行リスケ中や赤字決算でも柔軟に対応してくれると評判です。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性があります。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

※ただし法人の場合は代表者様が原則連帯保証

税理士法人船津会計所沢事務所 代表税理士

経歴

1990年:早稲田大学理工学部卒

1995年:University of Bath大学院卒

1990年:外資系製造業にて、システムエンジニア・マーケティング・プロジェクトマネージャー。

2014年:税理士法人船津会計(旧松田猛税理士事務所)に従事。

2021年:税理士法人船津会計所沢事務所を開設

税理士登録:143387

※2025年12月1日監修

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

| 入金スピード | 融資可能額 | 申込対象 | 担保 | 金利 | |

|---|---|---|---|---|---|

| AGビジネスサポート (公式サイト) | 最短即日 |

50万円 ~1,000万円 |

法人(75歳まで) 個人事業主(69歳まで) | 無担保 | 3.1%〜18.0% |

| ファンドワン (公式サイト) | 最短即日 |

30万円 〜500万円 | 法人 | 無担保 | 10.0%〜18.0% |

| アクト・ウィル (公式サイト) | 最短即日 | 〜500万円 | 法人 | 無担保 | 10.0%〜20.0% |

| AGビジネスサポート (公式サイト) | 最短3日 |

100万円 ~5億円 |

法人 個人事業主 | 不動産 |

【固定金利】 2.99%〜14.80% (2.99%〜11.80%)※1 【変動金利】 2.99%〜11.80% (2025年3月時点)※2 |

| セゾンファンデックス (公式サイト) | 最短1週間 |

500万円 〜5億円 |

法人 個人事業主 | 不動産 |

【固定金利】 4.50%~9.90% 【変動金利】 3.15%~4.95%※3 |

| GMOあおぞらネット銀行 (公式サイト) | 最短2営業日 | 〜1,000万円 | 法人 | 無担保 | 0.9%〜14.0% |

※1:2025年5月1日以降の新規契約に適用

※2:融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3:融資実行月の3ヶ月前の月末に適用される短期プライムレート(みずほ銀行)+1.275%~3.075%

審査がないビジネスローンは存在しない

新谷哲

新谷哲審査は必須ですが評価軸は業者次第です。

将来性などを柔軟に見てくれる先は心強い味方になります。

ビジネスローンを探すと、「審査なし」や「即日融資」などの広告を目にすることがあります。しかし、実際には審査をまったく行わないビジネスローンは存在しません。

お金を貸す貸金業者は、借入した人が返済ができるかどうかを判断するために、必ず貸金業法に則って申込者の情報を確認します。

ただし、すべての審査が同じ厳しさというわけではありません。

- 都市銀行・地方銀行・信用金庫

→高い審査ハードルがあり、赤字での借入はほぼ不可能

- インターネット銀行

→ネット銀行口座を開設すれば比較的柔軟に借入可能

→例:GMOあおぞらネット銀行

- ノンバンクの金融機関・貸金業者

→与信や事業の将来性など柔軟に審査してくれる

→例:AGビジネスローン

銀行や信用金庫の融資は、金融機関独自のハードルの高い審査基準を設けており、過去の実績や財務状況を重視する傾向があります。

決算書が赤字というだけで金融機関からの印象は悪く、基本的には借入することはできないでしょう。

一方、ノンバンクやインターネット銀行は事業の将来性や取引履歴なども評価対象にして、柔軟に判断することがあります。

「審査が甘い」と言われるビジネスローンの多くは、このような柔軟な審査基準を採用しているケースです。

つまり、まったく審査をしないのではなく、見るポイントが銀行とは少し異なるということです。

資金繰りに悩む中小企業や個人事業主にとっては、希望を持てる選択肢と言えるでしょう。

ビジネスローンは、銀行や信用金庫の融資が難しい赤字企業でも借りられる可能性があるローンの一つです。

WizBizNote「ビジネスローンは赤字でも借りられる?赤字決算でも申し込めるビジネスローン!」

ノンバンクのビジネスローンは銀行より柔軟に審査してくれる

銀行では黒字経営や安定した決算が重視されますが、ノンバンクは業績が一時的に悪化していても、返済の見込みがあれば前向きに検討してくれます。

そのため、赤字決算が続いている会社や創業間もない事業者でも、借入のチャンスがあるのです。

特に、将来の売上見込みや事業の内容、代表者の経営姿勢なども評価される傾向があります。

- 決算内容だけでなく事業の将来性も加味して審査する

- 金利を高く設定する代わりに審査ハードルを下げている

- 無担保でも少額であれば与信だけで借入できる可能性もある

決算内容だけでなく事業の将来性も加味して審査する

ノンバンクの審査では、過去の数字だけでなく「これからの事業がどう成長するか」という点も重視されます。

たとえば、売上が伸び始めている業種や、安定した取引先を持つ事業などは、将来性が評価されやすいのです。

銀行の場合は決算書や確定申告書を中心に判断しますが、ノンバンクでは営業計画や今後の契約予定、SNSやホームページの発信内容など、幅広い情報をもとに事業の成長性を見ています。

こうした柔軟な審査の仕組みがあるため、創業期や赤字続きの事業者でも、前向きに融資を検討してもらえるケースが多くなります。

事業内容を具体的に説明できる資料を用意しておくと、審査をスムーズに進めやすくなるでしょう。

金利を高く設定する代わりに審査ハードルを下げている

ノンバンクのビジネスローンは、銀行よりも金利が高めに設定されています。これは、審査を柔軟にして多様な事業者に融資する分、リスクを金利でカバーしているためです。

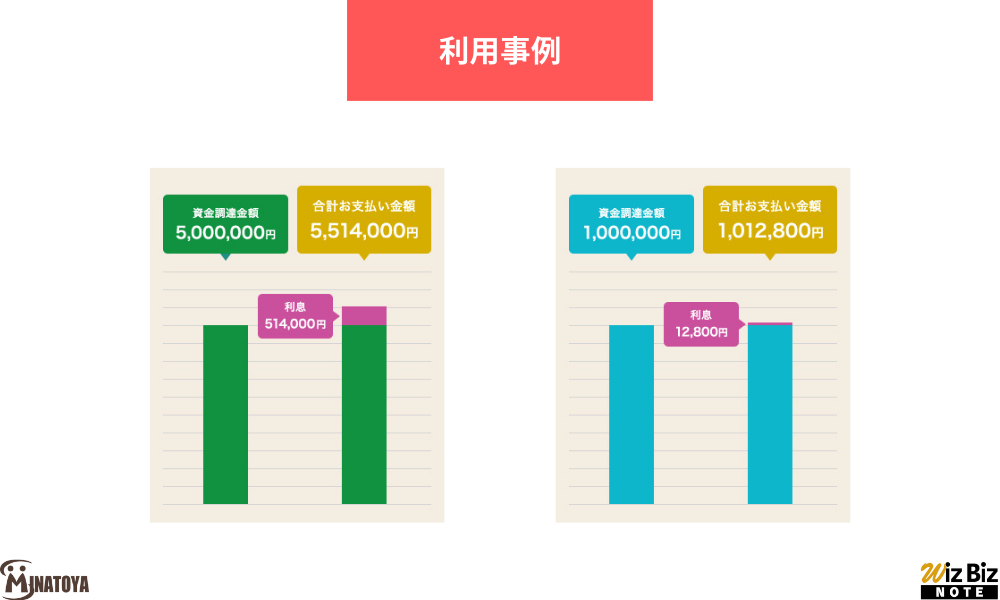

たとえば、銀行が年数パーセント台で貸し出すのに対し、ノンバンクでは10%を超える場合もあります。

短期間での資金調達であれば、金利負担は大きくなりづらいとも言えます。

急な仕入れや設備修繕など、今すぐ資金が必要な場面では、審査に時間がかからないノンバンクの方が現実的です。

ただし、返済計画を立てずに借入すると、金利負担が重くなるリスクもあります。

資金を回収できる見込みがある時や、一時的な資金繰りの補填など、明確な目的を持って利用することが大切です。

貸付利率が高いビジネスローンは、比較的審査が甘い傾向があります。

WizBizNote「ビジネスローンの審査に通らず落ちてしまう事業者の特徴は?審査通過率を上げる方法や審査落ち後の対策」

無担保でも少額であれば与信だけで借入できる可能性もある

ノンバンクのビジネスローンの中には、担保や保証人を求めない商品も多くあります。

特に少額融資であれば、代表者の信用情報や入金履歴などの与信データをもとに審査されるため、スピーディに借入が可能です。

銀行融資では担保を求められることが多く、特に資産を持たない個人事業主にはハードルが高く感じられます。

ノンバンクは審査項目が簡素化されており、申し込みから融資実行まで最短即日で完了するケースもあります。

もちろん、無担保で借りられる金額は数十万円から数百万円程度が目安ですが、急な運転資金や仕入れ資金には十分対応できます。

借入実績を積み重ねることで、次第に融資枠を拡大してもらえる場合もあるため、初めての利用でも前向きに検討する価値があります。

審査が不安な方向けのビジネスローン20選

ノンバンクのビジネスローンは比較的審査が甘い傾向にあります。

問い合わせは申込フォームから無料ででき、今すぐ申し込めば本日〜明日には借入できるため、まずは公式サイトから無料申込をしてみましょう。

1位:AGビジネスサポート「事業者向けビジネスローン」

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利(実質年率) | 年3.1%〜年18.0% ※貸付条件はこちら |

| 融資までの期間 | 即日融資可能 |

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人契約の場合は原則代表者の連帯保証が必要。 |

| 必要書類 | 【法人代表者】 本人確認書類 決算書 その他必要に応じた書類 【個人事業主】 本人確認書類 確定申告書 所定の事業内容確認書 その他必要に応じた書類 |

| 公式申込ページ | AGビジネスサポート公式 ビジネスローンページ |

「AGビジネスサポート」はノンバンクのビジネスローンとしては最大手で、銀行審査落ちや赤字決算の会社でも比較的融資してくれます。

今すぐ申し込めば最短でも本日〜明日には入金してくれるので、緊急で資金が必要な場合でも安心して利用できます。

Web上で申込や書類提出を行うので、店舗に行かなくてもスマホ・パソコンだけで契約できる点が大きな特徴です。

- 銀行とは異なる独自基準での審査!

- Web上で申込〜借入まで完結できる!

- 手数料が無料!

- 使用用途が自由!

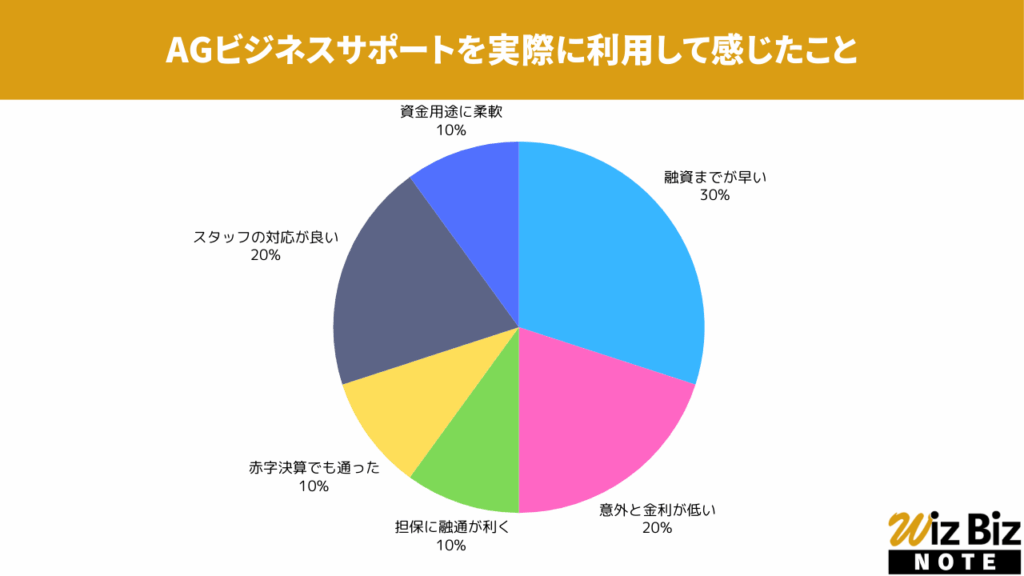

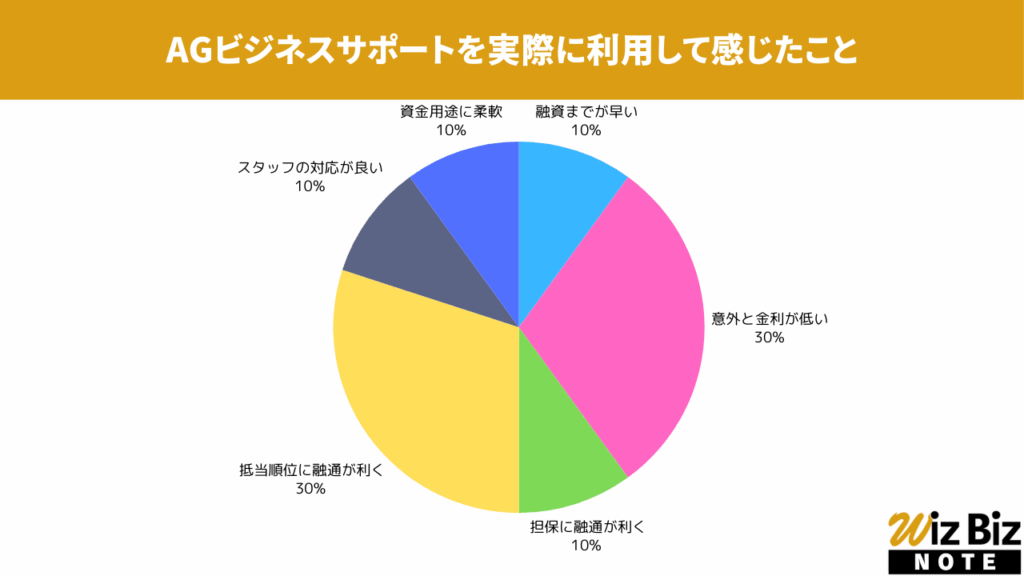

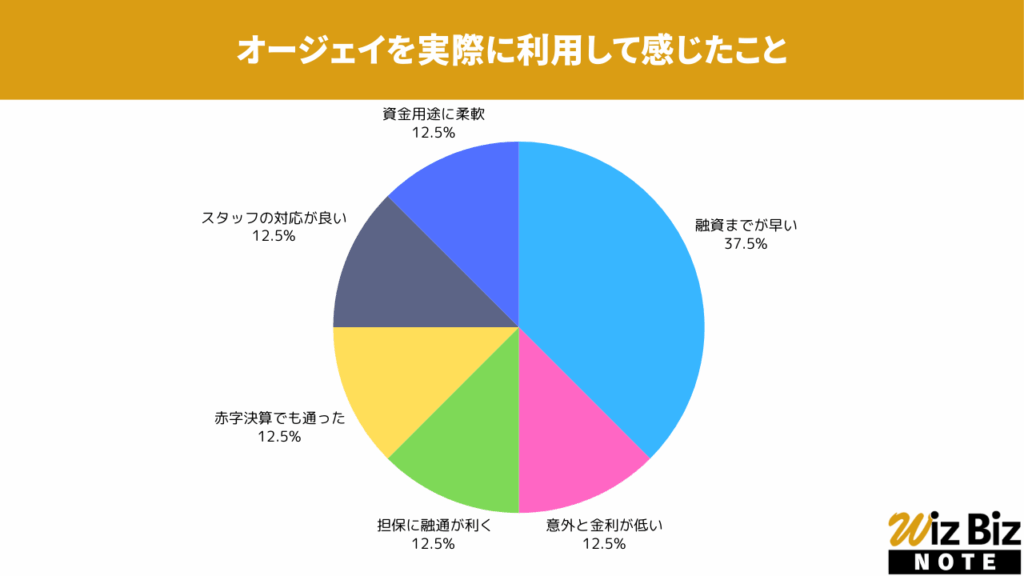

AGビジネスサポート「事業者向けビジネスローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと金利の低さ、スタッフの対応が特に評価されていました。

AGビジネスサポート「事業者向けビジネスローン」の会社情報

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2丁目31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

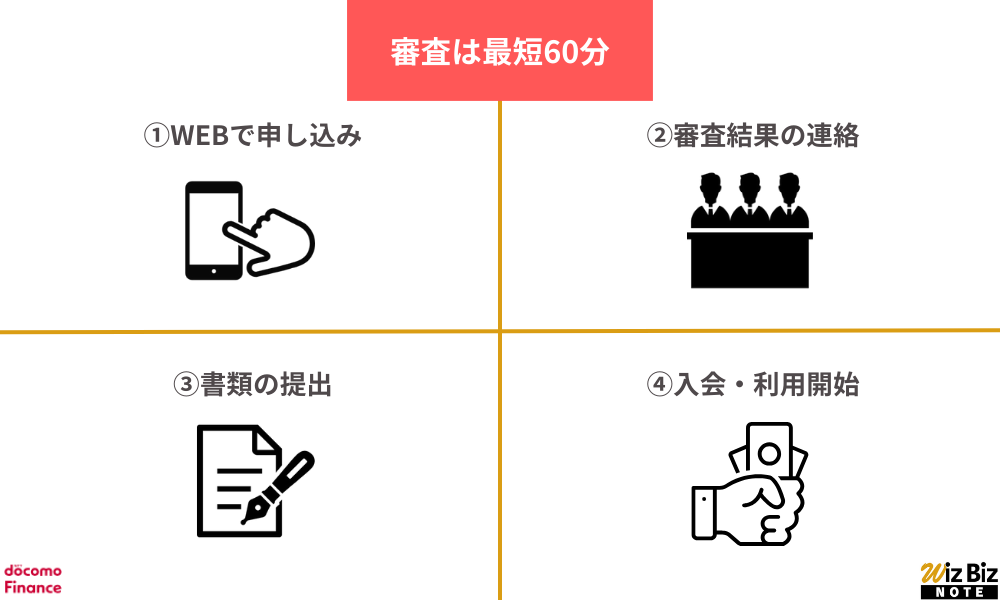

2位:アクト・ウィル 「信用保証融資」

| 商品名 | 信用保証融資 |

|---|---|

| 融資額 | 500万円まで |

| 金利(実質年率) | 年10.0%〜年20.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 公式申込ページ | アクトウィル公式サイト |

「アクト・ウィル」はノンバンクの法人向けビジネスローン会社で、銀行や信用金庫のビジネスローンと比べて審査が甘い傾向にあります。

無担保ビジネスローンなら最大500万円まで借入可能で、最短60分で審査をしてくれるため、早ければ今日中に借入ができます。

他にも「不動産担保融資」、「車担保融資」、「手形割引」など様々な資金調達の方法を用意しているので、資金繰りに困ったらまずは無料相談を申し込んでみましょう。

- 最短60分審査でスピード融資に対応!

- 来店不要で全国の法人が申し込み可能!

- 担保によっては最大1億円まで借入可能!

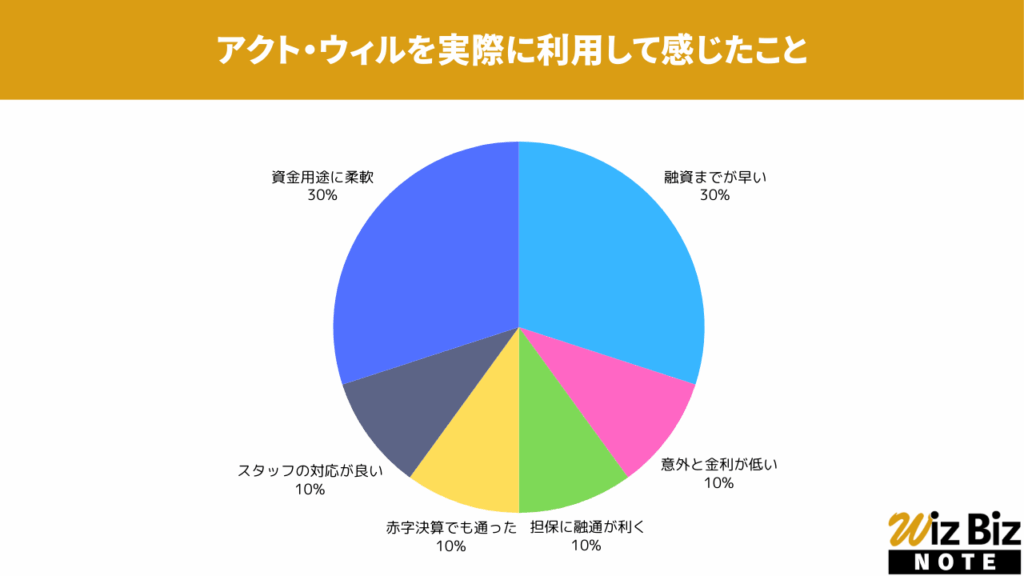

アクト・ウィル「信用保証融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性が特に評価されていました。

アクト・ウィル「信用保証融資」の会社情報

| 会社名 | アクト・ウィル株式会社 |

|---|---|

| 代表 | 谷口 友祐 |

| 所在地 | 東京都豊島区東池袋3丁目11-9 三島ビル301号室 |

| 資本金 | 55,000,000円 |

| 設立 | 2013年5月9日 |

| 法人番号 | 6013301033769 |

| 貸金業登録番号 | 東京都知事(4)第31521号 |

| 日本貸金業協会 | 第005834号 |

3位:AGビジネスサポート「不動産担保ビジネスローン」

| 商品名 | 不動産担保ビジネスローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 100万円~5億円 |

| 融資利率 | 【固定金利】 年2.99%〜14.80% (2.99%〜11.80%)※1 【変動金利】 年2.99%〜11.80% (2025年3月時点)※2 |

| 実質年率 | 15.00%以下 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 土地・建物※3 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※4 |

| 公式申込ページ | こちら |

※2:融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3:不動産に根抵当権を設定

※4:担保提供者及び法人契約の場合は代表者様に原則連帯保証をお願いします

貸付条件はこちら

- 最短1日で簡易診断を出してくれる!

- 最高5億円まで借入可能なので、まとまった金額が必要な方にもおすすめ!

- 全国の物件が対象なので、地方の事業者でも気軽に申し込める!

- 赤字でも気軽に申し込みOK!

- 親族名義の不動産でも相談可能!

- 申し込みから融資金受け取りまで来店不要

- 親身に相談に乗ってほしい人におすすめ

AGビジネスサポート「不動産担保ビジネスローン」を実際に利用して感じたこと

アンケートの結果、金利の低さと抵当順位の柔軟さが特に評価されていました。

AGビジネスサポート「不動産担保ビジネスローン」の会社情報

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2-31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

4位:セゾンファンデックス「事業者向け不動産担保ローン」

| 商品名 | 事業者向け不動産担保ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 500万円〜5億円 |

| 融資利率 | 固定金利:年4.50%~9.90% 変動金利:年3.15%~4.95%※1 |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短1週間 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 運転資金 設備投資 開業資金 納税資金 ローンの組換え など |

| 担保 | 法人、代表者またはその親族が所有する不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※2 |

| 公式申込ページ | 詳細はこちら |

※2:法人融資の場合は、代表者の連帯保証が原則必要。親族(三親等以内)が担保提供する場合は連帯保証人となる場合あり

- 簡易的な仮審査は最短即日回答してくれる!

- 最短3営業日でスピード審査をしてくれる!

- 銀行融資で断られた事業者でも柔軟に審査してくれる!

- 日本全国対応なので、遠い場所に不動産があっても申し込みできる!

- 最大5億円と、無担保のビジネスローンと比べてまとまった額を借入できる!

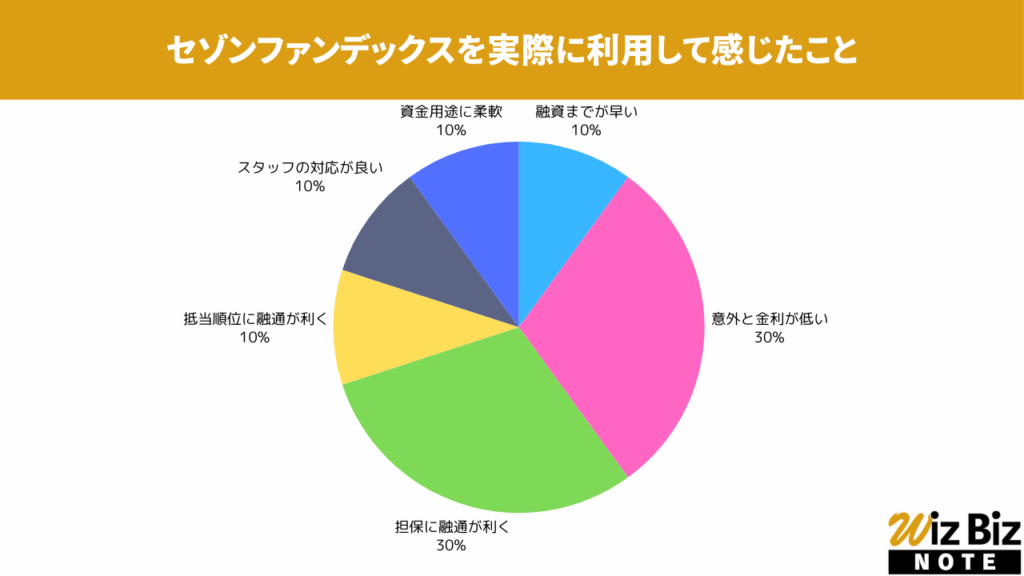

セゾンファンデックス「事業者向け不動産担保ローン」を実際に利用して感じたこと

アンケートの結果、金利の低さと担保の柔軟性が特に評価されていました。

セゾンファンデックス「事業者向け不動産担保ローン」の会社情報

| 会社名 | 株式会社セゾンファンデックス |

|---|---|

| 代表 | 青山 照久 |

| 所在地 | 東京都豊島区東池袋3-1-1 サンシャイン60 37階 |

| 資本金 | 4,500,098,000円 |

| 設立 | 1984年2月1日 |

| 法人番号 | 3013301005886 |

| 貸金業登録番号 | 関東財務局長(12)第00897号 |

| 日本貸金業協会 | 第001350号 |

>>貸付条件はこちら

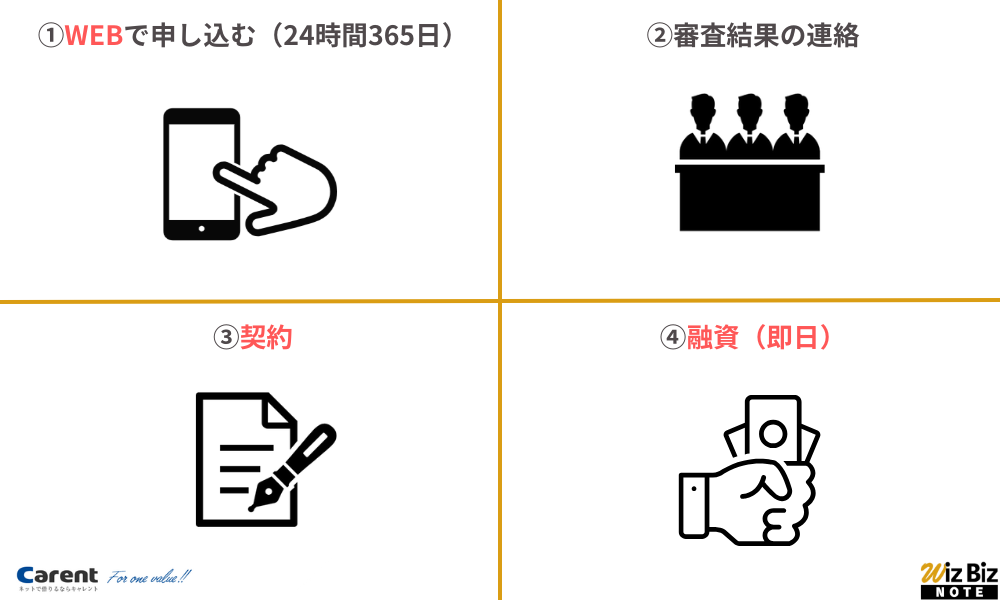

5位:Carent「キャレント スーパーローン」

| 商品名 | キャレント スーパーローン |

|---|---|

| 融資額 | 1万円〜500万円 |

| 金利(実質年率) | 利用限度額100万円以上 →年7.8%〜年15.0% 利用限度額100万円未満 →年13.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | こちら |

Carentのビジネスはノンバンクのビジネスローンで、いつでもオンラインで申し込める点が特徴です。

利息は7.85%~18.0%とノンバンク系ビジネスローンならではの高金利ですが、融資額は最低1万円〜と低めに設定されているため、計画的に長期間借入したい方にはおすすめです。

また、利用年会費や保証料は無料なので、資金調達に無駄なお金をかけたくない場合にもおすすめです。

ただ、申込は法人のみを対象にしており、個人事業主へのローンはない点に注意しましょう。

- 最短即日のスピード融資!

- 最短3分で入力完了でき、すぐに申し込める!

- 返済シミュレーションで返済計画を立てやすい!

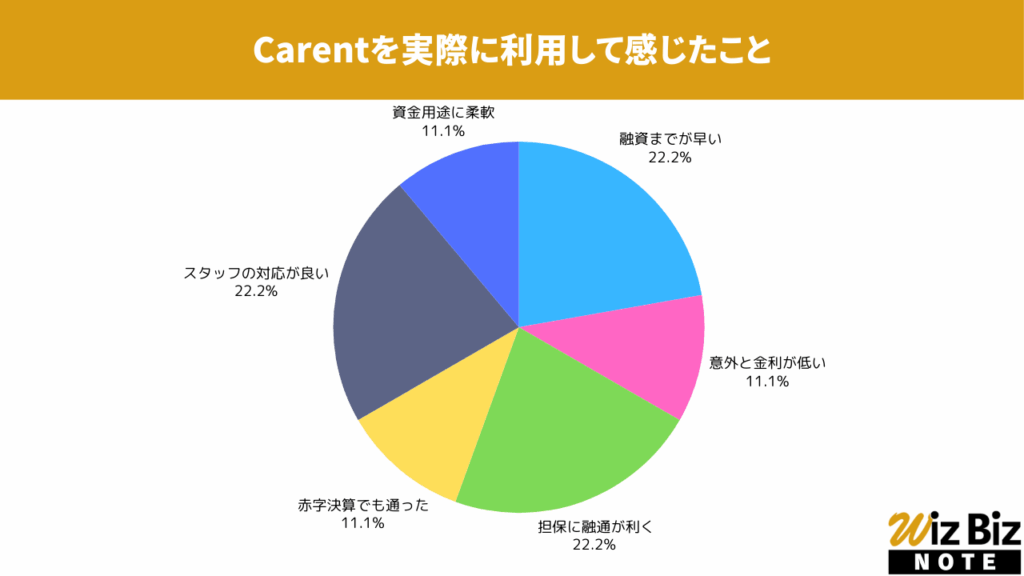

Carent「キャレント スーパーローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと担保の融通、スタッフの対応が特に評価されていました。

Carent「キャレント スーパーローン」の会社情報

| 会社名 | 株式会社IPGファイナンシャルソリューションズ |

|---|---|

| 代表 | 池田 秀明 |

| 所在地 | 東京都品川区西五反田7丁目9-2 KDX五反田ビル5階 |

| 資本金 | 不明 |

| 設立 | 2015年10月5日 ※法人番号指定年月日 |

| 法人番号 | 7010701023341 |

| 貸金業登録番号 | 東京都知事(5)第31399号 |

| 日本貸金業協会 | 第006016号 |

6位:オージェイ「無担保融資」

| 商品名 | 無担保融資 (ビジネスローン・事業資金融資) |

|---|---|

| 融資額 | 30万円~1億円 |

| 金利(実質年率) | 10.0%〜18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 法人は代表者の保証が必要 |

| 公式申込ページ | こちら |

オージェイの「ビジネスローン」にはいくつか種類があり、特に人気とされるのが「無担保融資」。

無担保での借入ができ、申込時間によっては最短で今日中に入金をしてくれるため、どうしても今日明日に資金が必要な方でも安心して利用できます。

営業年数が短く銀行融資を断られた場合でもオージェイでは対応してくれます。

- 無担保融資は最短即日での融資が可能!

- 営業年数が短くても申し込みができる

- 無担保でも最大1億円融資と、まとまったお金が必要な時に便利!

オージェイ「無担保融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さが特に評価されていました。

オージェイ「無担保融資」の会社情報

| 会社名 | 株式会社オージェイ |

|---|---|

| 代表 | 小田桐 徹 |

| 所在地 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 資本金 | 55,000,000円 |

| 設立 | 平成25年8月8日 |

| 法人番号 | 3011101067536 |

| 貸金業登録番号 | 東京都知事(4)第31549号 |

| 日本貸金業協会 | 第005868号 |

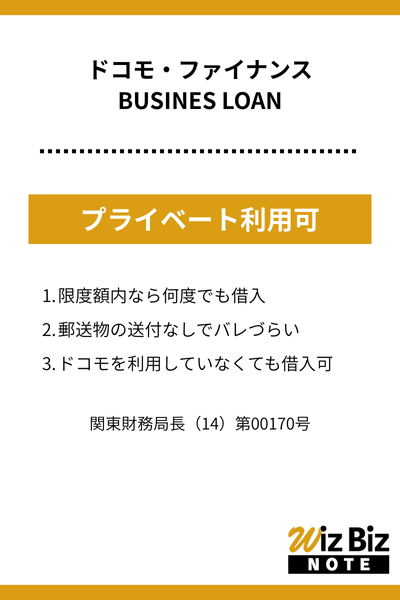

7位:ドコモ・ファイナンス「BUSINES LOAN 完済型」

| 商品名 | BUSINES LOAN カードローン型 BUSINES LOAN 完済型 |

|---|---|

| 融資額 | 10万円〜1,000万円 |

| 金利(実質年率) | カードローン型:5.0%〜17.8% 完済型:4.8%〜17.6% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人経営者 個人事業主 |

| 用途 | 事業資金 プライベート資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

- 事業資金だけでなくプライベート資金にも利用できる!

- カードローン型なら限度額内なら何度でも借入できる!

- 完済型ならカードや郵送物の送付は原則なしでバレづらい!

- ドコモ回線を利用していなくても借入可能!

ドコモ・ファイナンスの会社概要

| 会社名 | 株式会社ドコモ・ファイナンス |

|---|---|

| 代表 | 岡田 靖 |

| 所在地 | 東京都港区赤坂1-8-1 赤坂インターシティAIR |

| 資本金 | 4,800,000,000 |

| 設立 | 1979年6月 |

| 法人番号 | 6012801004445 |

| 登録番号 | 関東財務局長(14)第00170号 |

| 加盟団体 | 日本貸金業協会 第003540号 |

8位:クレディセゾン「ビジネスサポートローン」

| 商品名 | ビジネスローンサポートローン |

|---|---|

| 融資額 | 110万円~950万円 |

| 金利(実質年率) | 年2.8%〜年18.0% |

| 融資までの期間 | 数日〜1週間程度 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証人になる |

- キャッシングよりも低金利で借りられる!

- セゾンのビジネスカードを持っていれば、すぐに審査をしてくれる!

- セゾンのビジネスカードを持っていれば金利引き下げの優遇がある!

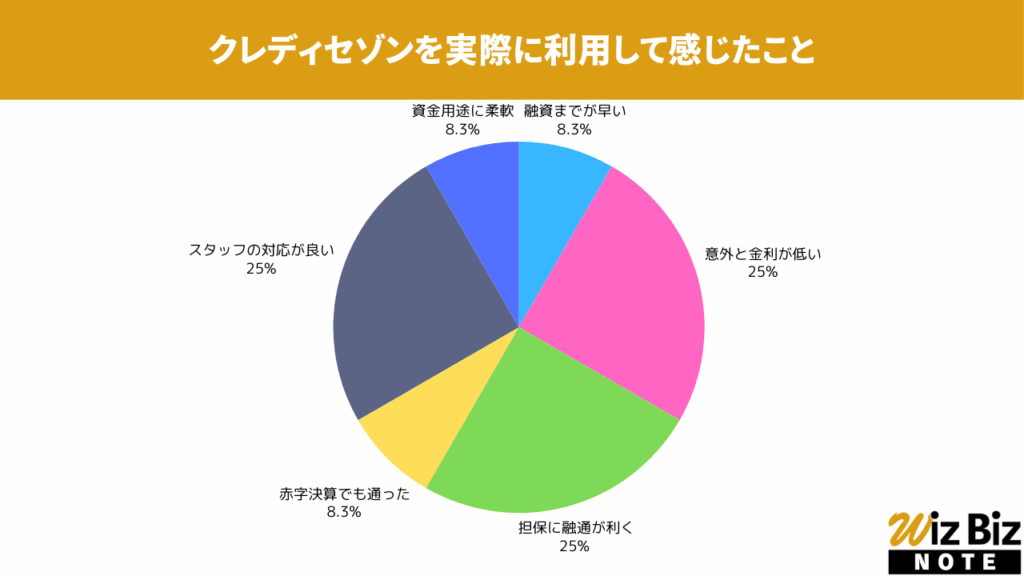

クレディセゾン「ビジネスサポートローン」を実際に利用して感じたこと

アンケートの結果、金利の低さと担保の融通、スタッフの対応が特に評価されていました。

クレディセゾン「ビジネスサポートローン」の会社情報

| 会社名 | 株式会社クレディセゾン |

|---|---|

| 代表 | 林野 宏 水野 克己 |

| 所在地 | 東京都豊島区東池袋3丁目1-1 サンシャイン60 52F |

| 資本金 | 75,929,000,000円 |

| 設立 | 1951年5月1日 |

| 法人番号 | 2013301002884 |

| 登録番号 | 関東財務局長(14)第00085号 |

| 加盟団体 | 日本貸金業協会 第002346号 |

9位:エスクローファイナンス「ビジネスローン」

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 要相談 |

| 金利(実質年率) | 年6.8%〜年18.0% |

| 融資までの期間 | 最短2日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 |

- 銀行審査落ち、赤字決算でも柔軟に審査してくれる!

- 最短2日で入金してくれるので急な資金需要にも対応!

- 大口のまとまった資金調達にも対応してくれる!

エスクローファイナンスの会社概要

| 会社名 | エスクローファイナンス株式会社 |

|---|---|

| 代表 | 須田 幸生 |

| 所在地 | 東京都新宿区四谷4-24-26 御苑ハイム4階 |

| 資本金 | 82,500,000円 |

| 設立 | 2009年9月3日 |

| 法人番号 | 3011101058997 |

| 登録番号 | 東京都知事(2)第31748号 |

| 加盟団体 | 未加入 |

10位:ファンドワン「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 30万円〜500万円 |

| 金利(実質年率) | 年10.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人・個人事業主 |

| 用途 | 自由 |

| 担保 | 不要 |

| 保証人 | 不要 |

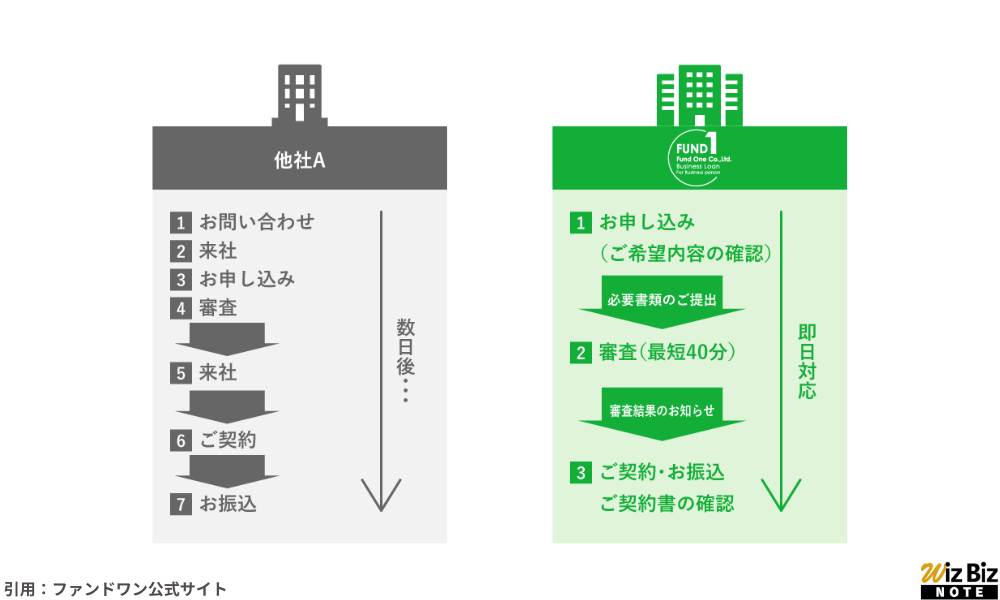

ファンドワンは中小企業向けに貸金業をおこなっている会社で、全国どこからでもオンラインで申込ができます。

ノンバンクなので比較的審査も甘く、無担保の「事業者ローン」であれば最短即日で入金までしてくれます。

個人事業主でも事業内容や収支状況によっては借入可能なので、まずは申し込んで審査をしてもらうと良いでしょう。

- オンライン完結なので全国の法人が利用可能!

- 午前中に申し込めば即日対応してもらえる!

- 無担保ビジネスローンは最大500万円まで借入可能!

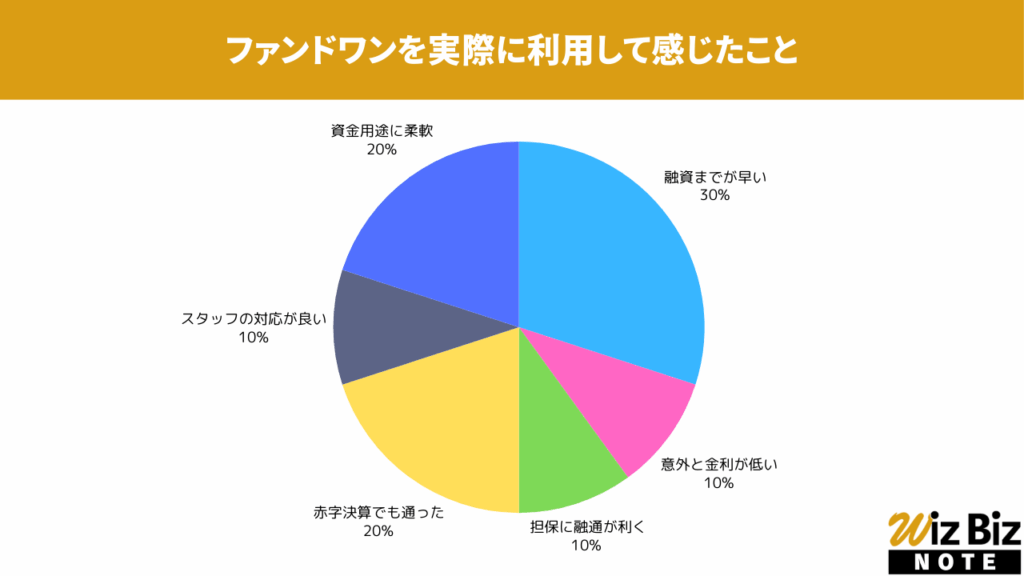

ファンドワン「事業者ローン」を実際に利用した事業者が感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性、赤字決算への対応が特に評価されていました。

ファンドワン「事業者ローン」を実際に利用した事業者へのインタビュー

実際にファンドワンを利用して500万円の融資を受けた坂本さんにインタビューを実施しました。

| 事業者の形態 | 法人 |

|---|---|

| 業種 | 建設業 |

| 融資額 | 500万円 |

| 金利(実質年率) | 15.00% |

| 担保 | なし |

新谷:実際に申し込んでから審査が完了するまでの流れはいかがでしたか?

坂本さん:連絡などの諸々のやり取りも含めて、非常に早くてスムーズでした。

新谷:審査完了から融資まではいかがでしたか?

坂本さん:素早く必要な融資が受けられたので良かったと思います。

ファンドワン「事業者ローン」の会社情報

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 髙山 憲彦 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル601号室 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

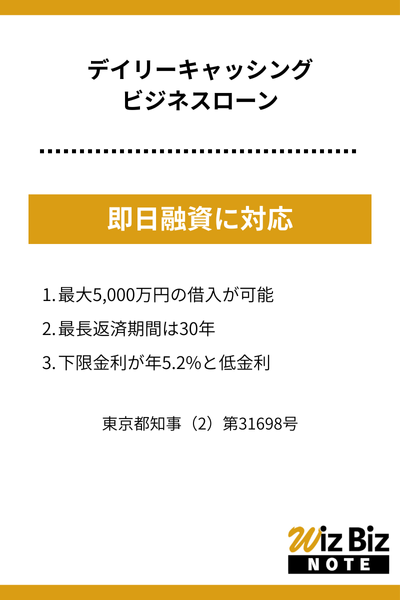

11位:デイリーキャッシング「ビジネスローン」

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 200万円~5,000万円 |

| 金利(実質年率) | 5.2%~14.5% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

株式会社デイリープランニングの「デイリーキャッシング」は担保や保証人なしで最大5000万までの融資を受けることができます。

支払い期間も最長30年まで設定可能なので、無理のない返済プランで大きな融資を受けることができます。

また、即日融資を受けることも可能なので、資金ショートを回避するためのつなぎ資金が欲しい場合にもおすすめです。

- 最大5,000万円の借入が可能なので、まとまった資金が必要な場合でも安心

- 最長返済期間は30年なので余裕を持った資金繰りができる

- 下限金利が年5.2%と、ノンバンク系にしては低金利で借入できる

| 会社名 | 株式会社デイリープランニング |

|---|---|

| 代表 | 中村 健太 |

| 所在地 | 東京都台東区東上野1-7-12 徳永ビル4階401号 |

| 資本金 | 不明 |

| 設立 | 平成28年6月2日 ※法人番号指定年月日 |

| 法人番号 | 1010501039618 |

| 貸金業登録番号 | 東京都知事(2)第31698号 |

| 日本貸金業協会 | 第005977号 |

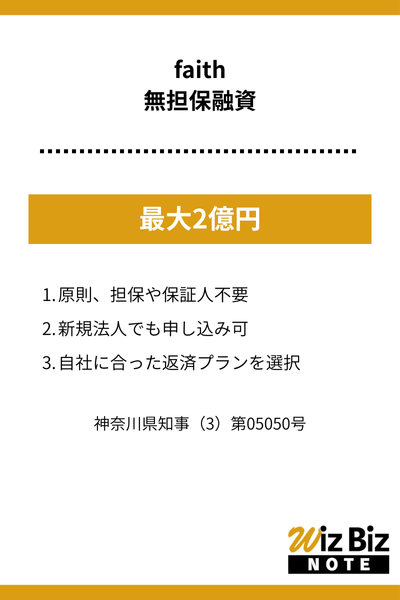

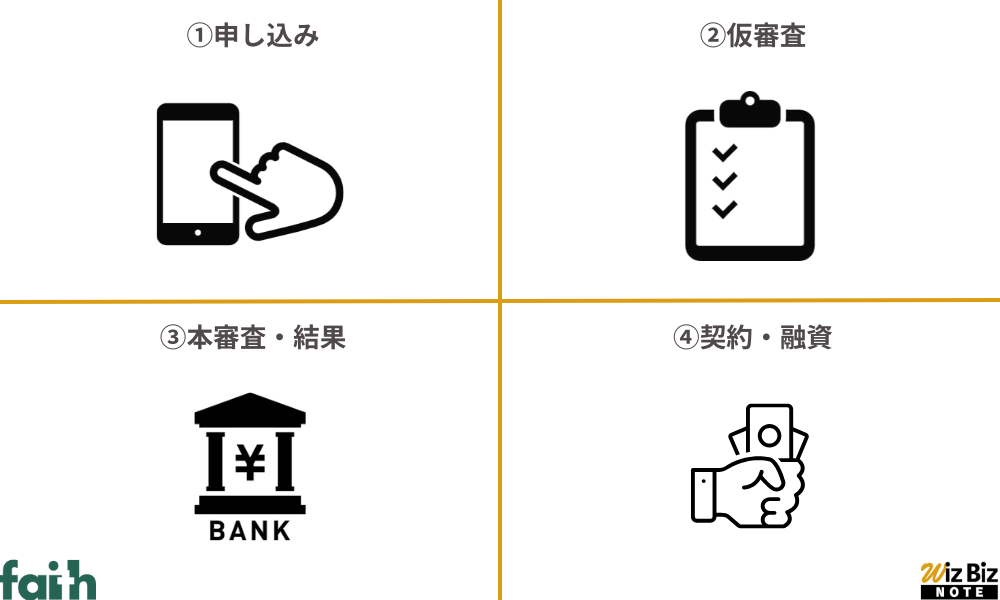

12位:faith「無担保融資」

| 商品名 | 無担保融資 |

|---|---|

| 融資額 | 50万円~2億円 |

| 金利(実質年率) | 9.0%~18.0% |

| 融資までの期間 | 最短数日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 原則、担保や保証人不要でまとまった事業資金を借りられる!

- 新規法人でも申し込み可能!

- さまざまな返済方式から自社に合った返済プランを選択できる!

| 会社名 | 株式会社フェイス |

|---|---|

| 代表 | 和田 祐二 |

| 所在地 | 神奈川県藤沢市藤沢484-12 セントラルビルディング2F |

| 資本金 | 55,000,000円 |

| 設立 | 平成29年4月 |

| 法人番号 | 1011001115735 |

| 貸金業登録番号 | 神奈川県知事(3)第05050号 |

| 日本貸金業協会 | 第006052号 |

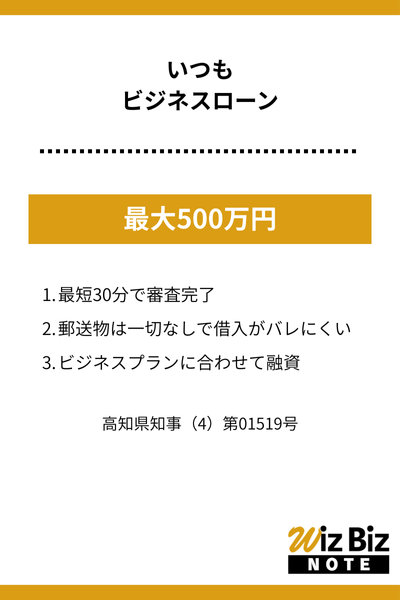

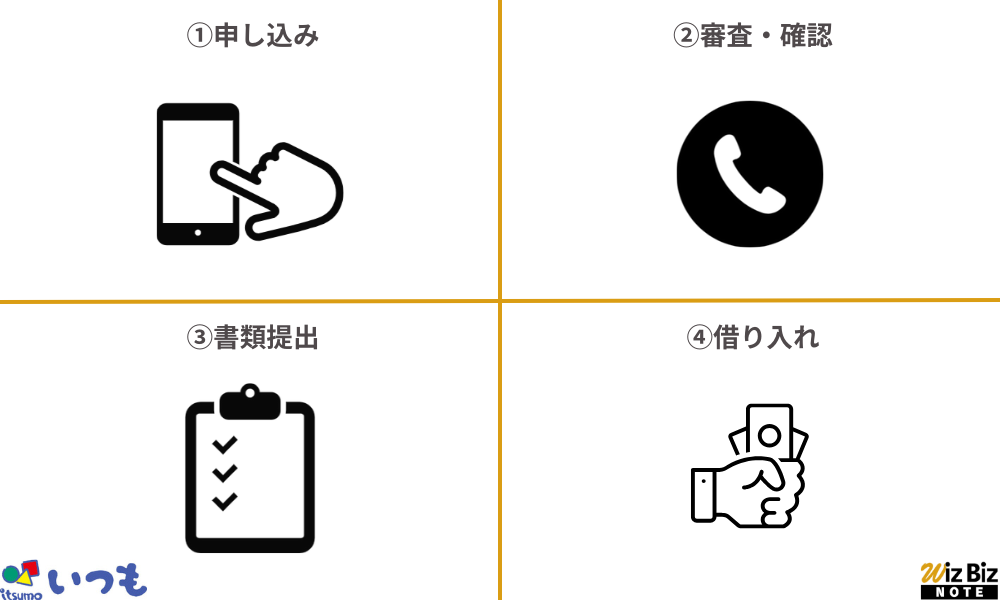

13位:いつも「ビジネスローン」

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 1万円~500万円 |

| 金利(実質年率) | 4.8%~18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 最短30分で審査完了するので急な出費でも安心

- 郵送物は一切なしで借入がバレにくい

いつもの会社概要

| 会社名 | 株式会社K・ライズホールディングス |

|---|---|

| 代表 | 國澤 和人 |

| 所在地 | 高知県高知市杉井流5-18 |

| 資本金 | 10,000,000円 |

| 設立 | 1993年2月8日 |

| 法人番号 | 9490001003606 |

| 登録番号 | 高知県知事(4)第01519号 |

| 加盟団体 | 日本貸金業協会 第005847号 |

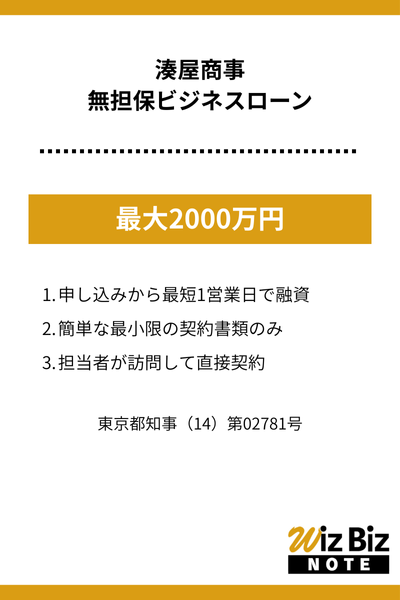

14位:湊屋商事「無担保ビジネスローン」

| 商品名 | 無担保ビジネスローン |

|---|---|

| 融資額 | 100万円〜2,000万円 |

| 金利(実質年率) | 8.0%〜18.0% |

| 融資までの期間 | 最短1営業日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 ※法人の場合、代表者保証あり |

- 申し込みから最短1営業日で融資を実行するスピード感!

- 簡単な最小限の契約書類のみで、煩雑な手続きがない!

- 担当者が訪問してくれ、直接契約できて安心!

| 会社名 | 株式会社湊屋商事 |

|---|---|

| 代表 | 須永 篤史 |

| 所在地 | 東京都港区南青山4-5-21 |

| 資本金 | 30,000,000円 |

| 設立 | 1964年10月20日 |

| 法人番号 | 4010401029055 |

| 貸金業登録番号 | 東京都知事(14)第02781号 |

| 日本貸金業協会 | 第000242号 |

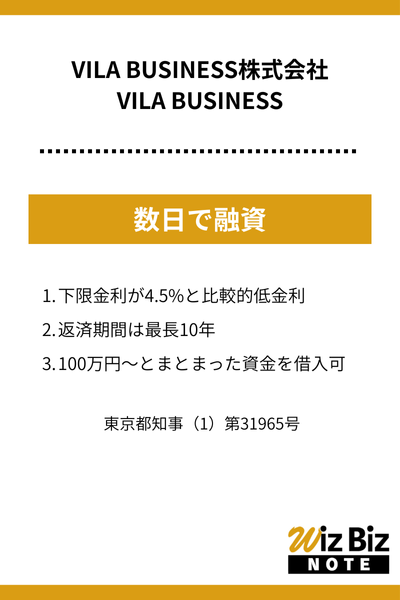

15位:VILA BUSINESS株式会社「VILA BUSINESS」

| 商品名 | VILA BUSINESS |

|---|---|

| 融資額 | 100万円以上 |

| 金利(実質年率) | 4.5%~15.0% |

| 融資までの期間 | 最短数日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 下限金利が4.5%とノンバンクの中では比較的低金利!

- 返済期間は最長10年と長く、計画的に返済しやすい!

- 100万円〜とまとまった資金を借入できる!

| 会社名 | VILA BUSINESS株式会社 |

|---|---|

| 代表 | ジン ジョンソン |

| 所在地 | 東京都豊島区南池袋2-32-6-501 |

| 資本金 | 100,000,000円 |

| 設立 | 2022年2月1日 |

| 法人番号 | 6011001145579 |

| 貸金業登録番号 | 東京都知事(1)第31965号 |

| 日本貸金業協会 | 第006313号 |

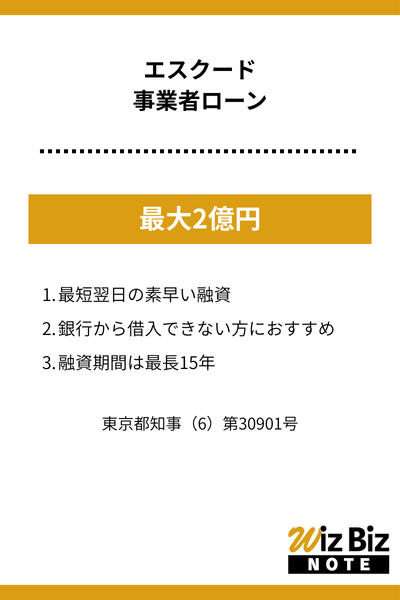

16位:エスクード「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 100万円 ~ 2億円 |

| 金利(実質年率) | 6.5%~10.5% |

| 融資までの期間 | 最短翌日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 最短翌日の素早い融資が特徴!

- 銀行や信用金庫から借入できない方にもおすすめ!

- 融資期間は最長15年と比較的長く、返済計画を立てやすい!

| 会社名 | 株式会社 エスクード |

|---|---|

| 代表 | 李 永喜 |

| 所在地 | 東京都千代田区神田神保町3-25-11 喜助九段ビル 7F |

| 資本金 | 64,000,000円 |

| 設立 | 平成19年9月 |

| 法人番号 | 1010401070879 |

| 貸金業登録番号 | 東京都知事(6)第30901号 |

| 日本貸金業協会 | 未加入 |

17位:株式会社オーパス「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 50万円〜3,000万円 |

| 金利(実質年率) | 10.95%〜18.00% |

| 融資までの期間 | 最短数日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 決算時や納税時、つなぎ資金など一時的な事業資金をすぐに借りられる!

- 事務所は虎ノ門にありアクセス良好!

- 電話、メールから無料で相談可能!

| 会社名 | 株式会社オーパス |

|---|---|

| 代表 | 今野 弘昭 |

| 所在地 | 東京都港区西新橋2-13-10 SKI虎ノ門3F |

| 資本金 | 10,000,000円 |

| 設立 | 平成13年9月 |

| 法人番号 | 1010401053297 |

| 貸金業登録番号 | 東京都知事(8)第24198号 |

| 日本貸金業協会 | 第003388号 |

18位:セイブサポート「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 10万円~5,000万円 |

| 金利(実質年率) | 4.0%~18.0% |

| 融資までの期間 | 最短数日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 法人も個人事業主も利用できるノンバンクビジネスローン!

- 10万円の少額から借入OKで急な資金需要にも対応!

- 銀行借入ができない・間に合わない方におすすめ!

| 会社名 | 株式会社セイブサポート |

|---|---|

| 代表 | 金山 貴英 |

| 所在地 | 東京都台東区東上野1-19-14 髙橋ビル2階 |

| 資本金 | 60,000,000円 |

| 設立 | 2018年5月10日 |

| 法人番号 | 3010501042586 |

| 貸金業登録番号 | 東京都知事(3)第31699号 |

| 日本貸金業協会 | 第006046号 |

19位:日エム商事「ビジネスローン」

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 50万円〜300万円 |

| 金利(実質年率) | 15.00%〜18.00% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

- 法人や個人事業主向けに少額から事業融資を行うノンバンク!

- 違約金なしで期日前返済が可能!

- 創業初期の企業にも融資をしてくれる!

| 会社名 | 日エム商事株式会社 |

|---|---|

| 代表 | 中村 浩 |

| 所在地 | 東京都中央区日本橋1-3-8 ディアマントビル6F |

| 資本金 | 99,000,000円 |

| 設立 | 1991年11月7日 |

| 法人番号 | 5010001053124 |

| 貸金業登録番号 | 東京都知事(12)第12152号 |

| 日本貸金業協会 | 第000913号 |

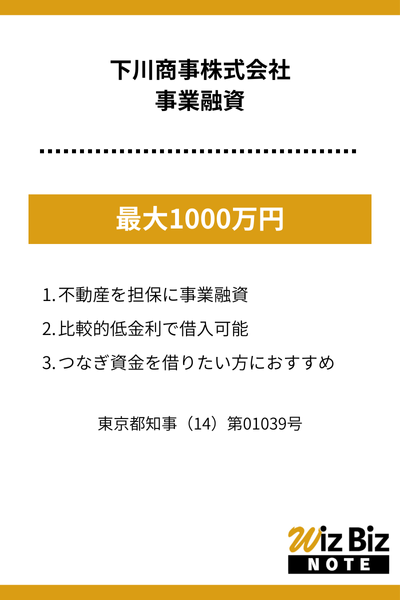

20位:下川商事株式会社「事業融資」

| 商品名 | 事業融資 |

|---|---|

| 融資額 | 1,000万円まで |

| 金利(実質年率) | 3.0%~18.0% |

| 融資までの期間 | 最短数日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 不動産など |

| 保証人 | 原則必要 |

- 不動産を担保に事業融資を行うノンバンク!

- 比較的低金利で借入可能!

- 一時的なつなぎ資金として借入をしたい方におすすめ!

| 会社名 | 下川商事株式会社 |

|---|---|

| 代表 | 下川 有司 |

| 所在地 | 東京都大田区大森北2-3-15 第15下川ビル9F |

| 資本金 | 非公開 |

| 設立 | 非公開 |

| 法人番号 | 4010801005481 |

| 貸金業登録番号 | 東京都知事(14)第01039号 |

| 日本貸金業協会 | 第005148号 |

ビジネスローンの審査でみられるポイント

新谷哲

新谷哲審査は決算だけでなく総合判断です。

評価点を理解して準備すれば、通過の可能性はぐっと高まります。

ビジネスローンの審査では、事業の安定性と返済能力を総合的に判断されます。単に「黒字かどうか」だけでなく、日々の入出金や今後の見通しなど、幅広い要素がチェックされるのが特徴です。

特に、会社の決算内容や事業の将来性、取引実績などは重要な判断材料となります。また、他社からの借入状況や担保の有無、代表者個人の信用情報も影響します。これらの情報をもとに、金融機関は「無理なく返済できるか」を見極めているのです。

ここからは、審査で重視される6つのポイントについて詳しく解説します。自社の状況を整理し、どの部分を改善できるかを確認しておくと、審査通過の可能性を高めることができます。

| 審査項目 | 見られやすい指標 | 準備するとよい資料例 |

|---|---|---|

| 決算状況 | 売上推移、利益、債務超過の有無 | 決算書、確定申告書、月次試算表 |

| 将来性 | 受注見込み、粗利、販路 | 事業計画、見積書、受注残一覧 |

| 入金履歴 | 入金の安定性、売掛の回収 | 通帳コピー、請求書、入金予定表 |

| 他社借入 | 総借入、返済比率、延滞 | 返済予定表、借入明細 |

| 担保資産 | 不動産評価、換金性 | 登記簿謄本、固定資産税評価資料 |

| 信用情報 | 延滞・債務整理・申込状況 | クレジット利用明細、支払状況の整理 |

会社の決算状況

ビジネスローンの審査で最も重視されるのが、会社の決算状況です。売上や利益の推移、資産と負債のバランスなどが細かく確認されます。黒字経営であれば有利ですが、赤字が続いている場合でも、改善の兆しが見られれば評価されることがあります。

金融機関は、単年度だけでなく、2~3年分の決算書をもとに事業の安定性を判断します。そのため、赤字が一時的な要因によるものであれば、審査に大きく影響しないこともあります。

また、売掛金や在庫の管理がしっかりしていると、資金繰りの健全性を示す材料になります。経営状況を正確に伝えられるよう、決算書を整理しておくことが大切です。

事業の将来性

ノンバンクやネット銀行の審査では、過去の実績よりも「今後どう成長していくか」が重視されます。たとえば、契約予定の取引先や新しいサービスの展開計画など、今後の見通しを具体的に示すことが重要です。

事業の将来性は、単に売上の見込みだけでは判断されません。顧客の拡大余地や業界の成長性、経営者の行動力なども評価対象になります。特に、安定したリピーターを確保している場合や、地域に根ざした事業を展開している場合は、プラスの印象を与えやすいです。

事業計画書を用意して、将来の展望を具体的に説明できるようにしておくと、審査を有利に進められます。

取引先や入金履歴

安定した取引先や入金履歴も、審査では大切な要素です。毎月の入金が一定で、遅延や未回収が少ないほど、事業の信頼性が高いと判断されます。

特に、複数の企業と継続的な取引がある場合は、経営の安定性を示す強い材料になります。金融機関は、入金のタイミングや金額の変動を見て、資金の流れを確認しています。

もし売掛金の回収が遅れやすい場合は、取引条件の見直しや、請求・入金管理の仕組みを整えることが大切です。資金の流れを改善しておくことで、審査への印象を良くできます。

他社での借入状況

他社からの借入が多いと、返済負担が重いと見なされ、審査に影響することがあります。特に、複数のローンを同時に利用している場合や、リボ払い・カードローンの残高が多い場合は注意が必要です。

金融機関は、信用情報機関を通じて借入状況を確認しています。そのため、隠しても情報が共有される仕組みになっています。新たに融資を申し込む際は、既存の借入を整理しておくと良いでしょう。

返済の遅延がないことも大きなポイントです。毎月の返済をきちんと続けている実績があれば、信用力の証明になります。

担保にできる資産の有無

担保を提供できるかどうかも、審査で考慮されます。土地や建物、機械設備などを担保にすることで、融資額を増やしたり、金利を下げたりできる場合があります。

ただし、ノンバンク系では無担保で借りられるローンも多く、少額の資金調達であれば必ずしも担保が必要ではありません。担保を出せない場合は、保証人を立てることで代替できるケースもあります。

資産を保有している方は、あらかじめ査定や権利関係を整理しておくと、スムーズに審査を進められます。

代表者個人の信用情報

最後に重要なのが、代表者本人の信用情報です。過去のローン返済やクレジットカードの利用履歴などが確認され、延滞や債務整理の記録があるとマイナスになります。

個人の信用情報は、会社の経営状況に関係なく審査結果に影響します。特に中小企業や個人事業主の場合、代表者の信用がそのまま企業の信用とみなされるため注意が必要です。

日頃から支払いを遅らせないこと、利用残高を適正に保つことが信頼を積み重ねるポイントです。信用情報を健全に保つことで、将来の融資にも良い影響を与えられます。

銀行やノンバンクは、信用情報に問題がある場合は本審査の対象外とするため、ブラックの状態で借りられるビジネスローンはほとんどありません。

WizBizNote「必ず借りられるビジネスローンはある?信用ブラックでも事業資金を調達をしたい時は?」

ビジネスローンの審査に落ちた方向けの資金調達方法

ビジネスローンの審査に落ちても、資金を調達する方法は他にもあります。

金融機関の基準に合わなかっただけで、事業の価値がないわけではありません。審査に通りにくいと感じたら、担保を活用した融資や、売掛金を現金化するファクタリングなどを検討してみると良いでしょう。

| 方法 | 資金化の速さ | 主な注意点 |

|---|---|---|

| 担保ありローン | 中 | 資産喪失リスク、評価と手続きが必要 |

| ファクタリング | 速い | 手数料負担、取引先への通知有無を確認 |

| 補助金・助成金 | 遅い | 後払いが基本、要件と申請負担がある |

| 取引条件の見直し | 中 | 支払サイト短縮や前受け交渉が必要 |

| 所有不動産があれば 不動産担保ローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 不動産を担保にまとまった事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短3日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 100万円〜5億円 | 買取限度額 上限なし |

| 金利 年2.99%〜14.80% (※2.99%~11.80%) | 手数料 1%〜14.8% |

| 利用者 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類 本人確認書類 登記事項証明書(商業登記簿謄本) 決算書など! | 必要書類 請求書 通帳の2点のみ! |

| 二番抵当でも借りられる! | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※貸付条件はこちら

不動産など担保ありのビジネスローンで借入

審査に落ちた場合でも、土地や建物などの不動産を担保にする「不動産担保ローン」であれば、融資を受けられることがあります。

担保があるとノンバンクでもリスクを抑えられるため、返済能力に不安がある場合でも融資を検討してもらいやすいのです。

特に自社ビルや工場、土地を所有している事業者は、その資産を活用して借入を行う方法が有効です。担保価値が高いほど、融資額が増えたり、金利を下げてもらえたりするケースもあります。

ただし、返済が滞ると担保を失うリスクがあるため、返済計画をしっかり立てておくことが大切です。銀行やノンバンクの担当者に相談し、無理のない範囲で借入条件を調整すると良いでしょう。

ファクタリングで持っている債権を早期現金化

ファクタリングとは、取引先に対する売掛金を専門の会社に売却し、すぐに現金化する仕組みです。融資ではないため、審査のハードルが低く、銀行ローンのように返済の義務もありません。

特に、入金まで時間がかかる業種や、急に運転資金が必要になった場合に便利です。たとえば、納品後の売掛金を回収する前に現金化することで、仕入れや給与の支払いに充てることができます。

取引先の信用力が重視されるため、自社が赤字でも利用できる可能性があります。手数料はかかりますが、即日で資金を得られるスピード感は大きな魅力です。資金繰りが厳しいときの一時的な解決策として、覚えておくと良い方法です。

ビジネスローンでよくある質問

ビジネスローンでよくある質問を紹介します。

ブラックでもビジネスローンに通る?

A.審査に通る可能性はありますが、確率は限りなくゼロに近い状態です。

個人信用情報に事故情報がある状態を一般的に「ブラックリスト」と言います。ブラックリストに入っていると、ローン審査に通る可能性が限りなくゼロに近い状態になってしまいます。

なぜなら、過去に金融事故を起こした履歴がある人に対して融資を行うと、また、事故を起こしてしまうのではないか?と懸念されてしまうためです。万が一、貸倒れが発生すると、金融機関側が回収の手間をかけたり損失として処理させたりしなければいけません。

そのため、事故情報(ブラックリスト)がある場合は、審査に通らない可能性のほうが高いです。

また、中には「ビジネスローンは法人格としての信用を審査するため、個人の問題は関係ない」と考えている人がいます。しかし、これは間違いです。たとえ法人であっても、法人代表者個人の信用情報を審査した上で融資可否を判断します。

よって、事故情報がある場合は審査に通る可能性はほぼゼロであると思っておいたほうが良いでしょう。

ちなみに「ほぼゼロ」と曖昧な表現をしているのは、「ブラックリスト=絶対に審査に通らない」わけではないためです。

そもそも法律で「過去に金融事故を起こした人に融資をしてはいけない」と定められているわけではありません。そのため、確率は低いものの、金融機関の判断で融資を行うケースもあります。

必ず借りられるビジネスローンはないと考えておきましょう。

銀行系とノンバンク系はどちらが審査甘い?

A.一般的に見ると、ノンバンク系ビジネスローンのほうが審査に通りやすいです。

ノンバンク系ビジネスローンは、主な業務が「貸金業」です。つまり、お金を貸し付けて利息等を得て成立している企業です。そのため、可能であれば積極的に融資を行いたいと考えています。

よって、ある程度慎重な審査を行うものの、主な業務が預金・為替・融資の3つである銀行と比較して、ローン審査には通りやすいです。もし、審査に不安があるのであれば、ノンバンク系のビジネスローンを検討されてみてはいかがでしょうか。

ビジネスローンの申し込みにはどのような書類が必要?

A.代表者の本人確認書類の他、さまざまな書類が必要となります。

ビジネスローン申込時に必要となる書類は、法人・個人事業主共通して代表者の本人確認書類です。他にも、以下の書類の提出を求められる可能性があるため、事前に準備をしておいてください。

- 登記事項証明書(法人の場合)

- 決算報告書(法人の場合)

- 確定申告書(個人事業主の場合)

- 所得証明書(個人事業主の場合)

- 青色申告決算書(個人事業主の場合)

なお、申込をする金融機関によって求められる必要書類が異なる場合があります。そのため、事前に確認をした上で申込をするようにしてください。

万が一、書類に不備があれば審査を行えなかったり融資までに時間がかかったりするため注意しましょう。

まとめ

今回は、ビジネスローンの審査について解説しました。

ビジネスローンは個人向けローンと比較して、融資額が高額です。そのため、審査が慎重に行われるのが一般的です。

しかし、さまざまなビジネスローンの中でも、審査に通りやすい商品があります。たとえば、ノンバンク系のビジネスローンであれば、銀行系と比較して審査に通りやすいです。そのため、審査に不安がある人に向いているローン商品であると言えます。

今回解説した内容を踏まえた上で、自分に合っているビジネスローンを選択されてみてはいかがでしょうか。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性があります。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

※ただし法人の場合は代表者様が原則連帯保証

ビジネスローンと不動産担保ローンを扱う貸金業社の選定基準

情報更新:2026年1月2日

貸金業者は、必ず国(財務局長)もしくは都道府県知事から認可を受けて「貸金業者」として登録する必要があります。

しかし、中には「審査なし!」「絶対借りられる!」などと言って、無免許で営業しているヤミ金も存在します。

当サイトでは、国や都道府県に確認をし、「貸金業者として登録されている正規の貸金業者」のみを紹介しています。

資金繰りに困っている時は焦ってしまい、ヤミ金にも引っかかってしまいがち。だからこそ、当サイトに掲載している正規の貸金業者に申し込みましょう。

【正規の貸金業者を確認するサイト】

【参考サイト】

財務局ホームページ

北海道財務局

東北財務局

関東財務局

北陸財務局

東海財務局

近畿財務局

中国財務局

四国財務局

福岡財務支局

九州財務局

沖縄総合事務局(財務部)

北海道に本店が所在する日本貸金業協会 協会員

青森県に本店が所在する日本貸金業協会 協会員

岩手県に本店が所在する日本貸金業協会 協会員

宮城県に本店が所在する日本貸金業協会 協会員

秋田県に本店が所在する日本貸金業協会 協会員

山形県に本店が所在する日本貸金業協会 協会員

福島県に本店が所在する日本貸金業協会 協会員

茨城県に本店が所在する日本貸金業協会 協会員

栃木県に本店が所在する日本貸金業協会 協会員

群馬県に本店が所在する日本貸金業協会 協会員

埼玉県に本店が所在する日本貸金業協会 協会員

千葉県に本店が所在する日本貸金業協会 協会員

東京都に本店が所在する日本貸金業協会 協会員

神奈川県に本店が所在する日本貸金業協会 協会員

新潟県に本店が所在する日本貸金業協会 協会員

富山県に本店が所在する日本貸金業協会 協会員

石川県に本店が所在する日本貸金業協会 協会員

福井県に本店が所在する日本貸金業協会 協会員

山梨県に本店が所在する日本貸金業協会 協会員

長野県に本店が所在する日本貸金業協会 協会員

岐阜県に本店が所在する日本貸金業協会 協会員

静岡県に本店が所在する日本貸金業協会 協会員

愛知県に本店が所在する日本貸金業協会 協会員

三重県に本店が所在する日本貸金業協会 協会員

滋賀県に本店が所在する日本貸金業協会 協会員

京都府に本店が所在する日本貸金業協会 協会員

大阪府に本店が所在する日本貸金業協会 協会員

兵庫県に本店が所在する日本貸金業協会 協会員

奈良県に本店が所在する日本貸金業協会 協会員

和歌山県に本店が所在する日本貸金業協会 協会員

鳥取県に本店が所在する日本貸金業協会 協会員

島根県に本店が所在する日本貸金業協会 協会員

岡山県に本店が所在する日本貸金業協会 協会員

広島県に本店が所在する日本貸金業協会 協会員

山口県に本店が所在する日本貸金業協会 協会員

徳島県に本店が所在する日本貸金業協会 協会員

香川県に本店が所在する日本貸金業協会 協会員

愛媛県に本店が所在する日本貸金業協会 協会員

高知県に本店が所在する日本貸金業協会 協会員

福岡県に本店が所在する日本貸金業協会 協会員

佐賀県に本店が所在する日本貸金業協会 協会員

長崎県に本店が所在する日本貸金業協会 卽会員

熊本県に本店が所在する日本貸金業協会 協会員

大分県に本店が所在する日本貸金業協会 協会員

宮崎県に本店が所在する日本貸金業協会 協会員

鹿児島県に本店が所在する日本貸金業協会 協会員

沖縄県に本店が所在する日本貸金業協会 協会員