ビジネスローンの中には、不動産や株式などの担保なしで借り入れできる無担保ビジネスローンもあります。

不動産担保ローンに比べて金利が高く限度額が小さい傾向にありますが、「AGビジネスサポートのビジネスローン」など、最短即日で借り入れできるという大きなメリットがあります。

特に建設業者・運送業者にありがちな、緊急で資金が必要になる場面では無担保ビジネスローンが有効でしょう。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性があります。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

※ただし法人の場合は代表者様が原則連帯保証

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

※4:該当しない方は要相談

貸付条件はこちら

内山会計事務所 代表公認会計士・税理士

経歴

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポート。認定経営革新等支援機関。freee4つ星認定アドバイザー。キッズマネースクール認定講師。

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

無担保ビジネスローンのおすすめ8選

おすすめの無担保ビジネスローンを理解しておくことで、種類が多くある中で選ぶ際の手間を減らすことができます。

また、実際に利用する際に、損をしてしまう可能性もあります。

これから無担保ビジネスローンを利用したいと思っている方は、ぜひ参考にしてみてください。

1位:AGビジネスサポート「事業者向けビジネスローン」

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利(実質年率) | 年3.1%〜年18.0% ※貸付条件はこちら |

| 融資までの期間 | 即日融資可能 |

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人契約の場合は原則代表者の連帯保証が必要。 |

| 必要書類 | 【法人代表者】 本人確認書類 決算書 その他必要に応じた書類 【個人事業主】 本人確認書類 確定申告書 所定の事業内容確認書 その他必要に応じた書類 |

| 公式申込ページ | AGビジネスサポート公式 ビジネスローンページ |

無担保ビジネスローンで最大手の「AGビジネスサポート」。

決算だけでなく事業の将来性や返済計画などを含めて柔軟に審査してくれるため、銀行融資より審査が優しく借りやすいと人気です。

最大1,000万円までを最短即日で無担保借入できるため、すぐに資金繰りの改善が必要な中小企業にはおすすめです。

- 銀行とは異なる独自基準での審査!

- Web上で申込〜借入まで完結できる!

- 手数料が無料!

- 使用用途が自由!

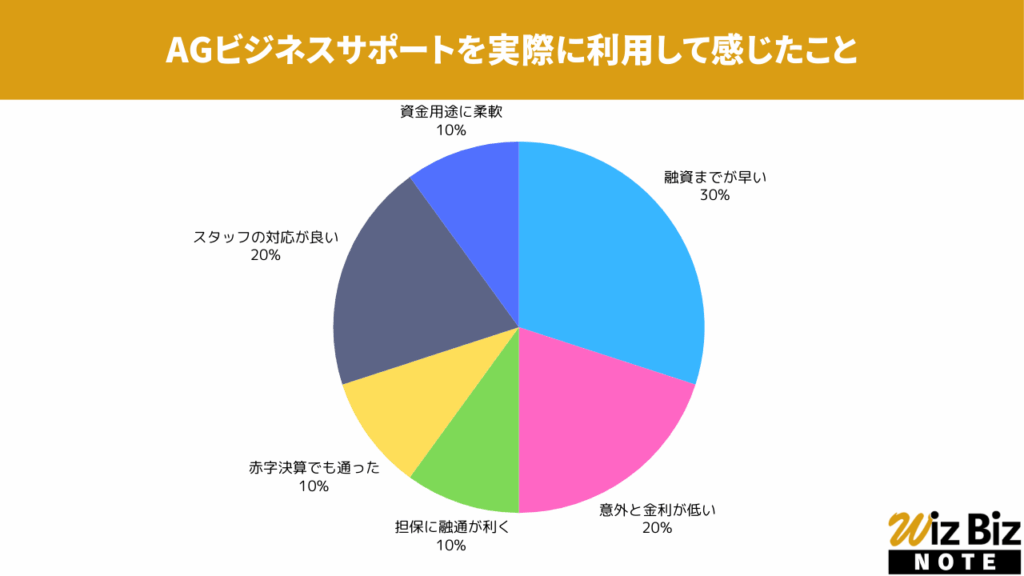

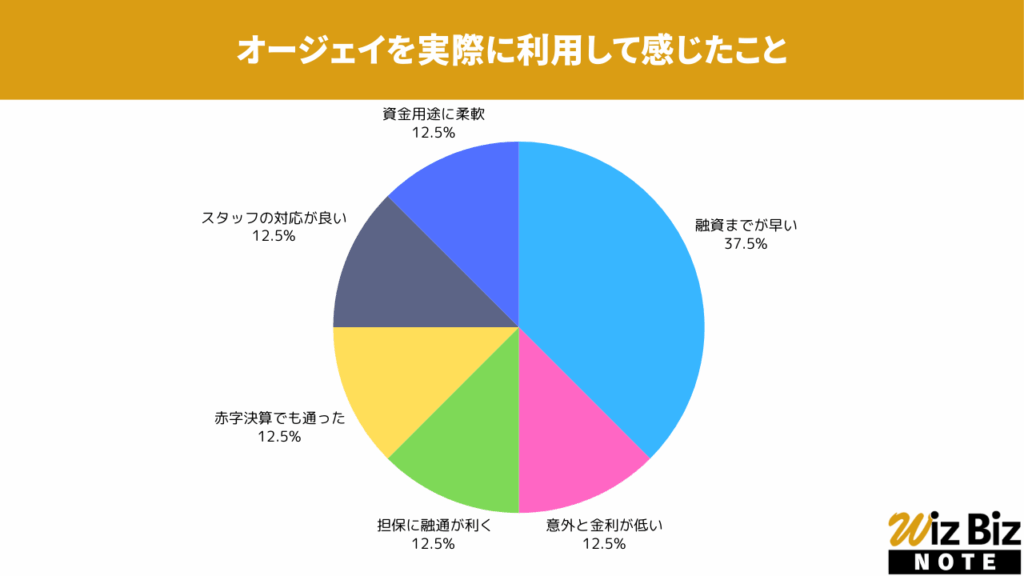

AGビジネスサポート「事業者向けビジネスローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと金利の低さ、スタッフの対応が特に評価されていました。

AGビジネスサポート「事業者向けビジネスローン」の会社情報

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2丁目31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

2位:GMOあおぞらネット銀行「あんしんワイド」

| 商品名 | あんしんワイド |

|---|---|

| 融資額 | 〜1,000万円 |

| 金利(実質年率) | 年0.9%〜年14.0% |

| 融資までの期間 | 最短2営業日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | GMOあおぞらネット銀行公式サイト |

GMOあおぞらネット銀行「あんしんワイド」はノンバンクではなくネット銀行のビジネスローンですが、決算書の提出不要で借りやすい無担保ビジネスローンです。

インターネット上でGMOあおぞらネット銀行に口座開設をし、これまで使っていた銀行の入出金明細を連携するだけで審査を進めてくれます。

金利も年0.9%〜と非常に低金利で、利息を抑えて資金調達をすることができます。

- 創業初年度から利用可能!

- 融資枠型なので、何度でも借入・返済ができる!

- 申込〜借入までオンライン完結で使いやすい!

- 審査申込から最短2営業日で入金!

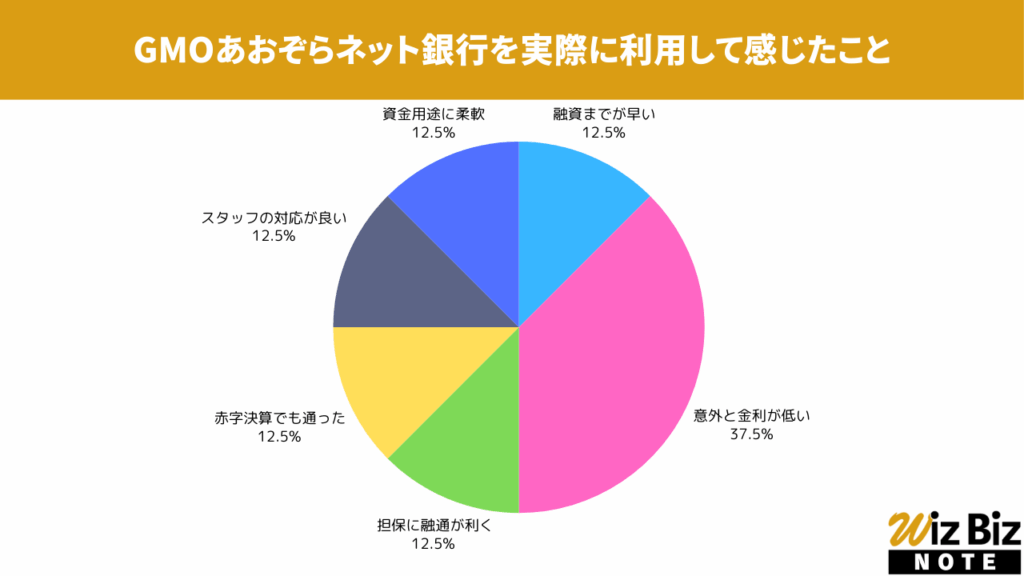

GMOあおぞらネット銀行「あんしんワイド」を実際に利用して感じたこと

アンケートの結果、金利の低さが特に評価されていました。

GMOあおぞらネット銀行「あんしんワイド」の会社情報

| 会社名 | GMOあおぞらネット銀行株式会社 |

|---|---|

| 代表 | 金子 岳人 |

| 所在地 | 東京都渋谷区道玄坂1丁目2-3 |

| 資本金 | 24,129,960,000円 |

| 設立 | 1994年2月28日 |

| 法人番号 | 9010001025425 |

| 登録金融機関登録番号 | 関東財務局長(登金)第665号 |

| 金融先物取引業協会 | 0313号 |

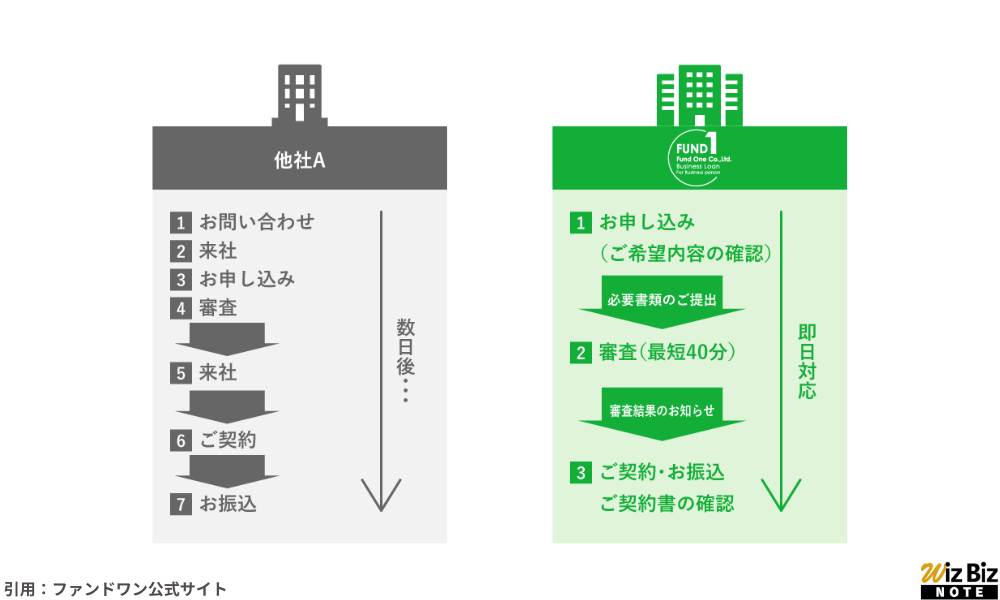

3位:ファンドワン「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 30万円〜500万円 |

| 金利(実質年率) | 年10.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人・個人事業主 |

| 用途 | 自由 |

| 担保 | 不要 |

| 保証人 | 不要 |

ファンドワンの「事業者向けビジネスローン」は赤字決算や銀行の融資審査に落ちた場合でも利用可能です。

商品の種類も豊富で、担保が不要な事業者ローンから不動産担保融資や売掛債権担保融資まで揃っています。

即日で融資をしてもらうことの可能なので、最適なローンをその場で適用したい場合におすすめです。

- オンライン完結なので全国の法人が利用可能!

- 午前中に申し込めば即日対応してもらえる!

- 無担保ビジネスローンは最大500万円まで借入可能!

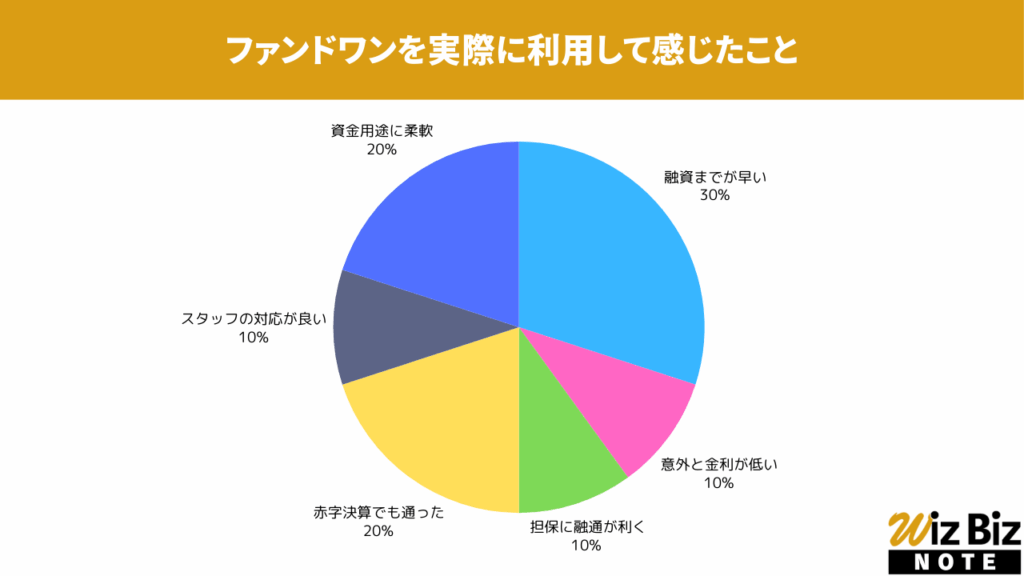

ファンドワン「事業者ローン」を実際に利用した事業者が感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性、赤字決算への対応が特に評価されていました。

ファンドワン「事業者ローン」を実際に利用した事業者へのインタビュー

実際にファンドワンを利用して500万円の融資を受けた坂本さんにインタビューを実施しました。

| 事業者の形態 | 法人 |

|---|---|

| 業種 | 建設業 |

| 融資額 | 500万円 |

| 金利(実質年率) | 15.00% |

| 担保 | なし |

新谷:実際に申し込んでから審査が完了するまでの流れはいかがでしたか?

坂本さん:連絡などの諸々のやり取りも含めて、非常に早くてスムーズでした。

新谷:審査完了から融資まではいかがでしたか?

坂本さん:素早く必要な融資が受けられたので良かったと思います。

ファンドワン「事業者ローン」の会社情報

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 髙山 憲彦 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル601号室 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

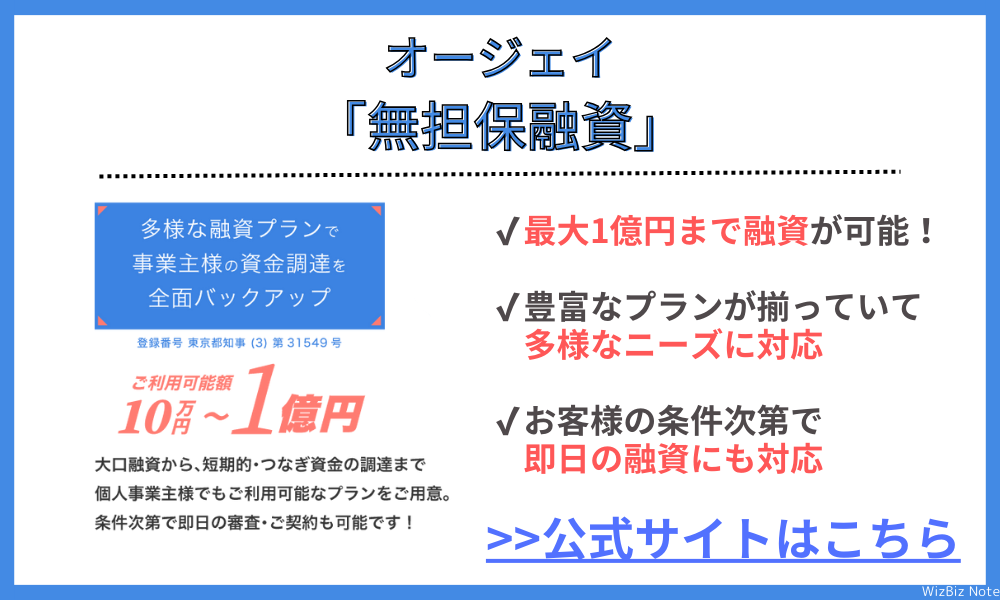

4位:オージェイ「無担保融資」

| 商品名 | 無担保融資 (ビジネスローン・事業資金融資) |

|---|---|

| 融資額 | 30万円~1億円 |

| 金利(実質年率) | 10.0%〜18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 法人は代表者の保証が必要 |

| 公式申込ページ | こちら |

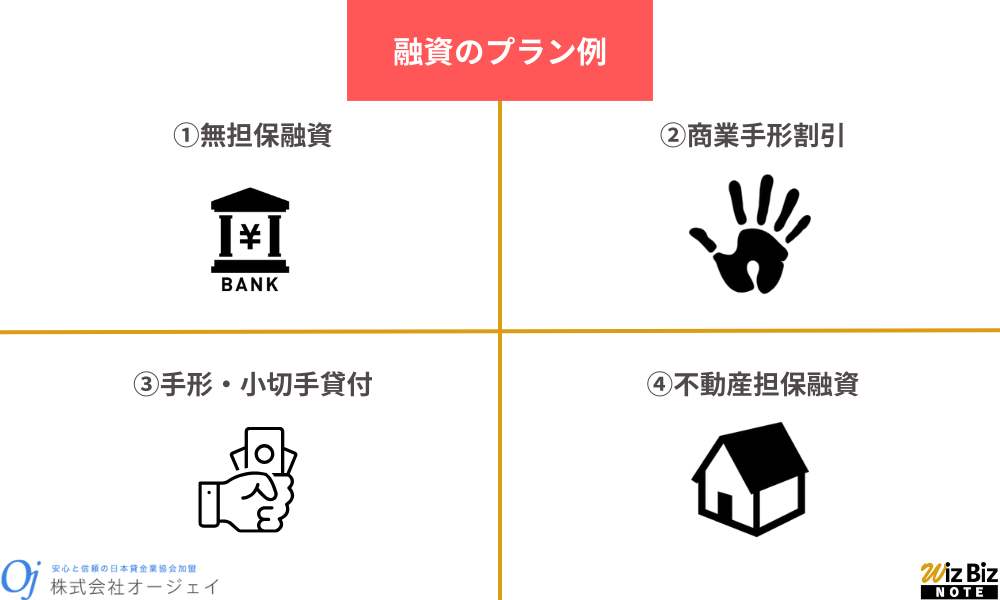

オージェイの「ビジネスローン」にはいくつか種類があり、特に人気とされるのが「無担保融資」です。

なおかつ、利用限度額は最大で2,000万円と高額なことが特徴的。

申し込み時間によっては即日融資も可能なので、お急ぎの方でも迅速に資金問題を解決できるでしょう。

- 無担保融資は最短即日での融資が可能!

- 営業年数が短くても申し込みができる

- 無担保でも最大1億円融資と、まとまったお金が必要な時に便利!

オージェイ「無担保融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さが特に評価されていました。

オージェイ「無担保融資」の会社情報

| 会社名 | 株式会社オージェイ |

|---|---|

| 代表 | 小田桐 徹 |

| 所在地 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 資本金 | 55,000,000円 |

| 設立 | 平成25年8月8日 |

| 法人番号 | 3011101067536 |

| 貸金業登録番号 | 東京都知事(4)第31549号 |

| 日本貸金業協会 | 第005868号 |

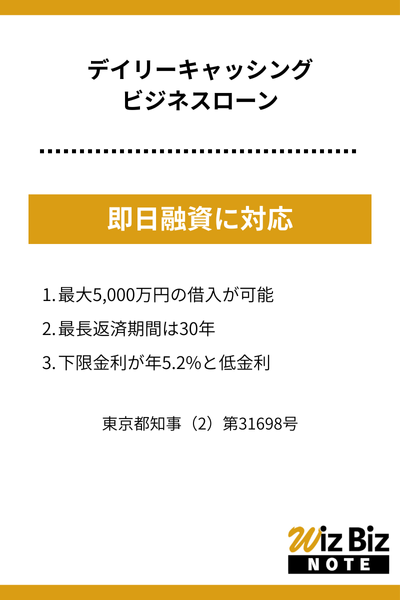

5位:デイリーキャッシング

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 200万円~5,000万円 |

| 金利(実質年率) | 5.2%~14.5% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

株式会社デイリープランニングの「デイリーキャッシング」は担保や保証人なしで最大5000万までの融資を受けることができます。

支払い期間も最長30年まで設定可能なので、無理のない返済プランで大きな融資を受けることができます。

また、即日融資を受けることも可能なので、資金ショートを回避するためのつなぎ資金が欲しい場合にもおすすめです。

- 最大5,000万円の借入が可能なので、まとまった資金が必要な場合でも安心

- 最長返済期間は30年なので余裕を持った資金繰りができる

- 下限金利が年5.2%と、ノンバンク系にしては低金利で借入できる

| 会社名 | 株式会社デイリープランニング |

|---|---|

| 代表 | 中村 健太 |

| 所在地 | 東京都台東区東上野1-7-12 徳永ビル4階401号 |

| 資本金 | 不明 |

| 設立 | 平成28年6月2日 ※法人番号指定年月日 |

| 法人番号 | 1010501039618 |

| 貸金業登録番号 | 東京都知事(2)第31698号 |

| 日本貸金業協会 | 第005977号 |

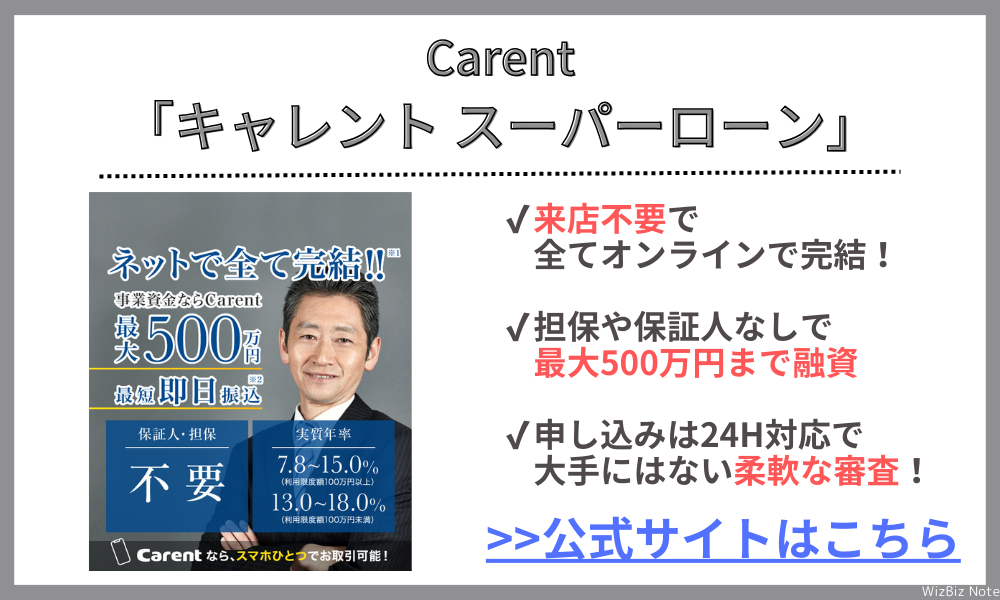

6位:Carent

| 商品名 | キャレント スーパーローン |

|---|---|

| 融資額 | 1万円〜500万円 |

| 金利(実質年率) | 利用限度額100万円以上 →年7.8%〜年15.0% 利用限度額100万円未満 →年13.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | こちら |

株式会社IPGファイナンシャルソリューションズの「Carent」は少額の融資を最速で調達するのに最適なビジネスローンです。

融資の利用限度額は1万円~500万円で、決算書や事業計画・収支計画・資金計画などの必要資料が用意できればすぐに融資を受けることができます。

また、利用年会費や保証料は無料なので、資金調達に無駄なお金をかけたくない場合にもおすすめです。

- 最短即日のスピード融資!

- 最短3分で入力完了でき、すぐに申し込める!

- 返済シミュレーションで返済計画を立てやすい!

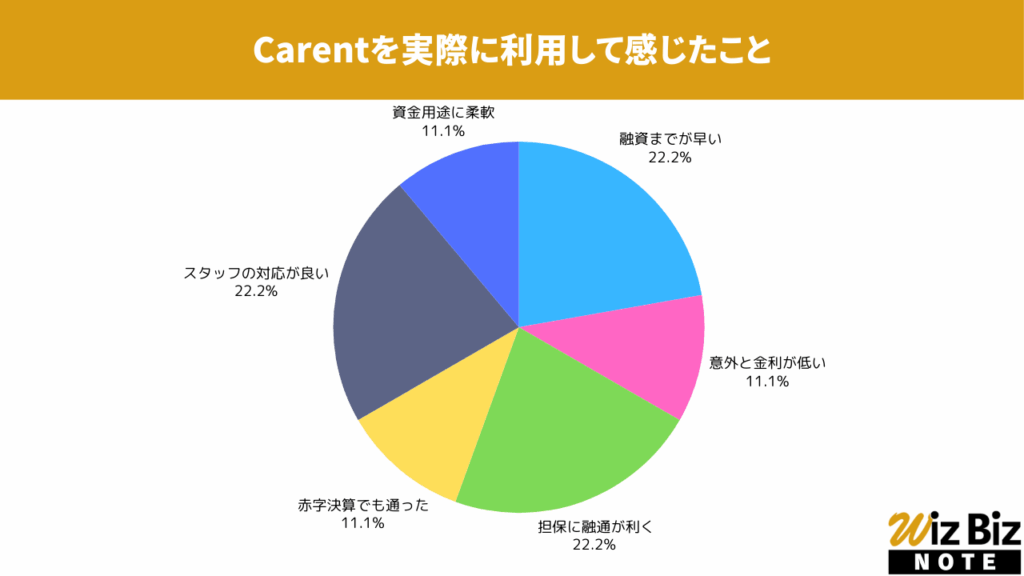

Carent「キャレント スーパーローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと担保の融通、スタッフの対応が特に評価されていました。

Carent「キャレント スーパーローン」の会社情報

| 会社名 | 株式会社IPGファイナンシャルソリューションズ |

|---|---|

| 代表 | 池田 秀明 |

| 所在地 | 東京都品川区西五反田7丁目9-2 KDX五反田ビル5階 |

| 資本金 | 不明 |

| 設立 | 2015年10月5日 ※法人番号指定年月日 |

| 法人番号 | 7010701023341 |

| 貸金業登録番号 | 東京都知事(5)第31399号 |

| 日本貸金業協会 | 第006016号 |

7位:アクト・ウィル 「信用保証融資」

| 商品名 | 信用保証融資 |

|---|---|

| 融資額 | 500万円まで |

| 金利(実質年率) | 年10.0%〜年20.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 公式申込ページ | アクトウィル公式サイト |

アクト・ウィルの「ビジネスローン」は法人向けのビジネスローンで、来店不要で全国的に申し込みをすることができます。

最大で1億円の融資が可能で、最短即日の融資にも対応していることが特徴。

審査も最短で60分と短いため、スピーディーに資金調達できるでしょう。

- 最短60分審査でスピード融資に対応!

- 来店不要で全国の法人が申し込み可能!

- 担保によっては最大1億円まで借入可能!

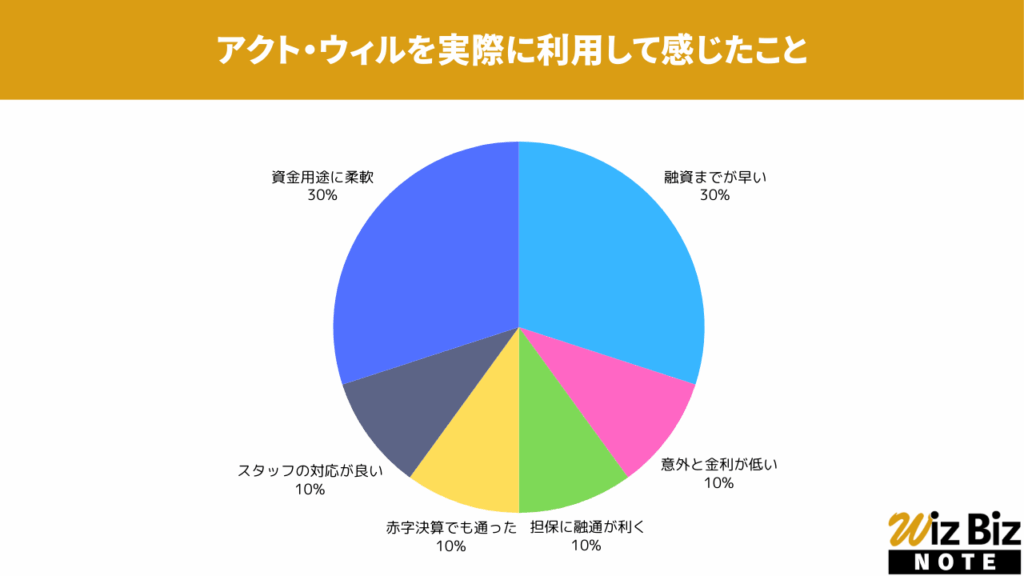

アクト・ウィル「信用保証融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性が特に評価されていました。

アクト・ウィル「信用保証融資」の会社情報

| 会社名 | アクト・ウィル株式会社 |

|---|---|

| 代表 | 谷口 友祐 |

| 所在地 | 東京都豊島区東池袋3丁目11-9 三島ビル301号室 |

| 資本金 | 55,000,000円 |

| 設立 | 2013年5月9日 |

| 法人番号 | 6013301033769 |

| 貸金業登録番号 | 東京都知事(4)第31521号 |

| 日本貸金業協会 | 第005834号 |

8位:ニチデン「事業者ローン」

| 限度額 | ~1億円 |

|---|---|

| 金利 | 4.8%~17.52% |

| 即日融資 | 〇 |

| 対象 | 法人・個人事業主 |

| 用途 | 事業資金 |

| 担保 | 必要な場合のみ不動産担保 |

ニチデンの「事業者ローン」は20年間の長期返済を可能としているため、余裕を持って返済を行うことができるのが特徴です。

最大で1億円の融資が可能なので、事業拡大のためにまとまった資金の調達を考える方はぜひ検討してみると良いでしょう。

また即日融資にも対応しているところがポイント。

- スピーディーな審査

- 利用限度額が高い

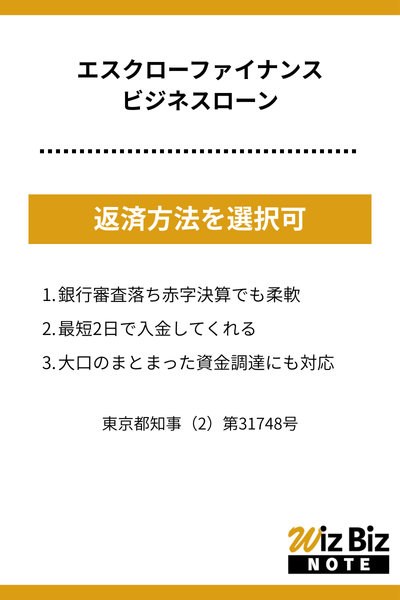

9位:エスクローファイナンス「ビジネスローン」

| 商品名 | ビジネスローン |

|---|---|

| 融資額 | 要相談 |

| 金利(実質年率) | 年6.8%〜年18.0% |

| 融資までの期間 | 最短2日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 |

エスクローファイナンスは最短2日で無担保融資をしてくれるビジネスローン。

銀行で追加借入を断られた方や、赤字決算で審査が不安な方でも柔軟に対応してくれ、資金繰りの改善をサポートしてくれます。

- 銀行審査落ち、赤字決算でも柔軟に審査してくれる!

- 最短2日で入金してくれるので急な資金需要にも対応!

- 大口のまとまった資金調達にも対応してくれる!

エスクローファイナンスの会社概要

| 会社名 | エスクローファイナンス株式会社 |

|---|---|

| 代表 | 須田 幸生 |

| 所在地 | 東京都新宿区四谷4-24-26 御苑ハイム4階 |

| 資本金 | 82,500,000円 |

| 設立 | 2009年9月3日 |

| 法人番号 | 3011101058997 |

| 登録番号 | 東京都知事(2)第31748号 |

| 加盟団体 | 未加入 |

無担保のビジネスローンとは?

新谷哲

新谷哲担保や保証人が要らず、WEBで完結できるのが強みです。

機動力を重視する経営者の心強い選択肢です。

無担保のビジネスローンは、その名のとおり担保なしで利用できるビジネスローンです。

ただ、それ以外の特徴も把握しておかなければ、ほかの資金調達の方法と比較検討することができません。

以下では、無担保のビジネスローンの特徴について詳しく説明します。

- 保証人も不要な場合が多い

- WEB完結型が基本

- 資金用途の自由度が高い

保証人も不要な場合が多い

無担保のビジネスローンでは、担保だけでなく保証人も不要な場合が多いです。

ローンに申込むにあたって、担保や保証人を準備しなければならないとなると、それがひとつの大きな壁になってしまいます。

担保は自身の所有する不動産を設定すれば済む話ですが、保証人は相手の同意を得なければならないので、場合によっては担保よりも準備が難しい可能性も考えられるでしょう。

その点、無担保のビジネスローンでは保証会社が保証を引き受けてくれることが多いので、保証人を用意する必要がありません。

担保と保証人という、ローンを申込む際に障壁になりうる2つの要素がどちらもないため、非常に多くの法人や個人事業主の方が、利用を検討できるローンといえます。

WEB完結型が基本

無担保のビジネスローンは、WEB完結型のものが多く、申込みから融資まですべてオンライン上で手続きを済ませられます。

ローンの手続きや契約をするために金融機関に足を運ぶ必要がある場合、当然金融機関の窓口が開いている時間でなければ、手続きを先に進めることはできません。

日中の時間が忙しく、金融機関の窓口が開いているタイミングで時間を作ることができなければ、なかなか融資を受けるためのステップが前に進まないことも考えられます。

WEB完結型であれば、仕事に少し余裕ができたときなど、自身の都合のよいタイミングで効率的に手続きを進められます。

とくに1人で事業を行っている個人事業主の方や、雇っている従業員の数が少ない法人代表者の方にとっては、嬉しいポイントといえるでしょう。

資金用途の自由度が高い

無担保のビジネスローンは、資金用途の自由度が高いことも、特徴のひとつです。

ローンの種類によっては、運転資金にしか使えないローンや、設備資金に限定されたローンなどもあります。

そういったローンを利用して融資を受けると、不慮の事態が起きて急きょ資金が必要になった場合、せっかく融資金があるのに本来の資金用途ではないため手を付けられない、という状態に陥ってしまう可能性もあるでしょう。

無担保のビジネスローンも、もちろん「事業資金」という縛りはあるものの、その範囲内であれば融資金の使い道は比較的自由です。

融資を受けたお金を活用して、事業を行ううえでのピンチやチャンスに臨機応変に対応することができます。

無担保ビジネスローンのメリット

新谷哲

新谷哲審査が早く書類も少ないのが利点です。

担保不要でハードルが低く、急な資金需要に即応できます。

無担保のビジネスローンを利用すべきかは、そのメリットが自社にとって望ましいものかどうかで判断するとよいでしょう。

無担保のビジネスローンのメリットを以下でいくつか紹介します。

- 審査が早く比較的甘い

- 他の融資よりも必要書類が少ない

- 総量規制の対象外

- 無担保なのでハードルが低い

審査が早く比較的甘い

無担保のビジネスローンは、事業資金の融資を受けられるローンの中では比較的審査がスピーディーに行われ、審査通過の基準も甘めです。

審査に通過できなければ融資を受けられない以上、審査基準が比較的緩いことは、大きなメリットといえます。

また、緊急で資金調達を行わなければならないために、ローンに申込むケースもあるでしょう。

そのような場合は、どれだけ条件がよいローンでも、必要なタイミングに融資が間に合わなければ意味がありません。

審査が早く終わってスピーディーに融資を受けられるという理由で、無担保のビジネスローンが選ばれることも十分考えられます。

他の融資よりも必要書類が少ない

事業資金の融資を受けるためのローンは、申込み時に提出しなければならない書類が多岐に亘ることが多いです。

法人代表者や個人事業主本人の本人確認書類はもちろん、事業計画書や履歴事項全部証明書、納税証明書なども求められることが多いですし、ローンによってはさらにいろいろな書類を提出しなければなりません。

それらの書類をすべて不備なく揃えて提出するためには、多くの時間と手間がかかります。

その点無担保のビジネスローンは、「本人確認書類+α」程度の書類しか求められないことも多いです。

申込みにかかる時間や手間が大幅に少なくて済むのは、無担保のビジネスローンのメリットのひとつといえるでしょう。

総量規制の対象外

担保の有無に関わらず、ビジネスローンは融資金額の制限に影響する「総量規制」の対象外のローン商品です。

総量規制とは、金融機関が融資を行う金額を「申込者の年収の3分の1まで」に制限する規制で、貸金業法の中で制定されています。

総量規制にはいくつか「除外」や「例外」が存在しており、「事業資金に用いるための融資」は総量規制の「例外」に該当します。

そのため、個人事業主が申込む場合でも、融資金額を自身の年収の3分の1までに制限されることがありません。

実際に融資を受けられる金額は、返済能力などを踏まえて審査で決定されるものの、自身の年収の3分の1を超える金額の融資を受けられる可能性が残されているのは、ビジネスローンのメリットです。

無担保なのでハードルが低い

担保を用意しなければならないローンだと、ローンの申込み条件の時点で、多くの法人や個人事業主がふるいにかけられることになります。

とくに最近では、起業に対するハードルが心理的にも金銭的にも下がってきていることから、より多くの人がさまざまな分野で事業を立ち上げています。

ただ、そういった人のすべてが担保にできる不動産を保有しているわけではないどころか、むしろ有担保ローンに申込める人のほうが少ないでしょう。

無担保で申込めるということは、より多くの人が利用できる可能性があり、申込みのハードルが低いということなので、資金調達を検討している人にとっては大きなメリットといえます。

無担保ビジネスローンの注意点

新谷哲

新谷哲無担保ゆえ金利は高めで枠も小さめです。

条件や個人の信用も重視されるので、事前の確認が大切です。

無担保のビジネスローンには、無担保であるがゆえに注意すべきポイントもいくつかあります。

無担保のビジネスローンの注意点について以下で説明しましょう。

- 有担保より金利が高く限度額が低め

- 個人の信用度が比較的重要

- 適用条件が厳しめの場合もある

有担保より金利が高く限度額が低め

担保を取らず、保証人を必要としないケースも多いということは、返済が滞ってしまった場合の回収が難しいので、金融機関にとってリスクの大きな融資であるといえます。

金融機関はローンのリスクに伴って適用金利や融資限度額を調整しており、リスクの少ないローンの場合は適用金利が低めで、限度額は高めです。

一方、無担保のビジネスローンのようにリスクが高めのローンでは適用金利は高めに、限度額は低めに設定される傾向にあります。

調達する必要がある金額はケースバイケースで異なると思いますが、少なくとも「調達したい金額<上限限度額」となるローンを選ばなければなりません。

限度額の低さゆえに、資金調達時の選択肢に入らない可能性があるのは、無担保のビジネスローンを検討する際に注意しておかなければならないポイントです。

個人の信用度が比較的重要

担保や保証人を取らないローンで審査時に重要なウェイトを占めるのは、「個人の信用情報」です。

信用情報は、クレジットカードの支払いやローンの返済といった「信用取引」に関する履歴が蓄積されている情報で、「返済の確からしさ」を判断する材料になります。

担保や保証人を取らない以上、「きちんと返済してくれそうな相手」を選んで融資を行うことが非常に重要なので、信用情報がきれいかどうかが審査結果に及ぼす影響は大きいでしょう。

法人代表者や個人事業主の方で、過去に信用取引に傷を付けてしまいそうなことをしたことがある場合は、無担保のビジネスローンを利用できない可能性があることに、注意しておかなければなりません。

適用条件が厳しめの場合もある

上でも触れたように、無担保のビジネスローンは金融機関にとってのリスクが高めのローンです。

そのため、金融機関によっては申込み条件を厳しめに設定することで、申込者をふるいにかけていることもあります。

たとえば、創業してから1年以上経過していることが条件になっていたり、税金の未納があると申込めなかったり、といった具合です。

これらの条件は金融機関によりけりなので、申込みを検討しているビジネスローンがある場合は、申込み条件をクリアしているかどうかを最初に確認しておくのが賢明です。

ビジネスローン以外の無担保資金調達

無担保で資金調達を受けたい場合に、無担保のビジネスローンは便利な方法のひとつです。

ただ、無担保で資金調達を受けるための方法はほかにもあるので、それらの方法と天秤にかけたうえで、無担保のビジネスローンを利用すべきかを判断しなければなりません。

ビジネスローン以外に無担保で資金調達が可能な方法を以下で紹介します。

- 無担保の銀行融資

- 事業者カードローン

- ファクタリング

無担保の銀行融資

銀行融資では担保や保証人を求められることが多いですが、銀行によっては無担保で融資を行ってくれる場合もあります。

また、銀行と並んで資金調達時にお世話になることの多い日本政策金融公庫でも、無担保の融資を取り扱っています。

どちらも、無担保であるがゆえに申込み条件は少し厳しめに設定されていますが、条件さえクリアできていれば無担保での資金調達において、優先的に検討すべき方法です。

とくに日本政策金融公庫からの融資は、創業して間もない時期でも受けられる可能性があるので、スタートアップやベンチャー企業にとって重宝するでしょう。

事業者カードローン

事業者カードローンは、「事業資金の融資を受けられるカードローン」です。

一般的にカードローンは、個人を対象にして資金使途自由の融資を行うローンですが、事業者カードローンは、法人や個人事業主を対象にしています。

利用限度額の範囲内であれば、いつでも自由に借入できるというカードローンならではの特徴はもちろん備えていますし、申込んでから融資を受けられるまでのスピードも早いです。

通常のカードローンとは異なり、融資金の資金使途が事業資金に限定されることや、適用金利が比較的高めなことに注意して、利用すべきかどうかを検討するとよいでしょう。

ファクタリング

ファクタリングは、入金される前の売掛金を利用して資金調達を行う方法です。

売掛金は、遅くともその期日には現金化されますが、期日よりも前に資金調達を行う必要がある場合に、ファクタリング会社に買い取ってもらうことで現金化できます。

ファクタリングは、資金調達を行う企業とファクタリング会社だけで契約する「2社間ファクタリング」と、売掛先の企業も含めて契約を行う「3社間ファクタリング」に、大きく分類されます。

2社間ファクタリングでは、比較的スピーディーに手続きを進められますし、売掛先の企業にファクタリングをしていることを知られる心配はありませんが、手数料が少し高めです。

3社間ファクタリングは、2社間ファクタリングよりも手数料を抑えられるメリットがある一方で、契約に関わる会社が増える分だけ手続きに時間がかかりますし、売掛先企業にファクタリングのことを知られてしまいます。

それぞれメリットとデメリットがあるので、何を重視するかによって2社間ファクタリングと3社間ファクタリングのどちらを利用するかを、決めるとよいでしょう。

無担保ビジネスローンに関するよくある質問

これまでに無担保のビジネスローンを利用したことがなければ、無担保ビジネスローンで資金調達を行うことに対して、漠然とした不安を感じるかもしれません。

そこで、以下では無担保ビジネスローンに関するよくある質問に対して、Q&A形式で回答していきます。

無担保ビジネスローンを利用しようかと悩んでいる方はぜひ参考にしてください。

- 申し込みの対象者は?

- 即日の融資は可能ですか?

- ノンバンクの無担保融資はありますか?

申し込みの対象者は?

無担保ビジネスローンは、法人代表者もしくは個人事業主を対象にしたローン商品です。

事業を営んでいない方では、利用できません。

また、ローンによっては融資対象者を法人代表者のみに限定している場合もあるので、個人事業主の方が申込む場合は、先に申込み条件を確認しておいたほうがよいでしょう。

即日の融資は可能ですか?

即日の融資が可能かどうかはケースバイケースですが、即日融資に対応している無担保ビジネスローンは比較的多いです。

緊急で資金調達を行わなければならない場合に、重宝するローンといえるでしょう。

即日融資を受けるためには、当日中にすべての手続きを完了させなければならないので、なるべく早めの時間帯に申込むことを心がける必要があります。

ノンバンクの無担保融資はありますか?

無担保ビジネスローンはさまざまな金融機関で取り扱われており、ノンバンクが提供している商品もあります。

ノンバンクの無担保ビジネスローンは、銀行の無担保ビジネスローンに比べると、審査期間が短めで審査通過のハードルも低めのことが多いですが、その分金利は少し高めに設定されている傾向にあります。

融資時に重視するポイントを踏まえたうえで、利用するビジネスローンを決めましょう。

利便性が高い無担保ビジネスローンを利用しよう

今回は、おすすめの無担保ビジネスローンやメリット、注意点について見てきました。

あらかじめ、おすすめのビジネスローンを知っておくことで、種類が多くある中で選ぶ際の手間を減らすことができます。

無担保メリットについては、利用する前にあらかじめ理解することで、最大限に活用することができ、注意点についても、余計な手間やリスクを回避することにも繋がります。

ぜひ、今回紹介したことを参考に、自分自身に合った無担保のビジネスローンを探してみてください。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性があります。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

※ただし法人の場合は代表者様が原則連帯保証