中小企業の資金調達が難しく、「どのように資金を調達すれば良いのだろうか」「確実に資金を調達できる方法はないだろうか」と悩まれているのではないでしょうか。

中小企業が資金を調達するためには、フェーズごとに合った方法を選択すること、コツを押さえておくことがとても大切です。

本記事では、中小企業がフェーズごとに考えるべき資金調達方法や押さえておくべきコツについて詳しく解説しています。

10秒で完了

適切な資金調達診断

>診断結果<

条件に合う資金調達は「ビジネスローン」。 ビジネスローンは事業資金を借入できるローンです。 銀行をはじめとして、信販会社やカード会社・消費者金融など、さまざまな金融機関で取り扱われています。 ローンとしての性質は基本的に同じですが、融資金額や適用金利・融資までのスピードなどは金融機関によって大きく変わります。 自社が置かれている状況を踏まえて、どの金融機関のビジネスローンを利用すべきかを考えることが重要です。>>ビジネスローンを比較してみる<<

>診断結果<

条件に合う資金調達は「ファクタリング」。 ファクタリングは、売掛債権を買い取ってもらうことで資金調達を行う方法です。 売掛債権で決められた期日よりも前に資金が必要な場合は、ファクタリング会社に売掛債権を買い取ってもらうことで支払いサイトを短縮して資金繰りを改善させることができます。 自社が置かれている状況を踏まえて、どのファクタリング会社を利用すべきかを考えることが重要です。>>ファクタリングを比較してみる<<

>診断結果<

条件に合う資金調達は「不動産担保ローン」。 不動産担保ローンは、土地や建物を担保にして融資を受ける資金調達です。 銀行はもちろん、信販会社などのノンバンクなど、さまざまな金融機関で取り扱われています。 30年や35年といった返済期間を設けてもらうこともできるので、返済期間が長くなることで毎月の返済額を抑えられ、資金繰りの改善に繋がります。 自社が置かれている状況を踏まえて、どの不動産担保ローンを利用すべきかを考えることが重要です。>>不動産担保ローンを比較してみる<<

【銀行融資が難しければビジネスローンも検討】

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

中小企業がフェーズごとに考えるべき資金調達

中小企業が利用できる資金調達方法はさまざまです。その中で、現在のフェーズごとにどのような資金調達方法が適しているかを判断し、検討する必要があります。

- 初期は創業融資

- シード期は資本性ローン等の公的融資

- レベニュー・ベースド・ファイナンス(RBF)も視野に入れる

- アーリー期は保証協会付きの融資やベンチャーデット

- ミドル期はプロパー融資と私募債

- レイタ―期はアセットファイナンスやシンジケートローン

たとえば、創業して間もない中小企業であれば、新しく創業した会社を対象に融資を行う「創業融資」が良いでしょう。シード期に差し掛かったタイミングで資本性ローンの検討を行うと良いです。

また、アーリー期は保証協会付きの融資、ミドル期はプロパー融資、レイター期はアセットファイナンスやシンジケートローンを検討するべきでしょう。このように現在のフェーズごとに検討すべき資金調達方法は異なります。

まずは、中小企業がフェーズごとに検討すべき資金調達方法やその仕組みについて詳しく解説します。

初期は創業融資

これから創業をする人もしくは創業して間もない会社で資金調達を検討している場合は、「創業融資」の利用を検討しましょう。

創業融資とは起業もしくは開業する際に受けられる公的融資制度のひとつです。国や地方自治体などが創業者を支援する目的で設けられている融資制度です。

創業するにあたって、仕入れ費用や人件費、その他費用等が発生します。

すべてを自己資金で用意できる人は創業融資の利用を検討する必要はありません。しかし、自己資金では不足し、創業するための資金調達を検討されている人は創業融資の利用検討が有効です。

シード期は資本性ローン等の公的融資

会社を設立した前後であるシード期に資金調達を検討する場合は、資本性ローン等の公的融資の利用を検討しましょう。

日本政策金融公庫では資本性ローンのことを「挑戦支援資本強化特別貸付」と呼びます。挑戦支援資本強化特別貸付では、以下のいずれかを対象に融資を行っています。

- 新規開業資金

- 新規事業促進資金

- 海外展開・事業再編資金

- 事業承継・集約・活性化支援資金

- 企業再建資金

- ソーシャルビジネス支援資金

主に新規事業や事業拡大、あるいは企業再建を目的とした融資制度です。創業前後のシード期でも利用が可能な公的融資制度であるため、利用を検討されてみてはいかがでしょうか。

レベニュー・ベースド・ファイナンス(RBF)も視野に入れる

レベニュー・ベースド・ファイナンス(RBF)とは、将来の収益を予測したうえでその一部を現金化する方法です。

簡単に言えば「将来の売り上げ(収益)を今受け取る」という資金調達方法です。とくに銀行等からの資金調達が難しいシード期やアーリー期に向いています。

将来的に継続的に収益が見込める事業において利用しやすい資金調達方法であるため、スタートアップやベンチャー企業は利用しやすいでしょう。

アーリー期は保証協会付きの融資やベンチャーデット

創業後、実際に業務を開始したタイミングで資金調達が必要となった場合、保証協会付きの融資やベンチャーデットの利用を検討しましょう。

アーリー期は業務を開始し始めたばかりであるため、銀行等からの融資を受けにくいのが実情です。

そのため、信用保証協会が保証している融資の利用を検討することで、融資が受けやすくなります。なお、保証協会付き融資のことを「保証付融資」と呼びます。

また、アーリー期のその他の選択肢としてベンチャーデットという資金調達方法もおすすめです。

ベンチャーデットとは、エクイティ(資本)とデット(負債)の両方の側面を持ち合わせた金融商品の総称です。

金融機関が融資を行い、企業側は転換社債や新株予約権を発行することによって、金融機関側のリスクを抑える仕組みです。

金融機関は転換社債や新株予約権によってリスクを抑えられるため、融資をしやすくなり、企業側も融資を受けやすくなるといったメリットがあります。

ミドル期はプロパー融資と私募債

アーリー期を乗り越え、事業が軌道に乗ってきた頃のミドル期。この時期に資金調達が必要となった場合、プロパー融資もしくは私募債を検討すると良いでしょう。

プロパー融資とは金融機関等から直接受けられる融資であり、保証協会による保証等がついていない融資形態を指します。アーリー期を乗り越え、ある程度の売り上げと実績があるため、銀行等の金融機関からの直接融資を検討しましょう。

銀行からの借入や返済実績を積み、付き合いをしておくことで今後の資金調達をしやすくなります。そのため、プロパー融資が可能なタイミングでできるだけ早めに相談をし、付き合いを始めておくと良いでしょう。

私募債は企業が発行する社債のひとつです。限られた一部の投資家や金融機関を対象に債券の購入を呼びかける資金調達方法であり、通常の社債よりも簡易なのが特徴です。

レイタ―期はアセットファイナンスやシンジケートローン

創業してある程度の実績を積み、成熟仕切った状態であり、さらに持続的な成長を目指す段階であるレイター期。レイター期に資金調達が必要となった場合は、アセットファイナンスやシンジケートローンといった資金調達方法が有効です。

アセットファイナンスとはアセット(資産)を元にファイナンス(資金調達)する仕組みです。つまり、自社で所有する資産を元に資金調達をする方法を指します。たとえば不動産や機械設備等を元に資産調達をする方法をアセットファイナンスと呼びます。

シンジケートローンとは複数の金融機関がシンジケート団を組成して、融資を行う資金調達方法です。

社債等の資金調達方法と比較して柔軟な借入条件や返済スケジュールを組める点がメリットであり特徴です。

具体的な資金調達の方法やサービス

中小企業が資金調達を行っていくにはどのような方法があるでしょうか。

資金調達をするにあたって有用になる手段を紹介していきます。

- ビジネスローン

- 銀行融資

- 不動産担保ローン

- ファクタリング

- 法人カード

- エンジェル投資

- クラウドファンディング

- 日本政策金融公庫

- 補助金・助成金

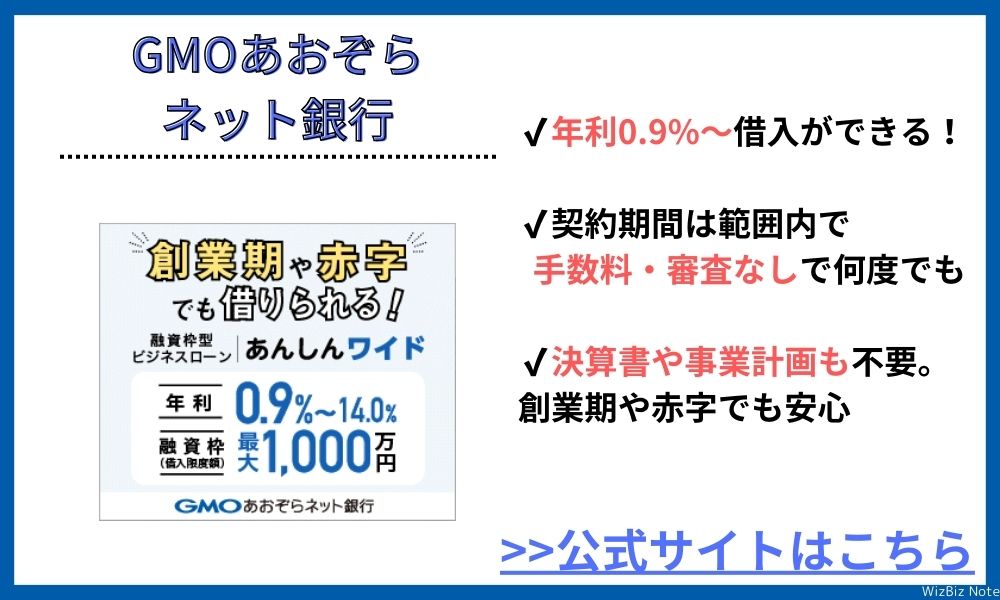

ビジネスローン

ビジネスローンとは事業用資金の融資を目的としたローンの一種類です。中小企業等の法人はもちろんのこと、個人事業主でも利用できる点がメリットです。

ビジネスローンは「事業用途」であればとくに使途は定められていません。そのため、運転資金や設備投資費用等さまざまな用途に利用できる点がメリットです。また、ビジネスローンはオンライン上で完結できるところが多いため、比較的借りやすいのも特徴です。

ただ、ビジネスローンは公的融資や銀行融資と比較して金利が高く、借入可能額も少額である点に注意しなければいけません。

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

銀行融資

銀行融資は、銀行から事業用融資を受ける方法です。中小企業等の法人や個人事業主等でも借入できるものの、事業計画書や確定申告書あるいは決算書などを細かくチェックしたうえで融資可否が判断されます。

そのため、ビジネスローンと比較すると借りにくく、また、借入までに数か月程度の期間が必要となる点がデメリットです。

一方、中小企業が銀行融資を受けて付き合いをしておくことによって、今後の資金調達がスムーズに行きます。また、他の借入方法と比較して高額かつ低金利で借入できるため、メリットは多いです。

不動産担保ローン

不動産担保ローンは、土地や建物などの不動産を担保に借入をする方法です。

不動産担保ローンは個人向けと法人向けがあります。法人として利用する場合であっても、代表者が所有する不動産を担保に借入をすることもできます。

創業当初で信用度が低い中小企業であっても、担保を入れることによって高額な資金調達も容易になる点がメリットです。

| AGビジネスサポート | セゾンファンデックス | 丸の内AMS | |

|---|---|---|---|

|  |  | |

| 融資まで | 最短3日 | 最短3営業日 | 最短3日 |

| 融資額 | 100万円 〜5億円 | 500万円 〜5億円 | 500万円 〜5億円 |

| 対応エリア | 全国 | 全国 | 1都3県 |

| 金利 | 2.99% ~14.80%※ | 3.15% ~9.90% | 3.8%〜 |

| 返済期間 | ・元金一括返済 最長2年(24回以内) ・元利均等返済 最長30年(360回以内) | ・元利均等返済 5年〜25年 | ・元金一括返済 ・元利均等返済 1ヶ月~35年 ・元金均等返済 1ヶ月〜35年 |

| 借りやすさ | ★★★★★ | ★★★★★ | ★★★★★ |

| 申込方法 | AGビジネスサポート 詳細はこちら | セゾンファンデックス 詳細はこちら | 丸の内AMS 詳細はこちら |

ファクタリング

ファクタリングは「債権買取」によって資金調達をする方法です。たとえば、取引先に対して発行した請求書をもとに融資を受けられます。

原則、取引先に連絡が入ることはないものの、ファクタリング会社への返済が滞った場合は、取引先に対して連絡をしたり取り立てをしたりする場合もあるため注意しなければいけません。

また、ファクタリングは手数料として債権の数%〜数十%程度の費用が発生するうえ、借入上限額も請求書記載金額までとなります。そのため、高額融資に対応していないうえ、高額な手数料が発生するケースがあるため要注意です。

一方で、ファクタリングは将来の受け取りが確定している債権を買い取ってもらう仕組みであるため、その他の資金調達方法と比較して借りやすい点が特徴です。急ぎで融資が必要な事業主は検討されてみてはいかがでしょうか。

| ビートレーディング | QuQuMo | |

|---|---|---|

|  | |

| 入金 | 最短2時間 | 最速2時間 |

| 手数料 | 2社間:約4%~12% 3社間:約2%~9% | 1%〜 |

| 買取額 | 下限:なし 上限:なし (1万円〜7億円の実績) | 下限:なし 上限:なし |

| オンライン | 可能 | 可能 |

| 申込方法 | ビートレーディング 公式サイト | QuQuMo 公式サイト |

法人カード

個人事業主や中小企業等の法人が発行できるクレジットカード(法人カード)から現金を借入する方法です。キャッシングをできる法人カードは少ないものの、現在使用している法人カードで利用できる場合は即時借入が可能です。

借入金額は他の資金調達方法と比較して少ないうえに金利も15%前後と高めであるため注意しましょう。

ただ、すぐにでも資金調達をする必要がある場合は、ひとつの手段として検討しても良いでしょう。

エンジェル投資

中小企業の資金調達手段のひとつとして、エンジェル投資による方法があります。エンジェル投資とは、投資家が起業間もない企業に対して投資を行う投資手法であり、中小企業側はエンジェル投資家より投資をしてもらいます。

エンジェル投資を利用する方法として一般的なのは、マッチングサイトを活用する方法です。資金調達をしたい企業と企業に投資をしたいエンジェル投資家をマッチングするサイトが存在するため、そういったサイトを経由して資金調達を目指します。

なお、エンジェル投資はあくまでも投資であるため、基本的には返済の義務は発生しません。

クラウドファンディング

中小企業の資金調達方法として、クラウドファンディングも有効な手段のひとつです。クラウドファンディングとは、その事業やプロジェクトに興味関心を持ったり、応援したいと思ったりしてくれた人たちから資金を集める方法です。

クラウドファンディングは大きく分けて「寄付型」「融資型」「購入型」の3パターンがあります。

寄付型はその事業やプロジェクトに共感した人たちが見返りを求めず、寄付する仕組みです。社会貢献度の高いプロジェクトでよく利用されるパターンです。

融資型は、その事業の将来性を見込んで資金を融資する仕組みです。「融資型クラウドファンディング」と呼ぶ一方で、「ソーシャルレンディング」としても広く認知されています。

購入型は、クラウドファンディングとして支援する代わりに、何らかの返礼品を渡す仕組みです。たとえば、中小企業が開発した商品に魅力を感じた人が、その事業や企業を支援する代わりに商品を受け取る仕組みです。

日本政策金融公庫

日本政策金融公庫では、中小企業を対象にさまざまな融資を行っています。たとえば、これから事業を始める人、一時的に業況が悪化している企業、事業拡大を目指している企業などです。

融資の内容や条件等は、これから行う事業や状況によって異なります。ただ、「事業資金の調達が必要である」といった場合は、初めに日本政策金融公庫からの借入を検討されてみてはいかがでしょうか。

補助金や助成金

中小企業の資金調達方法として、補助金や助成金の利用も有効です。補助金や助成金や中小企業が行っている事業や状況等によって、申請を行うことによってお金が支払われる仕組みです。

自社が受けられる補助金や助成金は中小企業庁や各都道府県、市区町村等で確認ができます。漏れなく確認するために、一括で確認できるサイトも存在するため、そういったサービスを利用してみても良いでしょう。

中小企業が資金調達をするメリットとは?

中小企業が資金調達する目的はただ「自己資金が不足しているから」のみではありません。

自己資金に余裕があったとしても、以下のようなメリットからあえて資金調達を選択しても良いでしょう。

- 事業の幅が広がる

- 売り上げの拡大速度が上がる

- 返済の実績が信用につながる

たとえば、さらに事業を拡大するために資金調達をしたり、設備投資を行って生産性の向上を目指したりすることによる売り上げ向上が見込めます。さらに、返済を行うことによって「実績=信用」を積み重ねることができます。

今後、資金不足等で資金調達が必要になった際も、過去に実績からスムーズに資金調達ができるようになるでしょう。

事業の幅が広がる

中小企業が資金調達を行うことによって、新しい事業へ挑戦できるようになります。結果的に、売り上げの向上につながります。

新規事業の立ち上げ直後は、売り上げが安定しないため自己資金のみで始めるのはリスキーです。

そのため、あえて資金調達を行って新規事業を立ち上げるといったリスクヘッジも有効です。

売上の拡大速度が上がる

さらなる事業拡大のために新規事業立ち上げのほか、設備投資を行う方法を検討しても良いでしょう。

単純計算をすると設備を2倍にすることで生産性が2倍に向上します。

結果的に、売り上げも大幅に向上します。資金調達を行い、その資金で設備投資を検討しても良いのではないでしょうか。

返済の実績が信用に繋がる

金融機関等からお金を借り、約束の期日までにしっかり支払いを継続させることによって、支払い実績が積み重なります。

金融機関等も返済実績の少ない中小企業等に融資を行うよりも、返済実績があり、付き合いのある中小企業に「お金を貸したい」と考えるのは当然です。そのため、とくに資金調達をする必要がなくても、信用積立の目的からお金を借りても良いでしょう。

中小企業が資金調達をする際の注意点

中小企業の資金調達にも意外な盲点があるのでご紹介します。

- 事業の許認可を受ける

- 補助金の採択より先に融資を受ける

- フェーズに合った手段を検討する

中小企業が資金調達をする際は、上記のことに注意しなければ実際に資金を調達することが難しくなります。そのため、これから紹介する内容を踏まえ、正しい方法で資金調達を目指しましょう。

まずは事業の許認可を受ける

許認可が必要な事業を立ち上げる場合は、融資を受ける前に必ず許認可を受けるようにしましょう。たとえば、建設業として会社を設立する場合は、建設業許可を得てから申込をし、融資を受ける必要があります。

許認可を受けずに申込をしてしまうと、審査に影響を与えてしまう可能性があるためです。また、万が一融資が実行された場合、事業が開始していないにも関わらず返済がはじまってしまうため、キャッシュフローが悪化します。

補助金の採択より先に融資を受ける

補助金による資金調達を検討されている中小企業の担当者は、必ず採択前に他の方法で資金調達(融資等)を行いましょう。

補助金は、あくまでもその事業に対して支払われる費用であるため、先にその事業を開始・導入している必要があるためです。つまり、順番としては「事業開始のための資金調達→補助金対象事業の開始→補助金受給」となります。

そのため、初めにその事業を始めるための費用を用意できなければ、そもそも補助金の対象とはならず、お金が支払われることはありません。よって、補助金を申請する際は順番に注意しましょう。

フェーズに合った手段を検討する

中小企業が資金調達をする際は、現在のフェーズに合った資金調達方法を検討しましょう。フェーズに合った資金調達方法を選択できなければ、資金調達ができない、資金が間に合わないといった事態に陥る可能性があるためです。

フェーズごとの借入方法は、本記事冒頭でも詳しく解説していますので、ぜひ参考にしてください。

中小企業が資金調達をするためのコツ

中小企業が資金を調達するためには、以下のコツを押さえておくと良いでしょう。

- 自己資金を増やす

- 資金繰り計画の精度を高める

- 事業計画で成長可能性を示す

とくに金融機関等から融資を受ける場合は「貸し倒れリスクが少ない」ところを見せる必要があります。そのため、自己資金を増やしたり資金繰り計画の精度を高めるといった方法が有効です。

次に、中小企業が資金調達をするための3つのコツについても解説します。

可能なら自己資本を増やす

事業資金の調達を行う場合、可能な限りその事業に投資できる自己資本を増やしましょう。自己資本を増やすことによって資金調達金額が減り、金融機関等も融資を行いやすくなるためです。

ただし、無理に自己資本を出しすぎてしまうと会社のキャッシュフローが悪化してしまうため、あくまでも「無理のない程度で自己資本を増やす」ということを意識してください。

資金繰り計画の精度を高める

融資等を受ける場合、資金繰り計画書の提出を求められる場合があります。

この書類の精度を高めることによって、無理のない資金繰りかどうかを容易に判断でき、精度が高ければ高いほど融資を受けやすくなるためです。

事業計画で成長可能性を示す

事業計画書を作成するにあたり、当該事業の将来性や成長可能性等についても具体的かつわかりやすく書くことを意識しましょう。

担当者が事業計画書を確認しただけで将来成長の可能性を感じてもらえれば、融資される可能性も高まるためです。

中小企業の資金調達に関する質問

中小企業の資金調達に関するよくある質問を紹介します。

- ファンドから投資を受ける方法は?

- 中小企業の資金調達に支援はありますか?

- 中小企業の資金調達が難しい理由は?

- 直接金融と間接金融の違いは?

- 中小企業が資金調達に向けてできる対策は?

ファンドから投資を受ける方法は?

中小企業がファンドから投資を受けることは可能です。

中小企業がファンドから投資を受けるためには、初めに経営計画・事業計画を作成し、投資会社を探す流れとなります。投資会社を探すためには、中小機構やファンド運営会社への相談を検討してください。

中小企業の資金調達に支援はありますか?

中小企業を対象に、資金調達の支援を行っているところがあります。

「資金調達を検討している」といった中小企業を対象に、さまざまな支援を行っているところが存在します。たとえば、独立行政法人中小企業基盤整備機構(中小機構)では、さまざまな支援で間接的なサポートを行ってくれています。

中小企業の資金調達が難しい理由は?

中小企業は大企業と比較して信用度が低く、実績も少ないことから資金調達が難しいです。

中小企業は大企業と比較すると規模も小さく、創業当初は信用や実績が少ないことから融資を断られやすいです。とはいえ、コツコツと返済や実績を積み重ねていくことで、高額の資金調達も容易になるでしょう。

直接金融と間接金融の違いは?

個人から資金を直接調達する方法を「直接金融」と言い、直接金融以外を「間接金融」と言います。

直接金融は中小企業等が自社で社債や株式を発行し、個人から資金を調達するためそのように呼ばれています。一方、銀行融資は顧客から集めた預貯金等を中小企業等に融資を行う仕組みであるため、間接金融と呼びます。

中小企業が資金調達に向けてできる対策は?

精度の高い事業計画書の作成、フェーズに合った資金調達方法の検討です。

中小企業が資金調達をするために必要な対策は、「精度の高い事業計画書を作成すること」です。誰が見てもわかるような事業計画書を作成することによって、将来性や資金繰りが明らかになり、融資等をしやすくなります。

また、フェーズごとの適切な資金調達方法を検討することによって、融資等を受けやすくなるでしょう。フェースごとの資金調達方法は、本記事冒頭にて詳しく解説しているため、ぜひ参考にしてください。

まとめ

今回は、中小企業の資金調達方法について解説しました。

中小企業は大企業等と比較して資金調達が難しいです。また、企業前後であれば実績や信用も少ないため、さらに資金調達が難しいのが現実です。しかし、フェーズに合った方法でコツを押さえて申し込むことによって、上手く資金調達をできる可能性が高まります。

中小企業の経営者等で、資金調達に悩まれている人は本記事で紹介した内容を参考にした上で、申込をされて見てはいかがでしょうか。

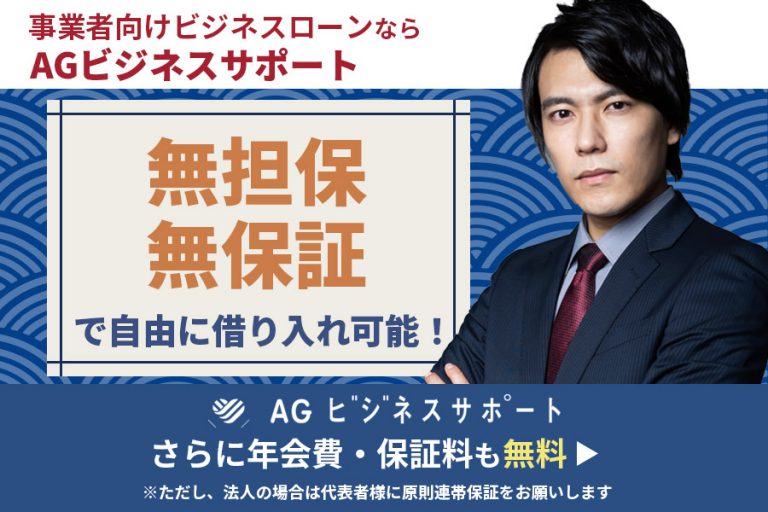

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性は非常に高いです。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。