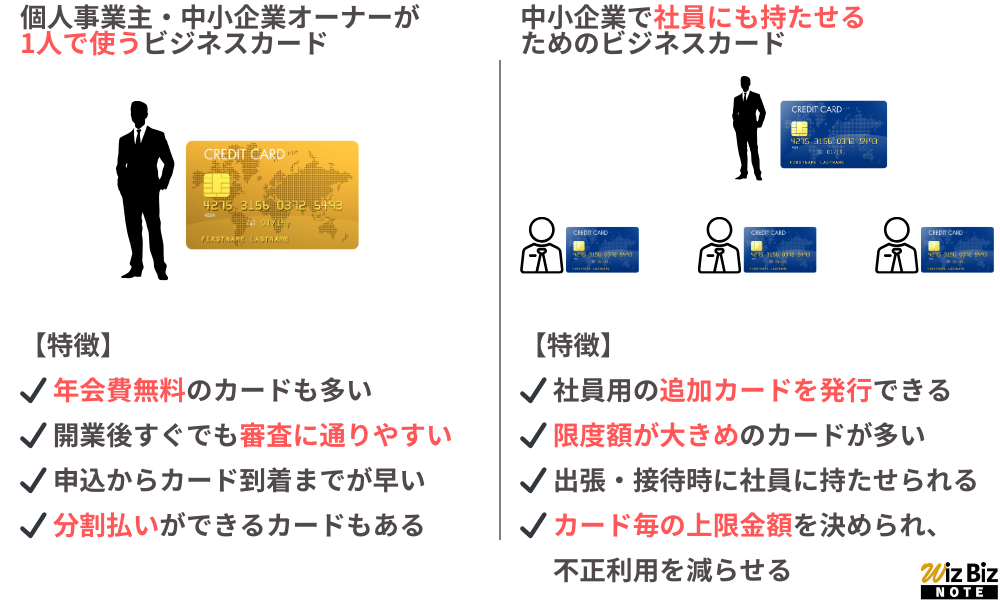

法人カードを導入する際は、「会社規模」と「導入する目的」をはっきりさせておきましょう。

個人事業主や法人代表者1人が利用する場合はビジネスオーナーに特化した法人カードを選び、社員にもカードを持たせたい場合は追加カードを発行できる法人カードを選ぶ必要があります。

「Fintoカード後払い」を利用すると、請求書の支払いを口座振込ではなくFintoクレジットカードで支払うことができ、実質支払いを最大60日間先延ばしにすることができます。

今なら利用開始月は手数料2.2%で利用でき、その後も手数料2.5%と低コストで利用できるので、資金繰りに困っている会社にはおすすめです。

法人も個人事業主も審査不要で利用できるので、まずは「Fintoカード後払い」に無料で登録してみましょう。

おすすめの法人カード・ビジネスカード【中小企業オーナー・個人事業主向け】

個人事業主や法人代表者が1人で使いたい場合、ビジネスオーナー向けのクレジットカードを選びましょう。

年会費無料のものも多く、コスパよく経費処理をすることができます。

- 三井住友カード ビジネスオーナーズ

永年年会費無料で、設立すぐでも申し込める!

- ライフカードビジネスライトプラス

年会費は永年無料で、分割払いもできるビジネスカード!

- JCB Biz ONE 一般カード

入会費年会費無料で、申込から最短5分でカード番号発行!

三井住友カード ビジネスオーナーズ

| 申込条件 | 満18歳以上(高校生は除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード※1 | 無料 |

| 利用可能枠※2 | 最大500万円 |

| ポイント付与率※3 | 0.5%〜1.5% |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類※4 | 本人確認書類 銀行口座 |

| 発行スピード※5 | 最短3営業日 約1週間でカード到着 |

| 国際ブランド | Visa Mastercard |

三井住友カード ビジネスオーナーズは、会社を設立したばかりの事業主やフリーランスも申込みができる法人向けクレジットカードのひとつです。

年会費が初年度以降も条件なしに永年無料・一回払い以外にリボ払いや分割払いなども利用可能など、一般的な法人カードよりも使い易いと感じます。

セキュリティー面もナンバーレス(NL)カードで安心です。カード番号はアプリで見ることができます。

三井住友カード ビジネスオーナーズは、会員番号などが印字されていないナンバーレスカードです。

会員番号・有効期限などのカード情報は、スマートフォンの「Vpassアプリ」からご確認いただけます。Vpassアプリの登録には、カードお届け時の「台紙」に記載された会員番号が必要ですので、カード台紙は破棄せず保管してください。

引用:三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

個人カードにはない請求書支払い代行サービスは、取引先への振り込みを限度額内審査不要・利用額の3%の手数料でカード払いにでき、ポイントも貯められてお得です。

他にもGoogle WorkspaceやMoneyForwordのクラウド会計などを優待料金で申込みができるので経費を抑えられます。

既に個人用の三井住友カードでVpassアプリを利用しているなら、法人カードも追加登録しカード別に利用履歴や明細を確認できるので便利です。

ただ対象の利用で最大1.5%のポイント還元を受ける条件が、三井住友カードの対象の個人カードと2枚持ちなのが少し気になります。

現在対象外のカードを所持している場合は、乗り換えの手間がかかったり、カード枚数が増えて管理が面倒になるなどの懸念点があります。

三井住友カード ビジネスオーナーズについての注釈

※1:発行費・年会費無料

※2:所定の審査あり

※3:対象の個人カードと2枚持ち条件をクリアし、対象の利用をした場合

※4:法人代表者は法人口座、個人事業主は個人口座・個人名または屋号名口座

※5:金融機関サイトで口座振替設定が完了しなかった場合、書面による手続きが必要。 書面の場合は1ヵ月程度時間がかかる

ライフカードビジネスライトプラス スタンダード

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 最大発行3枚 |

| ETCカード | 初年度年会費無料 次年度1,100円(税込) |

| 利用枠 | 最大500万円 |

| ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い 分割払い リボ払い ※あとリボには対応していない |

| 必要書類 | 本人確認資料 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA Mastercard JCB |

ライフカードビジネスライトプラスは、開業したばかりの中小企業オーナーや個人事業主が申し込みができるビジネスカードです。

WEB申し込みだけで手続きが完了し、最短3営業日でカードが発行されます。

スタンダードカードの年会費は追加カードも含め永年無料なのでカード保有コストが抑えられます。

独自の特徴は、ゴールドカードとの共通サービスで弁護士無料相談サービスを初回のみ1時間無料で利用できることです。

VISA・Mastercard・JCBから国際ブランドを選べ、共通するサービスには、カード会員保障制度があります。

万が一カードを紛失・盗難によって不正使用された場合の損害保障があるのは安心です。

海外アシスタンスサービスも海外出張の緊急時などにサポートが受けられるのは心強いです。

VISAかMastercardを選んだ場合は、ビジネスサポートサービスを利用できます。

その他の優待が少ない・対象外のポイントサービスが多いのはデメリットです。

JCBを選ぶとビジネスサポートがない・旅行予約サービスは優待なしで魅力を感じません。

ポイントサービスLIFEサンクスプレゼントも一般カードで受けられるサービスのうち誕生月のポイント3倍・利用金額に応じてお得に貯まるステージ制プログラム・ポイント繰越などが対象外です。

JCB Biz ONE 一般カード

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | ー |

| 追加カード発行枚数 | ー |

| ETCカード | 無料 |

| 利用枠 | ~500万円※1 |

| ポイント還元率 | 1.0%~10.5% ※JCB PREMOに交換した場合 |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | モバイル即時入会サービスは支払い口座設定が必要 郵送申し込みは本人確認書類が必要※2 |

| 発行スピード | 個人口座に限りネット申込み最短5分でカード番号発行 郵送の場合は約1週間 |

| 国際ブランド | JCB |

JCB Biz One 一般カードは、年会費無料で持てるビジネスカードで、個人事業主やフリーランスとして活動している方におすすめのビジネスカードです。

入会費・年会費がかからず、Webから申し込めば最短5分でデジタルカードを発行することができるため、簡単にビジネスカードを持つことができます。

リアルカードは約1週間で自宅に郵送されますが、JCBのアプリ内でカード番号などを確認できるため、オンラインの決済なら問題なく利用できます。

Apple PayやGoogle Pay、QUICPayにも対応しているため、タッチ決済ができる店舗であればカード到着前でも支払いができ、事業費用として計上できる点も大きなメリットです。

年会費・使用料無料のインターネット出張手配システムや、じゃらんコーポレートサービスでJCB限定のプランを利用できるなどのビジネスサポートは一般カードでも多数用意されています。

ポイントの有効期限が獲得月から24か月後の15日まで、月単位で失効しますので貯まったら交換や支払い充当・キャッシュバックなどの手続きを忘れないよう注意しなければなりません。

JCB Biz ONE 一般カードについての注釈

※1:所定の審査あり

※2:モバ即の入会条件は下記2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。)

セゾンコバルト・ビジネス・アメックス

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 30万~500万円 |

| ポイント還元率 | 基本ポイント0.1% 特定の加盟店4倍 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンコバルト・ビジネス・アメックスは、セゾンアメックスのビジネスカードで、中小企業のオーナーや個人事業主が利用できるカードです。

入会費・年会費無料で利用することができ、追加カードを発行した場合もそれらの発行費・年会費は無料になります。

AWS、Xserver、モノタロウ、クラウドワークスなど、個人事業主でもビジネスシーンでよく利用するサービスでは、カード利用時に貯まる永久不滅ポイントが4倍になります。

引き落とし口座に法人口座も指定できるので、途中で法人成りをする個人事業主もそのままカードを使い続けることができる点も大きなメリットです。

また、セゾンコバルト・ビジネス・アメックスを利用していると、「セゾンビジネスサポートローン」といういわゆるビジネスローンの形で融資を受けることができます。

審査はありますが、最大950万円の融資を受けることができるサービスは個人事業主や小規模ビジネスオーナーにとって大きな安心材料になります。

三井住友カード ビジネスオーナーズ ゴールド

| 申込条件 | 満18歳以上(高校生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費※1 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード※2 | 発行費:無料 年会費:550円(税込) |

| 利用枠※3 | 最大500万円 |

| ポイント付与率※4 | 0.5%〜2.0% ※対象の三井住友カードで条件達成し、対象の利用をすることが条件 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類※5 | 本人確認書類 銀行口座 |

| 発行スピード※6 | 最短3営業日 約1週間でカード到着 |

| 国際ブランド | Visa Mastercard |

三井住友カード ビジネスオーナーズ ゴールドは、登記簿謄本や決算書不要で申込みができる法人向けのゴールドカードです。

初年度年会費は5,500円(税込)ですが、年間利用額100万円超えを達成すれば次年度以降の年会費が永年無料※1になるので、多くの企業は年会費永年無料使うことができるでしょう。

ナンバーレス(NL)カードでセキュリティ面も安心できます。

一般のオーナーズカードと同様のサービスに加えゴールドカードを持つメリットは、国内外のカード利用年間300万円までお買物安心保険付帯・空港ラウンジ利用・年間利用額100万円以上達成の継続特典で10,000ポイント還元などの魅力的なサービスがあることです。

ご旅行やビジネスのサポートに、全国主要空港のラウンジを無料でご利用いただけます。

三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

必ず100万円以上利用できるなら、次年度以降に継続特典でもらえるポイントをキャッシュバックすることで初年度年会費の元をとれます。

年会費永年無料の条件が達成できなかった場合、高い年会費が最大のデメリットになります。

また法人向けカードでもこのカードは個人に対する与信になるため、既に個人向け三井住友カードを利用中なら合算利用枠になることも気になる点です。

例えばどちらも利用枠100万だとしたら合算利用枠は100万までになるため、実際に利用できる金額を気にする必要があります。

この法人カードの最大利用枠は500万※3ですが、審査結果がそれより低いことも考えて検討したほうが良いでしょう。

三井住友カード ビジネスオーナーズ ゴールドについての注釈

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ず確認してください

※2:発行費・年会費無料

※3:所定の審査あり

※4:対象の個人カードと2枚持ち条件をクリアし、対象の利用をした場合

※5:法人代表者は法人口座、個人事業主は個人口座・個人名または屋号名口座

※6:金融機関サイトで口座振替設定が完了しなかった場合、書面による手続きが必要。 書面の場合は1ヵ月程度時間がかかる

JCB Biz ONE ゴールドカード

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 5,500円(税込) ※初年度無料 ※年間100万円利用で翌年度無料 |

| 追加カード年会費 | ー |

| 追加カード発行枚数 | ー |

| ETCカード | 無料 |

| 利用枠 | ~500万円※1 |

| ポイント還元率 | 1.0%~10.5% ※JCB PREMOに交換した場合 |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | モバイル即時入会サービスは支払い口座設定が必要 郵送申し込みは本人確認書類が必要※2 |

| 発行スピード | 個人口座に限りネット申込み最短5分でカード番号発行 郵送の場合は約1週間 |

| 国際ブランド | JCB |

JCB Biz Oneは個人事業主・フリーランス・ベンチャー企業オーナーにおすすめのビジネスカードで、本人確認書類の提出だけで最短5分で発行ができます。

決算書や確定申告書の提出は不要なので、開業すぐの段階でもカードを作ることができます。

一部利用分を除いて年間100万円以上利用すれば、翌年度の年会費が無料になります。

JCB Biz One ゴールドは初年度が無料なので、毎年コンスタントに100万円を利用する方であればこちらのゴールドカードがおすすめです。

JCB Biz ONE ゴールドについての注釈

※1:所定の審査あり

※2:モバ即の入会条件は下記2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。)

セゾンプラチナ・ビジネス・アメックス

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 初年度無料 次年度より33,000円(税込) |

| 追加カード年会費 | 年会費 3,300円(税込) 本カード同時申込みで初年度無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 5万~1000万円 |

| ポイント還元率※ | 基本ポイント0.1% 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンプラチナ・ビジネス・アメックスは、登記簿謄本や決算書不要で申し込めるステータスの高い法人カードです。

年会費が33,000円(税込)かかるのはデメリットですが、初年度は無料で使えます。

専用コンシェルジュサービスは本人だけではなく家族カードや追加カードの会員も使えるため利便性が高く、24時間365日宿泊や航空券などの手配・会食についての相談・提案などにも対応してもらえます。

また予約の取りにくいお店や祇園のお茶屋遊びなどのサービスを提供している「セゾンプレミアムセレクション」は本会員のみ無料で利用ができます。

本来、入会金330,000円(税込)・年会費275,000円(税込)かかるサービスなのでかなりお得です。

ビジネスサポート面では法人向け顧問弁護士サービス「リーガルプロテクト」を優待料金で使えます。

弁護士以外に税理士や行政書士などのサポートも受けられるのは心強いです。

海外利用ポイントは2倍、プライオリティ・パスの無料登録で海外空港ラウンジ利用もできます。

このカードは「SAISON MILE CLUB」に登録可能で、別途年会費5,500円(税込)が必要です。

JALマイルを最大1.125%の還元率で貯められます。ただしマイルを貯めている間は永久不滅ポイントを貯めることができません。

移行上限マイルを超えた場合やCLUBの優待ポイント・セゾンポイントモールの利用ではポイントをもらえます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードについての注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

楽天ビジネスカード

| 申込条件 | 20歳以上の法人代表者 個人事業主 ※楽天プレミアムカードを同時に所有する必要あり |

|---|---|

| 本カード年会費 | 2,200円(税込) ※楽天プレミアムカード:11,000円(税込) |

| 追加カード年会費 | ー |

| 追加カード発行枚数 | ー |

| ETCカード | 無料 |

| 利用枠 | 最高300万円 ※楽天プレミアムカードとの合算 |

| ポイント還元率 | 1.0%〜5.0% |

| 支払い方法 | 1回払い |

| 必要書類 | 預金口座振替依頼書 登記事項証明 など |

| 発行スピード | 約2週間 |

| 国際ブランド | Visa |

楽天ビジネスカードは楽天プレミアムカードと2枚持ちが前提であるため、単独で申し込むことができない法人カードです。

追加カードはETCカードのみ発行可能で、2枚目以降は年会費550円(税込み)がかかります。

既に楽天プレミアムカードを持っている法人代表者や個人事業主であれば、年会費2,200円(税込み)でビジネスカードを追加できコストを抑えられると考えることもできます。

しかし他の楽天カードユーザーの場合は、保有を継続できないことや手続きが面倒になるデメリットがあります。

例えば楽天銀行カードの場合は申込む前に解約が必要です。また電子マネー利用中のカードは残高を使い切ってから破棄する必要があります。

メリットは個人・法人の利用を分けて管理ができることや「Visaビジネスオファー」のサービスを優待利用できることです。

他のカードに比べて楽天ポイントの還元率は基本ポイントが1%と高く、楽天グループの様々なサービスがビジネス利用にも役立つためお得に貯められます。

プレミアムカードのサービスには海外の空港ラウンジを利用できるプライオリティ・パスもあります。

ただし、2025年1月以降は年間利用回数が5回まで無料に改悪されることが決まっています。

アメックス・ビジネス・ゴールド・カード

| 申込条件 | 法人代表者 個人事業主 専門職 有資格者 フリーランスなど個人単位申込み可能 |

|---|---|

| 本カード年会費 | 36,300円(税込) |

| 追加カード年会費 | 13,200円(税込) |

| 追加カード発行枚数 | 制限なし |

| ETCカード | 無料 本会員20枚まで 追加カード1人対し1枚 |

| 利用枠 | 一律の制限なし 利用状況により変動あり |

| ポイント還元率 | 0.50% |

| 支払い方法 | 1回払い ※あとからリボ・分割払いに変更可能 ※追加カードは本会員が手続きする必要あり |

| 必要書類 | オンライン口座登録が本人確認になる ※一部設定できない金融機関あり ※口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | 約5週間 |

| 国際ブランド | AMEX |

アメリカン・エキスプレス®・ビジネス・ゴールド・カードは、設立まもない企業でも申し込みできる法人カードです。

基本の発行カードがメタル製なのが特徴ですが、メタル製カードが使えない決済端末があるため、あとからプラスチック製のカードを無料で申し込むことで使い分けができます。

カード利用の補償に加え、キャンセル料に対する補償も付いています。出張などの予定変更で入手済みのチケットをキャンセルする場合などに助かります。

ビジネス関連の優待サービスも充実しており、クラウド会計サービスとAPI連携で業務効率化や経営分析ツールとしても使えます。

「請求管理ロボ」では請求関係の煩わしい業務を緩和できます。ヘルスケア無料電話相談で健康管理の相談や質問なども可能です。

カード利用枠設定は一律の制限がないため大きな支払いの前にあらかじめ相談が必要ですが、利用状況によっては希望通りの増額ができない可能性があります。

ダイナースクラブ ビジネスカード

| 申込条件 | 法人代表者 団体代表者 個人事業主 |

|---|---|

| 本カード年会費 | 27,500円(税込) |

| 追加カード年会費 | 1〜2枚目:無料 3〜4枚目:5,500円(税込)/枚 |

| 追加カード発行枚数 | 4枚 |

| ETCカード | 無料 |

| 利用枠 | 一律の制限なし ※会員毎の利用状況や実績で個別に判定 |

| ポイント還元率※ | 0.4%〜1.0% |

| 支払い方法 | 1回払い ボーナス一括払い リボ払い |

| 必要書類 | 運転免許証 など |

| 発行スピード | 2〜3週間 |

| 国際ブランド | Diners |

ダイナースクラブ ビジネスカードは決算書・確定申告書の提出不要で申し込みできるビジネスカードです。

利用可能枠に一律の制限はなく、利用状況や所有者の与信などを総合的に判断して利用限度額が設定されます。

広告費の支払いなど多額の決済をする場合は事前にダイナースクラブの担当者に連絡した方が良いでしょう。

ダイナースクラブ ビジネスカードを所有すれば、コンパニオンカードとしてMastercardブランドの付帯カードを発行してくれます。

DinersとMastercardを持っていれば基本的に世界中どこでも決済できるので、海外出張が多い方にもおすすめのビジネスカードです。

おすすめの法人カード・ビジネスカード【従業員にも持たせたい中小企業向け】

- JCB法人カード

初年度無料なので導入コストを抑えられる!

- バクラクビジネスカード

追加カード毎に上限額や利用用途を細かく決められる!

- apollostation PLATINUM BUSINESS

ガソリンなど出光サービスが充実しており運送業者におすすめ!

JCB法人カード

| 申込条件 | 法人 個人事業主 ※カード使用者は18歳以上 |

|---|---|

| 本カード年会費 | 1,375円(税込) ※初年度無料 |

| 追加カード年会費 | 1,375円(税込) ※初年度無料 |

| 追加カード発行枚数 | 50枚程度 |

| ETCカード | 無料 |

| 利用枠 | 〜500万円※1 |

| ポイント還元率 | 0.50%~10.00%※2 |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | 法人代表者または個人事業主の本人確認書類 法人は現在事項全部証明書・履歴事項全部証明書の原本またはコピー |

| 発行スピード | 2週間程度 |

| 国際ブランド | JCB |

JCB法人カードは、追加カード・ETCカードを複数枚発行できる中小企業向けのカードです。

申し込み時法人の場合は現在事項全部証明書・履歴事項全部証明書を用意する必要があります。

付帯保険はサイバーリスク保険・旅行傷害保険(利用付帯)・ショッピングガード保険(海外のみ)です。審査によってはゴールドカードと同じく最高500万まで利用枠設定ができるカードです。

ゴールドやプラチナカード同様にサイバーリスク総合支援サービスを受けられる点もメリットを感じます。

サイバー攻撃や情報漏洩によるトラブル発生時にサポートが受けられ、有事の対応に備えられます。

法人カードでも利用できるポイント優待店が多数あり、Oki Dokiポイントをお得に貯められます。

「請求書カード払い」を利用すれば、支払い業務を減らせ、ポイントも貯まります。

ただこのカードは年間利用額に応じた翌年度のポイント倍率アップサービスでは、100万以上一律1.5倍までで頭打ちとなります。

追加カードのある別のカードも視野に入れて検討したほうがよいかもしれません。

年会費無料のカードと比較すると、追加カードも含め年会費がかかること・ポイントをマイルに移行できない点がデメリットです。

JCB法人カードについての注釈

※1:所定の審査あり

※2:最大還元率はJCB PREMOに交換した場合

バクラクビジネスカード

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | バーチャルカード:無料 リアルカード:1,540円(税込)/枚 |

| 追加カード発行枚数 | 無制限 |

| ETCカード | ー |

| 利用枠 | 一律の制限なし ※5億円以上の与信実績もあり |

| ポイント還元率※ | 1.0%〜1.5% |

| 支払い方法 | 1回払い |

| 必要書類 | 履歴事項全部証明書 現在事項全部証明書 代表者・取引担当者の本人確認書類 |

| 発行スピード | 最短10分 |

| 国際ブランド | Visa |

経費精算システム、請求書受取・発行システムなど経理SaaSを展開しているバクラクの法人カード。

追加カードごとに決済用途を制限できるため、部署ごとや店舗ごとにカスタマイズしたカードを配布することができます。

スマホアプリから領収書の写真を撮って提出することができ、AIで経費を照合して自動で仕訳をしてくれます。

経費処理にかかるコストを大幅に減らすことができるので、企業を大きく拡大させたいフェーズの会社におすすめです。

apollostation PLATINUM BUSINESS

| 申込条件 | 個人事業主・経営者をはじめ、安定した収入があり、 社会的信用を有するご連絡可能な方(未成年を除く) |

|---|---|

| 本カード年会費※1 | 22,000円(税込) |

| 追加カード年会費※2 | 3,300円(税込) |

| 追加カード発行枚数 | 最大9枚 |

| ETCカード | 無料 |

| 利用枠 | 希望利用額で審査される |

| ポイント還元率 | 0.80% |

| 支払い方法※3 | 1回払い |

| 必要書類※4 | オンライン口座登録が本人確認になる |

| 発行スピード※5 | 最短3営業日 |

| 国際ブランド | Visa AMEX |

apollostation PLATINUM BUSINESSは、個人事業主や法人代表者向けの法人カードです。

個人に対する与信になりますが、利用可能枠は希望額に対しての審査結果次第ですが、希望が通らない場合も考えておきましょう。

旅行保険やショッピング補償に加えサイバー保険付きで手厚くサポートされています。

出光・クレディセゾンのサービスや優待に加え、選んだ国際ブランド(VisaまたはAMEX)固有のサービスがあります。

コンシェルジュサービスやロードサービスの自動付帯(3トン以下の自家用車のみ対象)は追加カードも対象なのはメリットです。

各種会計ソフトと連携して経理業務の効率化を図り、確定申告などの経理作業負担を軽くすることもできます。「支払い.com」の優待利用で請求書支払いをカード払いにすることも可能です。

出光のガソリンスタンドはもちろん、出光カードモールの利用でポイントがお得にたまります。

更にポイント加算サービスを利用して、事業で利用中のapollostation PLATINUM BUSINESSや宇佐美ビジネスカードを登録するとポイントをこのカードにまとめることもできます。

空港ラウンジなどを利用できるプライオリティ・パスを無料発行でき、年間300万円以上利用すると次年度の年会費が追加カードも含めて無料になります。

空港ラウンジを使う予定がなく、年間決済額も300万円に達しない方は別のカードを検討した方が良いでしょう。

apollostation PLATINUM BUSINESSについての注釈

※1:ショッピング利用金額累計が年間300万円以上で、次年度の年会費22,000円(税込)が無料

※2:追加会員は初年度無料

※3:特定の加盟店のみリボ払い・分割払い・2回払い・ボーナス一括払い可

※4:一部設定できない金融機関あり。口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要

※5:ETCカード同時申込みの場合プラス1~2日かかることがある

UPSIDER

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 発行枚数制限なし ※制限がかかる場合あり |

| ETCカード | なし |

| 利用枠 | 最大10億円 |

| ポイント還元率 | 1.0%〜 ※一部利用先除く |

| 支払い方法 | 1回払い |

| 必要書類 | 支払い口座の登録 本人確認 ※代表者にかわって手続きする場合代表者の委任状が必要 |

| 発行スピード | 最短3日程度 利用は当日から可能 |

| 国際ブランド | Visa |

UPSIDERカードは他とは異なるユニークな法人カードです。

一般的な法人カードに比べて最大限度額10億円は桁違いに高く、ビジネスチャンスを後押しする頼もしさを感じます。

設立したばかりの企業でも申し込み可能ですが、個人事業主は対象外です。

後払いプランか保証金プランのいずれかで申し込みます。前者は財務関連情報により独自の審査が行われます。

後者は事前入金額が利用可能額になり、法人口座連携や審査不要で利用開始できるお手軽感があります。

このカードならではの特徴は、利用先制限や上限金額・利用期間などをさまざまな条件で設定可能にしていることです。

万が一不正利用が発生しても2,000万円まで補償があります。

また従業員からの証憑アップロードはiOS・Androidのアプリや特定のコミュニケーションツールなどからできて便利です。

提出漏れの管理もしやすくなっています。多数の会計ソフトとのAPI連携にも対応しており、手作業で行っていた経理業務を効率よくサポートしてくれます。

ポイント還元率は高く1.0%〜(決済先による)、前月決済確定分に付与されたポイントが自動で差し引かれて請求されるのでお得です。

ポイントの有効期限は付与されてから半年間と短いため、大きな支出が少ない事業者は注意が必要です。

他にホテルやレンタカーなどの優待やETCカードがないので従来型の法人カードサービスを受けられないデメリットがあります。

三井住友ビジネスクラシック(一般)カード

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 1,375円(税込) |

| 追加カード年会費 | 440円(税込) |

| 追加カード発行枚数 | 18枚 |

| ETCカード | 無料 |

| 利用枠 | ~500万円 |

| ポイント還元率※ | ー |

| 支払い方法 | 1回払い |

| 必要書類 | 法人代表者本人確認書類 法人口座 履歴事項全部証明書(登記簿謄本または抄本) ※審査により決算書類が必要な場合もある |

| 発行スピード | 10営業日~1ヵ月程度 |

| 国際ブランド | Visa Mastercard |

三井住友ビジネスクラシック(一般)カードは、カード発行枚数18枚以下と中小企業向けの法人カードです。

支払い口座設定が法人口座のみのため、個人が立て替える必要がなく経理処理も効率化できるメリットがあります。

ビジネスサポートサービスのレンタカーやクラウド会計サービスの優待・タクシーチケットの利用などが役に立ちます。

ETCカードは1枚の法人カードに対して複数枚発行できるため、社用車やレンタカーなど車両ごとにカードを使い分けることもできます。

新幹線のネット予約とチケットレスサービスの「プラスEX会員」をプラスするには別途年会費1,100円(税込)が必要です。

カード利用明細を経費精算システムと連携するサービスがあるので管理が楽になるでしょう。

事前エントリーと期間内利用が必須の「ココイコ!」や「ポイントUPモール」を利用すればポイントをお得に貯められます。

ポイントは代表の会員にまとめて付与され、ポイント数に応じて景品カタログの商品やギフトカードなどに交換できます。

ただ会社の経費削減になるような景品がほとんどないのとキャッシュバックがないのはデメリットです。

三井住友ビジネスクラシック(一般)カードについての注釈

※1:利用枠は三井住友カードにて設定。希望に沿えない場合もあり

※2:「ココイコ!」「ポイントUPモール」などの利用でお得に貯められる

※3:審査により決算書類が必要な場合もある

※4:三井住友銀行の法人口座を持っている場合、最短10日

マネーフォワード ビジネスカード

| 申込条件 | 法人 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 無制限 ※マネーフォワード側の判断で制限される場合もあり ※リアルカードの追加発行には手数料がかかる |

| ETCカード | ー |

| 利用枠 | 原則500万円 ※利用状況に合わせてチャージ式で限度額を増やせる |

| ポイント還元率 | 1%〜3% ※還元率が異なるものや一部対象外のものがある |

| 支払い方法 | 1回払い・2回払い |

| 必要書類 | マネーフォワードID 本人確認書類 |

| 発行スピード | 約1週間前後 |

| 国際ブランド | Visa |

マネーフォワードクラウド会計と連携させれば、カードを利用すれば即時にデータが反映されるため収支管理の手間が削減でき、とても便利です。

マネーフォワードで経費管理をしている会社にはマネーフォワード ビジネスカードがおすすめです。

社員用に追加のバーチャルカードを無制限に発行でき、支払い先ごとにカードを使い分けることができます。

スマホから証憑の添付が可能なため、領収書の管理も楽になり、煩わしい経理作業もかなり楽になります。

GMOあおぞらネット銀行 ビジネスデビットカード

GMOあおぞらネット銀行の法人口座を開設している会社が持てるデビットカード。

法人用のカードの中では還元率が1.0%と比較的高く、ポイントではなく現金で還元されるため、キャッシュバック分が毎月自動で口座に振り込まれます。

支払い専用のサブカードを最大9,998枚まで発行することができ、それぞれに支払い先制限や支払額上限を設定できるため、各社員や各部署に配布しても安心です。

GMOあおぞらネット銀行の口座開設が必要ですが、無料で開設できる上、いつでもGMOあおぞらネット銀行のビジネスローンが利用できるようになるため、サブ口座として持っておくこともおすすめです。

| 申込条件 | 法人代表者 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 9,998枚 |

| ETCカード | なし |

| 利用枠 | ー |

| ポイント還元率 | 最大1.0% ※0.5%になる場合もあり |

| 支払い方法 | 1回払い |

| 必要書類 | なし |

| 発行スピード | 数日程度 |

| 国際ブランド | Visa Mastercard |

JCBゴールド法人カード

| 申込条件 | 法人 個人事業主 ※カード使用者は18歳以上 |

|---|---|

| 本カード年会費 | 11,000円(税込) ※初年度無料 |

| 追加カード年会費 | 3,300円(税込) ※初年度無料 |

| 追加カード発行枚数 | 50枚程度 |

| ETCカード | 無料 |

| 利用枠 | 〜500万円※1 |

| ポイント還元率※ | 0.50%~10.00%※2 |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | 法人代表者または個人事業主の本人確認書類 法人は現在事項全部証明書・履歴事項全部証明書の原本またはコピー |

| 発行スピード | 2週間程度 |

| 国際ブランド | JCB |

JCBゴールド法人カードは、中小企業や個人事業主を対象とした法人カードです。

一般法人カードよりも保障やサービス内容がグレードアップしています。付帯保険の補償額はプラチナカードと同程度に手厚くなっているものもあります。

更に乗り継ぎ遅延費用・出航遅延等・寄託手荷物遅延や紛失の保障(利用付帯)が追加されています。

国内外の出張先で思いがけないトラブルが発生した場合に役立ちます。

空港ラウンジサービスの無料利用は国内主要空港とホノルルの国際空港内ラウンジに限られます。

国内出張が多ければ充分かもしれません。「JCB de JALオンライン」と合わせて利用すれば、手間なく国内の出張の航空券手配が行えます。

出発直前まで予約や取消などができるものもあり、急に取引先に出向かなければならない時や必要が無くなった時に便利です。

カード払いで立替精算の煩わしさからも解放されます。

他のゴールドカードと比べると、サイバーリスクに焦点を当てたサービスや保障だけが際立っていて、それ以外の内容が優れているとは言い難い点がデメリットです。

JCBゴールド法人カードについての注釈

※1:所定の審査あり

※2:最大還元率はJCB PREMOに交換した場合

セゾンプラチナ・ビジネス プロ・アメックス

| 申込条件 | 法人代表者 ※未成年を除く |

|---|---|

| 本カード年会費 | 27,500円(税込) |

| 追加カード年会費 | 年会費 3,300円(税込) |

| 追加カード発行枚数 | 代表者用カードを含めて100枚まで |

| ETCカード | 無料 ※ビジネスカード1枚につき5枚まで無料発行可能 ※最大500枚まで発行可能 |

| 利用枠 | 5万~1000万円 |

| ポイント還元率※ | 1.0% ※キャッシュバック |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンプラチナ・ビジネス プロ・アメックスは、クレディセゾンが発行しているセゾンアメックスの法人専用カードです。

本カードの年会費は27,500円(税込)ですが、追加カードは年会費3,300円(税込)で99枚発行できるので、中規模の法人にも向いています。

カードごとに利用可能枠の設定ができるので、複数の従業員に別々のカードを持たせる場合でも不正利用を防止しやすくなります。

本カードはもちろん、追加カードにも旅行傷害保険が最高1億円付帯しているので、海外出張の際にも役立つでしょう。

決済額の1%がキャッシュバックされる機能がついているため、広告費などで多額の決済をする会社にはメリットも大きいはずです。

アメックス・ビジネス・ゴールド・カード

| 申込条件 | 法人代表者 個人事業主 専門職 有資格者 フリーランスなど個人単位申込み可能 |

|---|---|

| 本カード年会費 | 36,300円(税込) |

| 追加カード年会費 | 13,200円(税込) |

| 追加カード発行枚数 | 制限なし |

| ETCカード | 無料 本会員20枚まで 追加カード1人対し1枚 |

| 利用枠 | 一律の制限なし 利用状況により変動あり |

| ポイント還元率 | 0.50% |

| 支払い方法 | 1回払い ※あとからリボ・分割払いに変更可能 ※追加カードは本会員が手続きする必要あり |

| 必要書類 | オンライン口座登録が本人確認になる ※一部設定できない金融機関あり ※口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | 約5週間 |

| 国際ブランド | AMEX |

アメックスが発行するゴールドランクのビジネスカードで、本カードはメタル製の高級感あるカードが発行されます。

利用可能枠に一律の制限はありませんが、社員用に発行する追加カードは1枚1枚個別に利用限度額の設定をすることができます。

マイページからいつでもすぐに限度額を変更できるため、すぐに利用可能枠を大きくしたい場合にも安心です。

ただ、多額の決済をする場合は事前に担当デスクに確認の連絡を入れた方が良いでしょう。

アメックス・ビジネス・プラチナ・カード

| 申込条件 | 法人代表者 個人事業主 専門職 有資格者 フリーランスなど個人単位申込み可能 |

|---|---|

| 本カード年会費 | 165,000円(税込) |

| 追加カード年会費 | 追加カード4人分までプラチナ・カード無料 5人目以降はビジネスゴールド・カード1枚につき13,200円(税込) |

| 追加カード発行枚数 | 制限なし |

| ETCカード | 無料 本会員20枚まで 追加カード1人対し1枚 |

| 利用枠 | 一律の制限なし 利用状況により変動あり |

| ポイント還元率 | 0.50% |

| 支払い方法 | 1回払い ※あとからリボ・分割払いに変更可能 ※追加カードは本会員が手続きする必要あり |

| 必要書類 | オンライン口座登録が本人確認になる ※一部設定できない金融機関あり ※口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | 約5週間 |

| 国際ブランド | AMEX |

アメックス・ビジネス・プラチナカードは本会員の年会費は165,000円(税込)と、法人カードの中では比較的高額なカードです。

追加のプラチナカードを4枚まで無料で発行することができ、5枚目以降はビジネス・ゴールド・カードを1枚あたり年会費13,200円(税込)で発行することができます。

プラチナカード専用のコンシェルジュも利用することができ、「良さそうな会食場所を探してほしい」「出張時の飛行機やホテルの手配をしてほしい」といったオーダーをすることができます。

年会費は高額ですが、その分経営者にとって助かるサービスが付帯していることを考えるとコスパの良いカードとも言えるでしょう。

おすすめの法人カード・ビジネスカード【パーチェシングカード】

パーチェシングカードとは、クラウドサービスの支払いや光熱費の支払いなど、毎月発生する固定費の支払いを楽にするためのカードです。

法人名義での発行も可能で、基本的には物理カードではなくカードレスでカード番号のみが発行されます。

- バクラクビジネスカード

- マネーフォワード ビジネスカード

- UPSIDER

- freeeカード Unlimited

- セゾン・アメックス・ビジネス プロ・パーチェシング・カード

バクラクビジネスカード

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | バーチャルカード:無料 リアルカード:1,540円(税込)/枚 |

| 追加カード発行枚数 | 無制限 |

| ETCカード | ー |

| 利用枠 | 一律の制限なし ※5億円以上の与信実績もあり |

| ポイント還元率※ | 1.0%〜1.5% |

| 支払い方法 | 1回払い |

| 必要書類 | 履歴事項全部証明書 現在事項全部証明書 代表者・取引担当者の本人確認書類 |

| 発行スピード | 最短10分 |

| 国際ブランド | Visa |

バクラクビジネスカードは、バーチャルカードもリアルカードも枚数無制限で追加発行でき、カードごとに使用用途を決めることができます。

カードごとに取引先や決済上限額を設定できるので、バーチャルカードを複数枚発行してパーチェシングカードとして運用することで経理部の作業コストを大幅に削減できます。

出張や接待などの際には社員用に発行できるリアルカードで決済するなど柔軟な使い分けが可能でしょう。

マネーフォワード ビジネスカード

| 申込条件 | 法人 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 無制限 ※マネーフォワード側の判断で制限される場合もあり ※リアルカードの追加発行には手数料がかかる |

| ETCカード | ー |

| 利用枠 | 原則500万円 ※利用状況に合わせてチャージ式で限度額を増やせる |

| ポイント還元率 | 1%〜3% ※還元率が異なるものや一部対象外のものがある |

| 支払い方法 | 1回払い・2回払い |

| 必要書類 | マネーフォワードID 本人確認書類 |

| 発行スピード | 約1週間前後 |

| 国際ブランド | Visa |

基本的に枚数無制限でリアルカード・バーチャルカードを発行できるため、毎月の固定費の決済先ごとにカード番号を発行することでパーチェシングカードとして運用することが可能です。

カードごとに利用制限をかけられるため、必要な固定費以上に利用してしまうという事態は防ぐことができます。

決済状況もリアルタイムで監視でき不正防止にも役立つため、経理作業を大幅に効率化することができるでしょう。

UPSIDER

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 発行枚数制限なし ※制限がかかる場合あり |

| ETCカード | なし |

| 利用枠 | 最大10億円 |

| ポイント還元率 | 1.0%〜 ※一部利用先除く |

| 支払い方法 | 1回払い |

| 必要書類 | 支払い口座の登録 本人確認 ※代表者にかわって手続きする場合代表者の委任状が必要 |

| 発行スピード | 最短3日程度 利用は当日から可能 |

| 国際ブランド | VISA |

UPSIDERは細かく取引先や上限額を設定することで不正利用を防止できるビジネスカードで、支払い先ごとにバーチャルカードを発行できるため、パーチェシングカードとして導入することができます。

UPSIDER独自の与信モデルを採用しており、利用限度額は最高10億円と多額の決済をすることが可能です。

利用明細はリアルタイムで管理画面に反映されるため、月初の経理業務を大幅に減らすことができる点も会社にとっては大きなメリットでしょう。

freeeカード Unlimited

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 発行枚数制限なし ※制限がかかる場合あり |

| ETCカード | なし |

| 利用枠 | 最大1億円 |

| ポイント還元率 | 0.3%〜0.5% |

| 支払い方法 | 1回払い |

| 必要書類 | freee会計のアカウント 支払い口座の登録 本人確認 ※代表者にかわって手続きする場合代表者の委任状が必要 |

| 発行スピード | 1週間程度 |

| 国際ブランド | VISA |

大手会計ソフトfreeeと連携をすることで、利用明細のリアルタイム反映や領収書と明細の照合自動化など、経理作業を大幅に削減できる機能を利用することができます。

枚数無制限でバーチャルカードを発行できるため、支払い先ごとにカードを分けて上限金額を設定することでパーチェシングカードとして利用可能です。

バーチャルカードなので社員に渡す必要がなく、紛失防止や不正利用防止に役立つビジネスカードと言えます。

セゾン・アメックス・ビジネス プロ・パーチェシング・カード

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 発行枚数制限なし ※制限がかかる場合あり |

| ETCカード | なし |

| 利用枠 | 最大1億円 |

| ポイント還元率 | 0.3%〜0.5% |

| 支払い方法 | 1回払い |

| 必要書類 | freee会計のアカウント 支払い口座の登録 本人確認 ※代表者にかわって手続きする場合代表者の委任状が必要 |

| 発行スピード | 1週間程度 |

| 国際ブランド | VISA |

セゾンアメックスのパーチェシングカードは追加カードの年会費が1枚あたり1,100円かかりますが、0.5%のキャッシュバック機能や支払いサイトの延長機能を選べることで人気のパーチェシングカードです。

0.5%キャッシュバックはポイントでの還元ではなく、利用金額からの相殺という形でキャッシュバックされるため、直接的に経費を削減できる点が大きなメリットと言えます。

追加カードは部署名や支払科目名など任意の名義を設定できるため、社員の異動によってカードを発行し直す必要がない点も人気のポイントです。

法人カードとは?

法人カードとは、その名のとおり法人向けのクレジットカードのことを指します。

別名「ビジネスカード」と呼ばれたり、大規模企業向けのカードは「コーポレートカード」と呼ばれたりもします。

個人向けカードとは違い、会計ソフトとの連携サービスがあるなど、事業費決済に便利な特徴を備えたカードです。

法人カードは法人や個人事業主が事業決済するためのクレジットカード

法人カードの契約者は「法人」または「代表者」となり、事業費の決済用に持つのが一般的です。

仕入れ代金や広告費用の支払いに使う場合もあれば、高速道路代などの旅費交通費、接待交際費などに使う場合もあります。

個人向けのクレジットカードとは違い、利用限度額が10億円と高いカードや、ビジネスサポートなどの付帯サービスを備えたカードもあります。

法人カード、ビジネスカード、コーポレートカードの違い

法人カードと呼ばれるカードには、「法人カード」「ビジネスカード」「コーポレートカード」の3種類があります。

それぞれの特徴は下記の通りです。

法人カードの種類と特徴

| 法人カード | ビジネスカード | コーポレートカード | |

|---|---|---|---|

| 対象 | 小規模法人 中小企業 個人事業主 | 小規模法人 中小企業 個人事業主 | 大企業 (中小企業も利用可) |

| 利用目的 | 事業用経費の支払い | 事業用経費の支払い | 事業用経費の支払い |

| 特徴 | ・ポイント還元によるメリットが大きい ・請求書支払いでもカード対応が可能 | ・会計ソフトとの連携があるため経費処理が簡単 ・出張や接待などビジネスに役立つサービスが充実 | ・追加カードの発行枚数が多い(無制限の場合もあり) ・弁護士サービスなどビジネスサポートが手厚い |

| 審査難易度 | 代表者個人の支払能力による | 代表者個人の支払能力による | 代表者の支払能力+経営状況も審査される場合が多い |

| 追加カード発行可否と枚数 | 可能(20枚程度まで) 発行できないカードもある | 可能(20枚程度まで) 発行できないカードもある | 可能(無制限タイプもあり) |

ただし、一般的に法人カードと呼ばれるカードも会社によって名称がさまざまで、コーポレートカードをビジネスカードと呼んだりもします。

例えば、新規上場企業の20%以上が使うと評判のUPSIDERカードは「最大10億円の限度額」「追加発行枚数無制限」という特徴があるカードです。

一般的には大企業向けのカードに分類されるイメージですが、コーポレートカードではなく法人カードと呼ばれています。

厳密に呼び名で区別する必要はなく、ざっくりと「法人カードやビジネスカードは個人事業主や中小企業向け」「コーポレートカードは大企業向け」と覚えておくと良いでしょう。

法人デビットカードより法人クレジットカードの方が便利

法人カードのなかには「法人デビットカード」と「法人クレジットカード」がありますが、事業費の決済で使うなら法人クレジットカードが便利です。

なぜなら、法人クレジットカードなら事業費の支払いを1ヵ月以上先送りすることができ、現金を有効活用できるからです。

法人デビットカードは現金がなくても使えるカードですが、決済したタイミングで銀行口座から即時引き落としされてしまいます。

「従業員の給与支払い用に現金を置いておきたい」といったときに困るケースもあるため注意が必要です。

法人デビットカードと法人クレジットカードの違い

| 法人デビットカード | 法人クレジットカード | |

|---|---|---|

| 支払いタイミング | 即時銀行口座から引き落とし | 後日支払 ※カード会社の締め日~支払日による ※一般的には締め日の40~50日後 |

| 利用限度額 | 口座残高の範囲内で利用可能 | 与信審査結果による |

| キャッシュフロー管理 | 現金が即時引き落とされるため、厳密な予算管理が必要 | 後日支払日までのキャッシュフロー調整が可能 |

| 追加機能 | 一般的なデビット機能に限定されることが多い | コンシェルジュサービスなど多彩な機能の利用が可能 |

法人デビットカードは現金決済と同じであるため、クレジットカード入会時に行われる信用情報調査など厳密な審査はありません。

審査通過が不安なら、デビットカードを選択すると良いでしょう。

自社に合った法人カードの選び方

法人カードは発行しているクレジットカード会社も多いため、どのカードにするか迷うことも多いでしょう。

下記7つのポイントに絞って選ぶと、法人クレジットカード選びに迷っても自社に最適なカードを選ぶことができます。

- 年会費

- 従業員カード追加可能発行枚数

- 利用限度額

- ポイント還元率・マイル還元率

- 付帯サービスの充実度

- 設立すぐの法人や個人事業主の審査通過難易度

- ETCカードやガソリンカードの発行可否

上記のなかから「自社がもっとも重視したいポイントはどれか?」と絞っていくと理想のカードが選べます。

例えば「クレジットカードにかかる費用を1円でも節約したい」と思うなら、年会費無料の法人カード一択で選ぶと良いでしょう。

一方で「毎月のカード利用額が多く、ポイント還元で実質経費を節約したい」と思っている経営者なら、ポイント還元率が高いカードから優先して選ぶのがおすすめです。

法人カードの年会費が無料か有料かで選ぶ

法人カード選びで迷ったら、まずは年会費を基準に選ぶと良いでしょう。

法人カードの年会費は、永年無料や年間2~3万円程度かかるものまで種類が多く、コストをかけたくないなら年会費永年無料のカードがおすすめです。

また、従業員カードの年会費がかかるかどうかも重要なポイントです。

なかには、追加カード1枚あたりの年会費が1,000円~3,000円程度がかかるカードもあります。

1枚3,000円の年会費だと20枚発行するだけで年6万円の出費ですので、法人カードの維持管理費用も慎重に検討することが大切です。

法人カードの年会費とメリット比較

| 三井住友カード ビジネスオーナーズ | NTTファイナンスBizカードレギュラー | 楽天ビジネスカード | セゾンコバルト・ビジネス・アメリカン・エキスプレス(R)・カード | |

|---|---|---|---|---|

| 年会費 | 永年無料 | 無料 | 2,200円(税込) ※楽天プレミアムカード年会費:別途11,000円が必要 | 無料 |

| 追加カードの年会費 | 無料 | 無料 (9枚まで発行可能) | ー (発行不可) | 無料 ※9枚まで発行可能 |

| ポイント還元率 | 0.5%(一般加盟店での還元率) 最大1.5%(提携店舗での最大還元率)※ | 1.0%(一般加盟店での還元率)2.0%(提携店舗での最大還元率) | 1.0%(一般加盟店での還元率)3.0%(楽天市場での最大還元率) | 0.1%(一般加盟店での還元率)0.2%(提携店舗での最大還元率) |

| ビジネスサポートサービス | ・Visaビジネスオファー ・vjタクシーチケット ・請求書支払のカード決済対応 | ・VISAビジネスオファー ・出光キャッシュバックシステム ・福利厚生優待サービスなど | ・VISAビジネスオファー ・海外空港ラウンジサービス プライオリティパス発行 ・国内空港ラウンジ利用可能 | ・会計ソフトとの連携サービス ・本の要約サイトを特別価格で利用可能 ・法人向けモバイルWi-Fiを特別価格で利用可能 ・クラウド型経費精算サービス6ヵ月無料 |

ただ、法人カードの年会費は経費として認められます。

高いポイント還元率や法人向けサービスなど、大きなメリットがあるなら、年会費有料の法人カードも検討してみましょう。

法人カードの従業員カード追加可能発行枚数で選ぶ

従業員カードの追加可能発行枚数で選ぶのも、ひとつの方法です。

なかには「追加可能カードが9枚まで」など、従業員が多い会社には不向きな法人カードがあります。

カードによっては無制限で追加発行できるタイプもあるため、事業規模やカードを持たせたい人数によって適切なカードを選ぶようにしましょう。

| 三井住友カード ビジネスオーナーズ | NTTファイナンス Bizカードレギュラー | セゾンコバルト・ビジネス・ アメリカン・エキスプレス(R)・カード | UPSIDERカード | オリコビジネスカード スタンダード | |

|---|---|---|---|---|---|

| 追加カード発行可能枚数 | 18枚まで | 9枚まで | 9枚まで | 無制限 | 20枚まで |

| 追加カードの年会費 | 永年無料 | 無料 | 無料 | 無料 | 初年度無料 ※2年目以降は1枚につき1,375円(税込) |

事業規模にマッチした利用限度額かで選ぶ

事業規模にマッチした利用限度額で選ぶ方法もあります。

事業費の決済用に法人カードを使うなら「毎月の経費×2~3倍程度」の限度額があるカードが理想です。

| 三井住友カード ビジネスオーナーズ | UPSIDERカード | UC法人カード一般 | ライフカードビジネス | |

|---|---|---|---|---|

| 利用限度額 | 最高500万円 | 最高10億円 | 最高300万円 | 最高500万円 |

| 備考 | ※審査により利用可能枠は異なる 利用可能枠の一時的な引き上げ申請可(要審査) | ※審査により限度額は異なる ※限度額が足りない月は前払いも併用可 ※再審査の場合でも最短1営業日で結果連絡が届く ※1取引あたり1億円以上の決済も可能 | ※審査により限度額は異なる | ※審査により限度額は異なる |

なお、毎月100万円を経費で使う場合の限度額は最低でも200万円、理想は300万円以上が必要です。

法人カードのポイント還元率・マイル還元率で選ぶ

ポイント還元率は、法人選びで重視したい点のひとつです。

法人カードは毎月の利用額が高額になることも多く、ポイント還元率が高いカードは実質的な経費削減にもつながります。

少々高い年会費を払っても、もらえるポイントやマイルが大きいと年会費分の出費も相殺できます。

ただし、ポイントの交換先やマイルの交換先によってレートが変わる点には注意が必要です。

| 三井住友カード ビジネスオーナーズ | 楽天ビジネスカード | Airカード | NTTファイナンスBizカード | |

|---|---|---|---|---|

| ポイント還元額 | 0.5%(一般加盟店での還元率) 最大1.5%(提携店舗利用時の最大還元率) | 1.0%(一般加盟店での還元率) 3.0%(楽天市場での最大還元率) | 1.5%(一般加盟店での還元率) 2.0%(じゃらん利用の場合の最大還元率) | 1.0%(一般加盟店での還元率) 2.0%(ヤフーショッピング利用時の最大還元率) |

| 備考 | 対象の三井住友カードと2枚持ちで最大1.5%還元 | 楽天ETCカードの利用でも楽天ポイントが貯まる | 貯まったポイントはdポイントやpontaポイントに交換可能 | NTT東日本や西日本、ドコモの利用は200円の利用につき2ポイント付与 |

付帯サービスの充実度で選ぶ

fソフトとの連携」や「弁護士や司法書士のサポート」「コンシェルジュサービス」などのサービスがあるかチェックしておきましょう。っっっf

なお、付帯サービスの充実度は法人カードの年会費に比例します。

年会費が高いほど手厚いサービスが受けられることも多いため、年会費を払ってでも受けたいサービスがあるか、よく考えるようにしましょう。

※対象の個人カードと2枚持ちが条件

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード | 三井住友カード ビジネスオーナーズ ゴールド | UCプラチナ法人カード | ダイナースクラブ ビジネスカード | |

|---|---|---|---|---|

| 付帯サービスの内容 | ・セゾンプレミアムゴルフサービス ・海外空港ラウンジで使えるプライオリティパスが登録無料 ・世界のホテルガイドのTablet® Hotelsが提供するサービス「Tablet Plus(タブレット・プラス)」が無料 | ・旅行・国内旅行傷害保険最高2,000万円の補償 ・年間100万円の利用で毎年10,000ポイント還元 ・国内空港ラウンジが無料 ・請求書支払もカード決済可能 | ・利用限度額最高700万円 ・UCプラチナゴルフサービス(楽天SGC)が優待料金で利用可能 ・グルメクーポン(一流レストランの2名以上の予約で1名無料) ・JR東海エクスプレス予約サービス(プラスEX会員) ・コンシェルジュサービス(新幹線・飛行機のチケットやホテルの手配など) ・FP(ファイナンシャルプランナー) ・士業相談サービス | ・ビジネスラウンジ&コワーキングスペース利用特典 ・特別のイベント/セミナーなどを案内。抽選で招待 ・ダイナースクラブ ビジネス・オファー(税務相談、法律相談、健康診断の優待特典など) ・ビジネスコンサルティングサービス(事業承継、M&A、IPO、不動産などの相談) |

| 年会費 | 33,000円(税込) ※初年度無料 | 5,500円(税込) (年100万円以上の利用で次年度以降無料※1) | 16,500円(税込) ※初年度無料 | 27,500円(税込) ※初年度年会費無料(2024年6月30日申し込み分迄) |

設立すぐの法人や開業間もない個人事業主でも審査通過できるかで選ぶ

設立して間もない法人や個人事業主の場合は、審査通過しやすい個人事業主におすすめのビジネスカードを選びましょう。

特に大規模事業者向けのコーポレートカードは審査が厳しく、審査状況によっては決算書類の提出が求められます。

決算書類の提出ができなかったり収支が悪かったりすると審査落ちも考えられるため、できれば本人確認書類のみで入会できる法人カードがおすすめです。

営業車を使う会社はETCカードやガソリンカードの発行可否で選ぶ

営業車を複数台所有している会社なら、ETCカードやガソリンカードの発行可否で選ぶ方法もあります。

下記のように、法人カードのなかにはETCカードの発行可能枚数が少ないカードや、ガソリンカードの取り扱いがないカードもあります。

また、ETCカードの年会費が必要な場合もあるため、必要な枚数やコストを考えて法人カードを選ぶと良いでしょう。

| 三井住友カード ビジネスカード | NTTファイナンスBizカードレギュラー | 楽天ビジネスカード | セゾンプラチナビジネスカード | |

|---|---|---|---|---|

| ETCカード発行可否 | 可能(複数枚発行可能)※年会費550円※初年度無料※年1回以上の利用で翌年度無料 | 可能(発行可能枚数は要確認)※年会費は550円(税込) | 可能(枚数制限なし)※年会費は1枚目無料。2枚目より1枚550円(税込) | 可能(最大5枚まで)※年会費無料 |

| ガソリンカード発行可否 | 取り扱いなし | 取り扱いなし※出光興産でNTTファイナンスBizカードで給油すると最大40円/ℓのキャッシュバックあり | 取り扱いなし | 取り扱いなし |

法人カードを作った方がいい理由は?

個人カードではなく法人カードを作ったほうがよい理由は、次の6つです。

- 個人カードと比べて限度額が高め

- 経理作業が楽になる

- Web広告の運用を積極的にしている会社は法人カード決済でポイントが貯まる

- ガソリンカード・ETCカードを有効活用できる

- 支払いを後ろ倒しにできる

- コンシェルジュサービスを利用できる

特に、個人カードと比較して利用限度額が高めに設定されている点は、法人カードならではの特徴といえるでしょう。

個人カードと比べて限度額が高めに設定されていることが多い

法人カードは利用限度額が高めに設定されていることが多いため、余裕のある利用をしたい場合は個人向けより法人カードがおすすめです。

例えば三井住友カードの場合、個人向けカードと法人カードを比較すると次のような違いがあります。

高グレードの法人カードになればなるほど、利用可能枠がアップすることがわかります。

【三井住友カード利用可能枠の違い】

| カードの種類 | 利用可能枠※ |

|---|---|

| 一般カード | 最高500万円 |

| ゴールドカード | 最高500万円 |

| ビジネスクラシック(一般) | 最高500万円 |

| ビジネスゴールドカード | 最高1,000万円 |

| ビジネスプラチナカード | 上限設定なし |

※利用枠は三井住友カードにて設定。希望に沿えない場合もあり。

ただし、法人カードの支払い責任者は、あくまでも「代表者個人」です。

下記のJCB法人カードの利用規約にもあるように、代表者は会社を辞めても代わりの代表者が事業継続しない限り支払い責任は免れません。

そのため、利用限度額は事業の実績より「個人の信用情報」で決まると考えたほうが良いでしょう。

代表者の信用度が低いと、利用限度額が少なくなる傾向があります。

事実、経済産業省の資料によると、法人カード利用限度額は「100万円までが全体の約27%」で「1,000万円を超える限度額が設定されているのは全体の約15%程度」であることがわかります。

法人カードの基本スペックには「最高500万まで」と書かれていますが、代表者個人の信用度が低いと限度額が低く抑えられているのが実態です。

第2条 (支払責任および連絡責任者)

2.代表使用者は、法人等の代表権またはカード使用者の資格を喪失した場合であっても、当該代表使用者とは別の個人が両社の承認を得て代表使用者とならない限り、前項の支払責任者としての一切の債務を継続して負担するものとします。

決済をする従業員が多い会社は経理作業が楽になる

従業員を複数人雇用している会社は、法人カードの利用で経理作業が楽になるため、時間外費用の削減や人員リソースの有効活用ができます。

事実、経済産業省が公表している調査データによると、法人カードの利用者が感じるメリットでもっとも多いのが「振込業務の削減※全体の42.9%)です。

そのほか「立替払いの精算※全体の24.4%」についてもメリットを感じている事業者は多いようです。

法人カードを使わずに従業員に経費を立て替えてもらった場合、従業員は領収証と申請書を添付して経理に提出し、立替経費精算をしなければいけません。

少人数の従業員なら手間も発生しませんが、従業員が10人20人と増えると経理担当者の手間は相当なものです。

法人カードを使えば明細だけで経理処理ができますし、なかには明細書をCSVにしてダウンロードし、そのまま会計ソフトにアップロードできる法人カードもあります。

年会費が少々高くても、経理処理に関するサポートが受けられる法人カードなら、年会費を経理担当者の時間外費用と相殺できるため結局お得です。

Web広告の運用を積極的にしている会社は法人カード決済でポイントが貯まる

Web広告を積極的に出している会社は、現金より法人カードで決済したほうがお得です。

Web広告費用は毎月継続して支払うことも多く、広告出稿量によっては費用も大きくなるため、法人カードカードでポイント還元やキャッシュバックが受けられるほうが金銭的メリットも大きいといえます。

例えば「セゾンプラチナビジネス プロカード」は、1%のキャッシュバックが受けられる法人カードです。仮に毎月100万円の広告費を支払っている会社だと、年間12万円のキャッシュバックが受けられる計算になります。

この広告費を銀行振込で支払う場合、キャッシュバックが受けられないだけではなく振込手数料もかかります。法人カードなら決済も簡単で金銭的なメリットも大きいため、広告出稿にはぜひ法人カードを使いましょう。

運送会社などはガソリンカード・ETCカードを有効活用できる

運送会社など社用車を多数保有している会社なら「ガソリンカードやETCカードを有効活用できる」というメリットもあります。

出光石油で利用できる「apollostation PLATINUM BUSINESS」など、ガソリンスタンドと提携している法人カードなら、一般カードよりもさらにお得です。

apollostation PLATINUM BUSINESSは、全国のapollostationがサインひとつで利用できるだけではなく、車両ごとの給油状況を一元管理できるため管理も簡単です。

また、従業員用のETCカードが発行できる法人カードなら、経理処理も簡単で、従業員の行動管理も一元化できます、

デビットカードではなくクレジットカードを使うことで支払いを後ろ倒しにできる

事業で使う経費をデビットカードで支払う方法もありますが、支払いを後ろ倒しにしたいなら断然法人カードの利用がおすすめです。

デビットカードだと即時支払が必要ですが、法人カードだと決済日から40~50日後に支払えば良いため、現金の有効活用が可能です。

経済産業省の資料でも、「法人カードの与信機能を活用し運転資金に余裕を持たせることで、事業活動を後押しできる」と述べられています。

「セゾンプラチナビジネス プロカード」など一部の法人カードでは、最長84日後まで支払いを先延ばしにできる「1ヵ月スキップ払い」などのサービスがあるのも法人カードならではの特徴です。

ゴールドカードやプラチナカードならコンシェルジュサービスを利用できる

ホテルやゴルフ場、高級レストランなどでコンシェルジュサービスを受けたいなら、ゴールドやプラチナグレードの法人カードがおすすめです。

高グレードの法人カードでは、現金決済や一般カードにはない下記のようなサービスが提供されています。

【三井住友ビジネスカード(プラチナ)のサービス】

| VISAプラチナゴルフ | 国内有名ゴルフ場を優待価格で予約、利用可能。 |

|---|---|

| プラチナグルメクーポン | 約170店舗の一流レストランを2名以上で利用した場合、1名分が無料になるサービス |

| 空港ラウンジサービス | 世界1,400ヵ所以上の空港ラウンジを利用できるプライオリティ・パスを進呈 |

| コンシェルジュサービス | 航空券やホテル、レストラン予約を24時間年中無休で対応 |

| 福利厚生代行サービス | 国内外数1,000ヵ所の契約宿泊施設やスポーツクラブなど幅広いサービスを割引料金で利用可能 |

法人カード利用時の注意点

法人カードを利用する際には、下記4つの点に注意しましょう。

代表者の信用情報が審査に影響する点は、特に注意したいポイントです。

- 法人代表者の信用情報によっては法人カード審査に落ちることがある

- 法人カードは分割払いやリボ払いは対応していないことが多い

- 法人カードを複数枚を発行すると管理がやや大変になる

- 年会費無料の法人カードは少ない

法人代表者の信用情報によっては法人カード審査に落ちることがある

法人カードの信用調査は「代表者」が対象になるケースがほとんどのため、代表者の信用情報によっては審査に落ちるケースがあります。

法人カードの審査では「JICC」または「CIC」に登録されている信用情報が照会され、またそれぞれの信用情報機関は銀行関連の個人信用情報機関「KSC」とも情報を連携しています。

信用情報機関に下記のようなデータが残っていると審査に落ちることがあるため注意が必要です。

- 他社カードローンの延滞

- クレジットカードの支払い遅延や未払い

- 他社カードローンやクレジットカードの強制解約

- 他社ローンの保証会社による代位弁済

- 自己破産や個人再生など債務整理

直近で金融事故を起こしたケースや、5年~7年以内に自己破産や個人再生、任意整理などの債務整理をしたケースは特に注意しましょう。

法人カードは分割払いやリボ払いは対応していないケースがある

法人カードは分割払いやリボ払いに対応していないことが多いため、使い過ぎには注意が必要です。

個人用クレジットカードなら、使い過ぎたときに「あとからリボ払い」「分割払い」などの設定ができますが、法人カードはできないケースもあります。

これは、法人カードが事業用決済に使われることを前提にしているのが理由です。

事業費は通常1回払いがほとんどで、分割払いをするケースはありません。

ただ一部の法人カードではリボ払いや分割払いができるケースもあります。

| 分割払い | リボ払い | |

|---|---|---|

| アメリカン ・エキスプレス®・ビジネス・グリーン・カード | 利用ごとに3回、6回、12回の分割払いから選択可能 | 利用ごとに「あとリボ」へ変更可能 |

| NTTファイナンスBiz | 可能(オーナーズカード限定) | 可能(オーナーズカード限定) |

| 楽天ビジネスカード | 不可 | 不可 |

| 三井住友カードビジネスカード | 不可 | 不可 |

| 三井住友カードビジネスオーナーズ | 可能 | 可能 |

| UC法人カード | 不可 | 不可 |

ただし、リボ払いは毎月の支払額が一定で管理がしやすい一方で、年率15~18%程度のリボ払い手数料がかかる点に注意が必要です。

債務が増えて経営に影響しないよう、リボ払いをする際には支払計画を綿密にたててから利用するよう心がけましょう。

法人カードを複数枚を発行すると管理がやや大変になる

法人カードを複数枚発行すると管理が大変になる点も注意しましょう。

複数の従業員に持たせる場合は、不正利用にも注意しなければいけません。

法人カードによっては、下記のように利用店舗を指定したり、利用するたびにメール通知が届くよう設定できたりするカードもあります。

紛失した場合は再発行の手間もかかりますし、再発行手数料を請求される場合もあります。

複数枚の追加カードを発行する場合は、必要最小限度の枚数にしておくのが良いでしょう。

- カードの利用先を制限できる

- カードごとで利用限度額を設定できる

- 従業員が不正利用したときの金銭的な損害を賠償してくれる

- 部署名や科目名など任意の名義が設定できる

年会費無料の法人カードは少ない

年会費無料の法人カードが少ない点にも注意が必要です。

三井住友カード ビジネスオーナーズなど、メジャーなカードのほとんどはメインカードの年会費が無料です。しかし、なかには2~3万円程度の年会費が請求されるカードも多いため、入会時によく確認しておきましょう。

代表者用のカードが年会費無料でも、従業員カードの年会費がかかる場合もあります。複数枚発行する際はトータルで年会費がいくら必要なのか、よく確認しておくようにしましょう。

法人カードに関してよくある質問

法人カードの入会や利用でよくある質問についてもお答えします。

審査通過のポイントや引き落とし口座の準備など、カード会社の公式サイトにはない情報もお伝えしますので参考にしてください。

2025年「法人カード最強の有名な1枚」を選ぶならどれですか?

年会費や利用可能枠、ポイント還元率を考えると「三井住友カード ビジネスオーナーズ」が最強で有名な1枚といえます。

「三井住友カード ビジネスオーナーズ」は、本会員とパートナー会員の年会費が無料、かつ最高18枚まで追加カードの発行が可能です。所定の審査が必要ですが、利用可能枠も最高500万円※までと余裕のある利用枠設定も可能です。

※所定の審査あり

法人カードの引き落とし口座は法人口座それとも個人口座?

法人カードによって、口座の種類は変わります。UC法人カードのように法人口座しか認められていない場合もあります。

個人事業主が申し込む場合は、法人ではなく「個人名義」または「屋号付き個人口座」しか認められないケースが多いため、入会時には申込条件を事前に確認しておくと良いでしょう。

カードの請求方法によって、指定される口座が異なる場合があります。

例えば「三井住友ビジネスカード(クラシック)」の場合、会社一括決済方式(法人に請求がいくタイプ)だと法人名義の口座が必要で、個別決済方式(個人に請求がいくタイプ)だと個人名義の口座が必要です。

【法人カードの引き落とし口座について】

| 法人カード | 利用可能な引き落とし口座 |

|---|---|

| UC法人カード | 法人口座〇 個人口座× |

| 三井住友カード ビジネスオーナーズ | 法人口座〇 個人口座〇 ※個人事業主は法人口座利用不可 |

| 三井住友ビジネスカード (クラシック) | 法人口座〇 個人口座× |

| 楽天ビジネスカード | 法人口座〇 個人口座〇 |

| NTTファイナンスBizカードレギュラー | 法人口座× 個人口座〇(屋号付き可) |

個人カードを法人用に使っても良いですか?

使えないことはありませんが、経費精算や確定申告の際に手続きが煩雑になるため、おすすめはできません。

個人用カードは私用で使う決済も含まれるため、経費精算をする際はクレジットカードの利用伝票や領収書が都度必要となります。

一方、「個人用は個人カード」「事業費用は法人カード」と分けておくと、経費精算の際の仕訳は不要ですし申告時のミスもありません。個人で使った決済を誤って経費として申請してしまうこともあるため、仕事とプライベートはカードを分けておくようにしましょう。

設立すぐの法人でも法人カードの審査は通りますか?

大規模法人向けのコーポレートカードでない限り、基本的には設立間もない法人でも審査通過は可能です。

設立すぐの法人だと赤字のケースが多いため「審査通過できるか?」不安になることも多いでしょう。法人カードの審査で重視されるのは「代表者自身の信用情報」です。カード利用料金の支払責任は、法人ではなく「代表者個人」の場合がほとんどです。そのため、法人設立年度による審査影響度は少ないと考えて良いでしょう。

一方、法人としての事業収支が好調でも、代表者個人が過去に他社ローンで延滞したり債務整理をした履歴があると審査通過は難しくなります。

個人事業主も法人カードを作ったほうがいいですか?

個人事業主が事業用でカードを使う場合、個人向けカードを2枚以上作り使い分ける方法もあります。

しかし、個人向けカードは法人カードのようなビジネス向けサポートサービスがないことも多く、特に「会計ソフトとの連携サービス」はビジネスカードならではの特徴です。

年会費無料のカードなら2枚以上持ってもコストはかからないため、事業用で使うなら法人カードを別で作っておきましょう。

法人カードに申し込む時の必要書類は?

法人の場合は登記事項証明書、個人の場合は本人確認書類が必要書類です。

ただし三井住友ビジネスカード(クラシック)など、一部の法人カードでは審査の結果次第で決算書類の提出を求められる場合があります。

公式サイトには必要書類が明記されています。書類によっては準備に時間がかかるため、早めにチェックして準備しておくと良いでしょう。

【法人カードの必要書類例】

| 法人カード | 必要書類 |

|---|---|

| NTTファイナンスBiz | ・法人……登記事項証明書+代表者個人の本人確認書類 ・個人事業主……本人確認書類 |

| 三井住友カード ビジネスオーナーズ | ・代表者個人の本人確認書類 |

| 三井住友ビジネスカード (クラシック) | ・登記事項証明書 ・代表者の本人確認書類 ※審査により決算書類の提出が必要な場合あり |

法人カード|まとめ

法人カード選びで迷うなら、まず経営者自身が重視したいポイントを決めておくと良いでしょう。

コストをかけたくない経営者なら「年会費無料の法人カード」、従業員にも持たせたいなら「追加発行可能枚数が多いカード」などがおすすめです。

カードによって提携している会計ソフトやビジネスサポートの内容も違うため、利用メリットのあるサービスを提供しているカードを見極めて選ぶと最強の1枚が選べます。