多くのビジネスローンでは、申込時に決算書の提出を求められます。

しかし、事業者のなかには「1期目で決算書がない」「赤字の決算書を出したくない」といった理由で、決算書不要で申し込めるビジネスローンを探している方も多いのではないでしょうか。

決算書なしで事業資金を調達したいなら、ノンバンクのビジネスローンやネット銀行のビジネスローン、またはファクタリングなどの選択肢もあります。

決算書不要で申し込めるローンや、融資額や貸付金利などの特徴について詳しく見ていきましょう。

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

※4:該当しない方は要相談

貸付条件はこちら

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

決算書不要で申し込めるビジネスローン

確実に決算書不要で申し込めるビジネスローンは、ネット銀行のGMOあおぞらネット銀行のビジネスローンです。

| 商品名 | あんしんワイド |

|---|---|

| 融資額 | 〜1,000万円 |

| 金利(実質年率) | 年0.9%〜年14.0% |

| 融資までの期間 | 最短2営業日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | GMOあおぞらネット銀行公式サイト |

GMOあおぞらネット銀行のビジネスローン「あんしんワイド」は、公式サイトに「創業期や赤字でも借りられる!」と書いてあるように、決算書不要で利用できます。

GMOあおぞらネット銀行に口座開設をし、今まで利用していた他行の取引歴を連携するだけで審査を申し込むことができます。

審査申込から借入まで最短2日で進めてくれるというスピーディーさも人気なポイントです。

- 創業初年度から利用可能!

- 融資枠型なので、何度でも借入・返済ができる!

- 申込〜借入までオンライン完結で使いやすい!

- 審査申込から最短2営業日で入金!

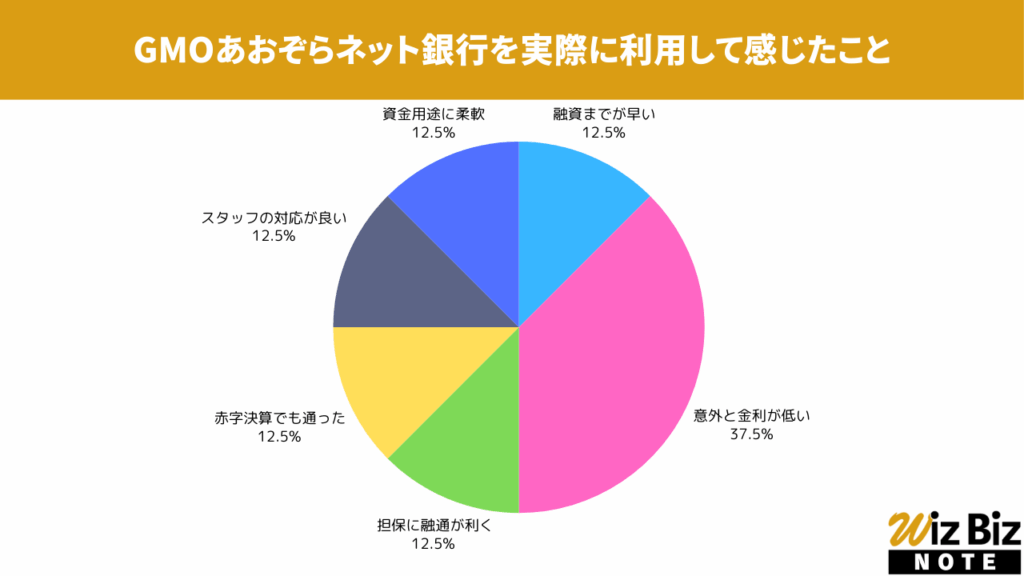

GMOあおぞらネット銀行「あんしんワイド」を実際に利用して感じたこと

アンケートの結果、金利の低さが特に評価されていました。

GMOあおぞらネット銀行「あんしんワイド」の会社情報

| 会社名 | GMOあおぞらネット銀行株式会社 |

|---|---|

| 代表 | 金子 岳人 |

| 所在地 | 東京都渋谷区道玄坂1丁目2-3 |

| 資本金 | 24,129,960,000円 |

| 設立 | 1994年2月28日 |

| 法人番号 | 9010001025425 |

| 登録金融機関登録番号 | 関東財務局長(登金)第665号 |

| 金融先物取引業協会 | 0313号 |

決算書不要でも申し込めるビジネスローンの特徴

一部のノンバンク・消費者金融系やネット銀行のビジネスローンなら、決算書不要で申し込める可能性があります。

いずれも必要書類も少なく融資スピードが早いため、急ぎで資金調達をしたい事業者に向いている融資方法といえます。

ただし、決算書不要で申し込めるビジネスローンは、銀行のローンなどと比較して「金利が高い」「融資額が少ない」などのデメリットがある点に注意が必要です。

事業資金を用意すべきタイミングや、今後の返済余力などを考え、自社に合ったビジネスローンを選びましょう。

| 区分 | 重視されやすい情報 | 向きやすいケース |

|---|---|---|

| ノンバンク・消費者金融系 | 入出金、契約・請求の実態、返済原資の見通し | 急ぎの運転資金、創業直後で決算がない |

| ネット銀行のビジネスローン | 口座データ連携、取引履歴、属性情報 | オンラインで完結させたい、取引口座をまとめたい |

ノンバンク・消費者金融系のビジネスローン

決算書不要でビジネスローンを利用したいなら、銀行ではなくノンバンクのビジネスローン、または消費者金融のビジネスローンを選びましょう。

銀行系のビジネスローンに比べると金利が高めですが、最短即日融資も可能です。

| ノンバンク | ||

|---|---|---|

| 必要書類 | 本人確認書類のみで借りられる場合が多い | 本人確認書類+決算書類+返済計画書が必要になるケースがある |

| 融資スピード | 最短即日 | 数日~数週間 |

| 金利 | 3.0%~18.0% | 1.9%~15%前後 |

| 保証会社 | なし | あり |

| 保証人や担保 | 不要 | 保証人や担保を求められる場合がある |

一部のノンバンクや消費者金融のビジネスローンが決算書不要で借りられるのには「金利の高さ」が背景にあります。

「決算書不要で融資をする」ということは、お金を貸す側からすると「経営状況を細かく審査せずに貸す」、つまり貸し倒れリスクを承知で融資をすることを意味します。

ノンバンクや消費者金融は、簡単な書類のみで融資をしますが、その一方で貸し倒れリスク対策のため「金利を高めに設定している」のです。

一方、銀行のビジネスローンは金利が低い傾向があります。銀行ローンの金利が低いのは、決算書や返済計画書など複数の書類を厳正に審査し、貸し倒れリスクの少ない顧客だけに融資をしているからです。

金利が低いと顧客あたりの利益は少ないですが、審査を厳しくして融資先を厳選しているため貸し倒れが少なく、損をしない仕組みになっています。

ネット銀行のビジネスローン

ネット銀行のビジネスローンも、決算書不要で申し込める可能性があります。

例えばGMOあおぞらネット銀行の「あんしんワイド」は、口座開設をして過去に利用していた他行の口座履歴を連携するだけでビジネスローンの申込ができます。

必要書類は不要で、日々の入出金データをもとに審査が行われるため、決算書も必要ありません。

当社所定の条件を満たしたお客さまに、借入条件(借入可能額および借入利率)を毎月お知らせ(※)します。

住信SBIネット銀行「よくあるご質問」

※お知らせは、①メール②ログイン後ホーム画面③メッセージボックスの重要なお知らせからご確認いただけます

ネット銀行ビジネスローンの融資スピードは概ね2~3日、早いところでは即日融資も可能です。

ただし銀行系ビジネスローンに比べると若干金利が高めです。

ネット銀行のビジネスローンが決算書不要で借りられるのは、入出金データで毎月の経営状況をチェックしているからです。

したがって、下記のような状態だと審査に落ちる可能性があります。

- 入出金データを見て「経営状態が悪い」と判断された(赤字になってるなど)

- 入出金データがない(または該当の銀行で口座開設していない)

ネット銀行のビジネスローンを利用する予定があるなら、事前に口座を解説し、事業取引をネット銀行に集約させておくと良いでしょう。

ビジネスローンでの借入審査に決算書が必要な理由

ビジネスローンの審査に決算書が必要な理由は、下記3点です。

- 事業実体や財務状態を審査するため

- ビジネスローンの返済能力を確認するため

- 他社からの借入状況を確認するため

決算書とは、賃借対照表・損益計算書・キャッシュフロー表といった財務諸表のことで、金融機関は決算書を見ることで事業実態や財務状況・他社借入状況などを把握できます。

決算書は法人の返済能力を確認する重要な書類のため、一般的にビジネスローンの利用をするときには提出を求められます。

| 審査で見たいこと | 決算書で確認できる内容 | 代替で補いやすい資料例 |

|---|---|---|

| 事業の実態 | 売上規模、粗利構造、経費の傾向 | 入出金明細、請求書、契約書、会計ソフトの推移 |

| 返済能力 | 利益・キャッシュフロー、借入金の負担 | 試算表、資金繰り表、返済予定表、入金サイクルの説明 |

| リスク要因 | 債務超過、資金ショートの兆候 | 滞留債権の一覧、支払予定、未払の状況メモ |

事業実態や財務状態を審査するため

ビジネスローンの審査に決算書が必要になる一つ目の理由は、事業実態や財務状況を把握するためです。

一般的には、1期分ではなく2~3期など複数年の決算書を提出するように求められます。

それは、売上や利益の上昇や減少が一時的なものなのか、継続しているのかを把握するためです。

売上や利益が増えていても、売掛金の入金前に税金や仕入代の支払いに追われ手元資金が枯渇してしまう、いわゆる黒字倒産のリスクを抱える企業も存在します。

金融機関が決算書を確認すれば、資金繰り悪化による黒字倒産リスクも確認できるでしょう。

決算書には、金融機関が融資可否を判断するうえで重要な情報が多く含まれています。

特に金融機関が扱う金利が低いビジネスローンの場合は、貸し倒れリスクを厳しく審査するため、ほぼ決算書の提出が必要です。

ビジネスローンの返済能力を確認するため

二つ目の理由は「返済能力を確認するため」です。

決算書で財務状態を確認すれば、法人の返済能力がわかります。

例えば、貸借対照表を見れば流動負債や固定負債の額がわかり、実績数字によっては「返済能力がない」と判断されて審査に落ちてしまうかもしれません。

ほかにも、決算書に書かれている下記の要素をもとに返済能力が確認されます。

| 流動比率 | ・流動資産÷流動負債×100 ・短期的な支払能力を示す指標 ・流動比率が高いと返済能力も高いとみなされる |

|---|---|

| 当座比率 | ・(流動資産 – 棚卸資産)÷ 流動負債×100 ・短期支払能力を示す指標 ・100%以下だと要注意 |

| 自己資本比率 | ・自己資本 ÷ 総資本 × 100% ・数値が低いほど返済能力が低いとみなされる |

| フリーキャッシュフロー | ・営業キャッシュフロー – 投資キャッシュフロー ・事業活動と投資活動から残る現金を示す ・低いと返済に回せる余力がないとみなされる |

金融機関は、融資先が倒産などで返済不能になると多大な損失を被ります。

そのため、返済能力を確認するために決算書を提出してもらい、その内容から返済能力を確認するのです。

他社からの借入状況を確認するため

決算書が必要になる三つ目の理由は、他社からの借入状況を確認するためです。

決算書を見ると、他社借入額や借入先のほか「1年以内に返済が必要な短期借入なのか?」「長期借入なのか?」などの内容もわかります。

具体的には。下記のような指標から借入状況が審査されます。

| 貸借対照表(バランスシート)の負債の部 | ・短期借入金や長期借入金の状況を把握 ・短期借入金が多いと返済能力が低いと判断される |

|---|---|

| 財務活動によるキャッシュ・フロー | ・他社からの新規借入額や返済額を把握 ・売上や利益に対し借入額が多いとネガティブと判断される |

| その他の負債科目 | ・支払手形が多い、未払い金など債務が多いと返済能力が低いと判断される |

他社から多額の借金があると「返済は難しいのでは?」と判断され、ビジネスローンの審査通過は難しくなるでしょう。

金融機関にとって決算書は、他社からの借入状況を確認するためにも必要な書類といえます。

決算書なしでビジネスローンを利用する時の注意点

決算書なしで申し込めるビジネスローンは、申し込みしやすい反面、下記3つの注意点があります。

- 貸付限度額が低めに設定される

- 上限金利を提示される

- 担保や連帯保証人を求められる

決算書不要のビジネスローンでは、お金を貸す側が一定数の貸し倒れリスクを想定したうえで融資をします。

リスクが高い事業者に多額の事業資金を融資したり、低金利で融資をしたりすることは絶対にありません。

決算書不要のビジネスローンを利用する際は、スピーディーな融資が受けられる反面、上記のような注意点もあることは理解しておきましょう。

| 注意点 | 起こりやすい理由 | 対策の方向性 |

|---|---|---|

| 限度額が低め | 財務全体の裏付けが薄い | 希望額を分割、売上根拠の資料を厚くする |

| 金利が上限寄り | リスクを金利で調整しやすい | 複数社比較、返済期間を現実的に設計 |

| 担保・保証の要求 | 回収リスクを条件で下げたい | 担保価値の資料整備、保証範囲の確認 |

| 審査に通らない | 事業実態が説明しきれない | 口座入金の集約、契約・請求の整備 |

貸付限度額は低めに設定される可能性が高い

決算書不要で利用できるビジネスローンは、金融機関の貸し倒れリスクが高いことから、一般的に貸付限度額が低いのが実態です。

具体的に、決算書不要で申し込めるビジネスローンと、決算書が必要なビジネスローンで貸付限度額を比較してみましょう。

【ビジネスローン 貸付限度額比較】

| ビジネスローン | 決算書の要不要 | 貸付限度額 |

|---|---|---|

| りそなビジネスローン 「活動力」 | 必要 | 10万円~1,000万円 |

| きらぼし銀行 「スモールビジネスローン」 | 必要 | 100万円~1,000万円 |

| アコム 「ビジネスサポートカードローン」 | 不要 (1期分の確定申告書控えのみ) | 最大300万円 |

| プロミス 「自営者カードローン」 | 不要 | 最大300万円 |

決算書不要のビジネスローンは、返済能力や財務状態を簡易的に審査して融資をするため、金融機関にとってリスクが高い取引になります。

高額の資金が必要なときは希望額が借りられない可能性が高いため、決算書不要のビジネスローンは利用しないほうが無難です。

どうしても資金が足らないなら、決算書を用意して金融機関のビジネスローンを利用するか、不動産担保ローンなどを検討しましょう。

金利はビジネスローンで設定している上限金利になる可能性が高い

ビジネスローンの金利は、年率「下限金利%~上限%」と表示されているのが一般的ですが、決算書不要で申し込めるビジネスローンでは、上限金利が設定される可能性が高いでしょう。

下記は、ビジネスローンの貸付金利比較表です。4社のビジネスローンを比較していますが、決算書不要で申し込めるビジネスローンの場合で上限金利が適用されると、貸付金利は年率18%となります。

一方、決算書が必要なビジネスローンの場合だと、上限金利は高くても14%です。

すべてのビジネスローンが同じ条件ではありませんが、決算書不要だと「概ね金利は高くなる」と理解しておきましょう。

【ビジネスローン 金利比較】

| ビジネスローン | 決算書の要不要 | 貸付金利 |

|---|---|---|

| りそなビジネスローン 「活動力」 | 必要 | 年3.15% ~14.0% |

| きらぼし銀行 「スモールビジネスローン」 | 必要 | 年4.0% ~9.0% |

| アコム 「ビジネスサポートカードローン」 | 不要 (1期分の確定申告書控えのみ) | 年12.0% ~18.0% |

| プロミス 「自営者カードローン」 | 不要 | 年6.3% ~17.8% |

担保や連帯保証人が必要になる場合が多い

決算書不要のビジネスローンでは、担保や連帯保証人が必要になるケースがあります。

担保や連帯保証人は、「金融機関の貸し倒れリスクを軽減するための保険」という意味合いがあります。

そのため、「決算書を提出できない=リスクが高い」と判断されてしまうと、担保や連帯保証人を求められるのはやむを得ないでしょう。

担保をすぐに用意するのは難しいかもしれません。決算書無しでビジネスローンを利用する際は、身近に保証人を頼める人がいないか、模索しておくといいでしょう。

そもそも審査に通らない可能性も十分ある

決算書なしで借りたい利用者は、金融機関にとっては「リスクが高い融資先」と判断されることから、審査に通らないことを想定しておきましょう。

決算書なしでビジネスローンを利用したいなら、審査に落ちることも考えて、事前に下記の資金調達方法も検討しておくのがおすすめです。

- ファクタリング

(売掛債権を買い取ってもらう資金調達方法) - 個人向けカードローン

(事業資金には利用できないが個人の生活費などには利用できる) - 不動産担保ローン

また、そもそも申し込むビジネスローンはノンバンクなどの審査が甘いビジネスローンを選びましょう。

決算書なしでビジネスローンを利用したい理由

決算書なしでビジネスローンを利用する理由についても簡単に見ていきましょう。

- 創業1年目で最初の決算を迎えていない

- 直近が赤字決算なので審査にマイナスに響くと思っている

- 個人事業主でそもそも決算書がない

決算書なしで申し込めるビジネスローンは、「貸付限度額が低い」「上限金利が適用される可能性が高い」など不利な条件が設定されるケースがほとんどです。

しかし、その一方で決算書無しで融資を希望するユーザーは一定数存在します。

これからビジネスローンを利用する予定なら、「自分以外のローン利用者が決算書を出したくない理由」を理解しておきましょう。

なかには「決算書を提出できない=申し込めるビジネスローンがない」と勘違いしているケースもあります。

決算書なしでビジネスローンを利用したい理由を知っておけば、自社の境遇に合ったローンも探しやすくなります。

| よくある理由 | 起こりやすい課題 | 代替で示しやすい材料 |

|---|---|---|

| 創業1年目で未決算 | 実績が短い | 入出金明細、契約・受注の見込み、資金繰り表 |

| 直近が赤字 | 返済余力の説明が必要 | 黒字化の根拠、固定費の見直し、入金の安定性 |

| 個人事業主で決算書がない | 提出書類が異なる | 確定申告書、青色申告決算書、納税証明など |

創業1年目で最初の決算を迎えていない

決算書を出せない理由の一つ目は、「創業1年目で最初の決算を迎えていないから決算書を出せない」というものです。

決算書の作成は1年に1回のため、創業1年未満の法人だと決算書を出すことはできないでしょう。

創業1年目で決算書が出せない場合には、日本政策金融公庫の創業融資を利用したり、創業間もない事業者でも利用できるビジネスローンを利用したりする方法があります。

特に日本政策金融公庫融資は低金利で借りられるためおすすめです。

直近が赤字決算なので審査にマイナスに響くと思っている

「直近の決算が赤字だから審査に落ちるかも」と思い、決算書の提出をためらうケースもあるでしょう。

実際、赤字決算で融資を受けるのはかなり難しいことです。

しかし、そもそもビジネスローンは「資金が枯渇している事業者向け」に用意されているローンです。

なかにはビジネスが軌道に乗り、事業拡大のためにローンを利用するケースもありますが、ほとんどは赤字で経営が苦しい状況が想定されます。

ビジネスローンを提供するノンバンクや金融機関も、このような状況は理解しています。

ビジネスローンのなかには赤字の事業者を対象にしているサービスもあるため、各社の公式サイトで利用資格などを確認してみましょう。

ただし、赤字決算の法人が決算書不要のビジネスローンを利用するときは、事前に現実的な返済計画を作成し、返済が可能であることを確認してから申し込むことが大切です。

個人事業主でそもそも決算書がない

個人事業主で白色申告の場合は、確定申告時に作成する「収支内訳書」が決算書に該当ます。

しかし、金融機関の事業資金融資では収支内訳書だけだと受け付けてくれないケースも多く、ビジネスローンの利用を躊躇(ちゅうちょ)するケースも多いでしょう。

個人事業主が決算書を作成していないのは当然のことです。金融機関やノンバンクも、その状況は理解しています。

個人事業主でビジネスローンを利用したいときは、はじめから決算書が必要な融資を検討するのではなく、大手消費者金融系や安心できる貸金業者が扱う事業資金融資を検討しましょう。

決算書がない会社や赤字決算の会社が事業資金を調達する方法

決算書がない、あるいは赤字決算でも事業資金を調達したいときは、ビジネスローン以外の資金調達手段を検討してみましょう。

法人所有の不動産や在庫・設備などを担保にして、有利な条件で利用できるローンもあります。また、売掛債権があればファクタリングも1つの選択肢になります。

ノンバンクのビジネスローンなら赤字決算でも申込可能

銀行のビジネスローンは赤字決算だと審査通過は難しいですが、ノンバンクのビジネスローンなら可能性があります。

例えば、下記のビジネスローンは公式サイトで「赤字でも申し込める」と公言しています。

【赤字でも申し込めるノンバンクのビジネスローン】

| ビジネスローン | 利用条件 |

|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 | 赤字決算でも利用可能 ・過去の財務だけでなく事業の将来性を見てくれる ・創業初期や前年度が赤字でも申込可能 |

| ファンドワン 「事業者ローン」 | 赤字決算でも利用可能 ・赤字決算でも申込可能 ・金融機関からの借入をリスケしていても申込可能 |

ただし、審査に柔軟なノンバンクでも、赤字決算だと融資を受けるのは容易ではありません。

将来的な成長見通しや具体的な経営改善計画を示し、審査に通過できる可能性を高めましょう。

土地・建物などの不動産を持っている会社なら不動産担保ローンがおすすめ

決算書がなくても、土地や建物などの担保があるなら、不動産担保ローンも検討しましょう。

不動産担保ローンとは、土地や建物といった不動産を担保として差し入れて融資を受けるローンのことです。

ビジネスローン利用者が返済困難になった場合は、担保として差し出した不動産を競売にかけて返済する流れとなります。(担保価値が低い場合は、別途現金で返済しなければならないケースもあります)

不動産担保ローンは、金融機関にとっては貸し倒れリスクが低い融資であるため、低金利・高額融資など好条件で借りられるのが特徴です。

なかには、自社保有だけではなく代表者の家族や親族が持っている不動産を担保に借りられるビジネスローンもあります。

Q:自分名義ではない不動産でも融資可能か。

A:問題ありません。物件所有者様の担保提供と連帯保証が、原則必要となります。

AGビジネスサポート「不動産担保ビジネスローン」

売掛債権を担保にした融資(ABL)の利用も検討できる

「決算書がない」「土地や建物などの不動産もない」など切羽詰まった状態なら、売掛債権を担保にしたABLの利用も検討しましょう。

ABLとは「Asset Based Lending」の頭文字を取ったもので、法人の在庫や原材料、商品、機械設備、売掛金といった資産を担保とする融資のことです。

ABLでは、債務者が返済不能となったときに、金融機関が担保として設定した商品や機械設備を差し押さえる仕組みになっています。

不動産担保ローンと同じく、金融機関にとっては貸し倒れリスクが低い融資方法のため、好条件で借りられるのが特徴です。

【ヤマトクレジットファイナンスのABL】

| 申込対象 | 年商3億円以上の法人で複数の売掛先を持っていること |

|---|---|

| 貸付可能額 | 300万円~1億円 (新規の場合は原則1,000万円) |

| 貸付金利 | 3.0%~15.0% (但し、融資手数料(0.1%~5.0%)を含む |

| 担保 | 要 (売掛金、動産担保※トラックや商品在庫など) |

| 保証人 | 原則不要 (但し、関連会社等の連帯保証を要するケースがある) |

売掛債権を持っているならファクタリングを利用すれば最短即日で資金調達ができる

売掛債権があるときは、ファクタリングによる資金調達もおすすめです。

「ファクタリング」とは、ファクタリング業者に売掛債権を売却して、売掛金が取引先から入金される前に現金化する資金調達方法のことです。

業者によっては、最短即日で資金調達が可能なため、急ぎの資金調達を希望しているなら検討してみましょう。

ファクタリングは融資ではなく「債権の買い取り」であるため、ファクタリング利用企業の審査は不要で決算書も必要ありません。

また、ファクタリングでは利用企業より売掛先企業の信用度が重視されるため、赤字でも申し込めるのが特徴です。

ただし、ファクタリングは手数料が高い点には注意が必要です。

契約の方法によっては、20%~30%程度の手数料が設定されているケースもあるため、ファクタリングの利用が常態化しないよう注意しましょう。

個人事業主がビジネスローンを利用する際は決算書ではなく確定申告書類が必要

個人事業主がビジネスローンを利用するときは、確定申告書の提出が必要です。個人事業主のなかには、「決算書を作成したことがないからビジネスローンには申し込めない」と思っている方も多いでしょう。

個人事業主が確定申告をする際、青色申告なら「青色申告決算書」、白色申告なら「収支内訳書」を作成しています。

これらの書類が決算書の代わりとなるため、ビジネスローン利用時には確定申告書の控えなどを準備しておきましょう。

また、個人事業主が利用できるビジネスローンと法人のみのビジネスローンがあるため、申し込む際には個人事業主が対象になっているかしっかりと確認しましょう。

決算書不要のビジネスローンを使いたい会社によくある質問

決算書不要のビジネスローンの利用を検討している会社によくある質問と、その回答をまとめました。

ビジネスローンは決算書不要で借りられますか?

ビジネスローンを提供している業者によっては、決算書不要で借りられる場合もあります。

一般的には、金融機関が提供するビジネスローンを利用する際は、決算書が求められるケースがほとんどです。ノンバンクのビジネスローンでも融資額が大きくなると、決算書は必要になってくるでしょう。

一方、ネット銀行のビジネスローンや消費者金融のビジネスローンだと決算書は不要です。

ただし、「決算書不要」としているビジネスローンでも、審査の状況次第では決算書を求められる場合もあります。

法人化していて決算書があるなら、事前に用意しておくと審査もスムーズに進むでしょう。

必ず借りられるビジネスローンはありますか?

必ず借りられるビジネスローンはありません。

金融機関は貸倒れによる損失を回避するため、事業実体や財務状況・他社借入状況などから返済能力を審査します。

審査の結果、「返済能力に乏しい」「経営状況が芳しくない」と判断されると、融資額を減らされたり貸付金利が高くなるなど、融資条件が悪くなる可能性もあります。

赤字でも借りられるビジネスローンはありますか?

ノンバンクや消費者金融のビジネスローンであれば、赤字決算でも借りられる可能性があります。

今後の成長見通しや、具体的な経営改善計画を示すことができれば、審査通過の可能性も出てくるでしょう。

しかし、公式サイトで「赤字でも融資可能」と書かれているビジネスローンでも、実際に赤字だと審査通過のハードルは高くなります。

経営状況によっては連帯保証人を設定するよう求められるケースもあるため、ファクタリングなど別の資金調達方法も考えておきましょう

創業1年未満でも借りられるビジネスローンはありますか?

ノンバンクや消費者金融系のビジネスローン、ネット銀行のビジネスローンなら借りられる可能性があります。

また、「担保を差し出す」「保証人を立てる」など金融機関の貸し倒れリスクを下げることで、融資を受けられる可能性も高まるでしょう。

創業1年未満など経営実績が短い場合は、将来の事業計画を綿密に練っておくことが重要です。

現実的な事業計画書や返済計画書などを作っておきましょう。

また、金融機関で事業資金融資を申し込む際は、商工会議所のマル経融資や信用保証協会の活用も検討してみましょう。

参考:

日本商工会議所「マル経融資」

一般社団法人 全国信用保証協会連合会「初めての融資と信用保証」

決算書不要のビジネスローンまとめ

ノンバンクは消費者金融、ネット銀行のビジネスローンなら、決算書不要でも申し込みが可能です。

決算書には、金融機関が法人の返済能力を確認するうえで、重要な情報が記載されています。

決算書不要で申し込めるビジネスローンは、金融機関にとっては貸倒れによって損失を被るリスクが高い商品です。

そのため決算書不要のビジネスローンは、貸付限度額が低く金利が高めになっています。

有利な条件で融資を受けたいときは、不動産があれば不動産担保ローン、売掛債権があればファクタリングなどを検討しましょう。