ビジネスローンを検討する際、「貸金業者の信頼性」や「利用者の評判」は重要な判断材料です。

ビジネスローンを提供しているノンバンクは、地域密着型の業者から大手ノンバンクまでさまざまです。

今回は迅速な融資が可能で柔軟な審査基準を誇る「ファンドワンのビジネスローン」について、詳しく見ていきましょう。

【大手無担保ビジネスローンとの比較】

| AGビジネスサポート | ファンドワン | |

|---|---|---|

|  | |

| 融資時間 | 最短即日 | 最短即日 |

| 融資限度 | 50万円 ~1,000万円 | 30万円 ~500万円 |

| 金利 | 年3.1% 〜18.0%※ | 年10.0% 〜18.0% |

| 担保 | 不要 | 不要 |

| オンライン | 可能 | 可能 |

| 申込方法 | AGビジネスサポート 公式サイト | ファンドワン 公式サイト |

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

ファンドワンは事業者融資・ビジネスローン専門の貸金業者

ファンドワンは、事業者向け融資に特化しており、スピーディーな対応と柔軟な審査基準を強みとしているノンバンクです。

銀行融資が難しい場合でも、赤字決算や税金・社会保険料の滞納があっても相談可能で、事業の将来性を考慮した審査が行われます。

ファンドワンには、銀行や他社ノンバンクにはないどんな特徴があるのか、詳しく見ていきましょう。

ファンドワンの特徴

ファンドワン株式会社のモットーは、「お待たせしない迅速な対応」です。

銀行融資だと融資まで1ヵ月以上かかる場合がありますが、ファンドワンなら最短即日融資も可能なため、急に資金が必要になっても頼りになるでしょう。

全国対応のノンバンクで原則来店も不要のため、遠方の事業者でも手軽に利用できるのがメリットです。

午前中に申込めば、その日のうちに資金を受け取れる可能性もあるため、急な支払いや税納付の期限が迫っているタイミングでも安心して利用できるでしょう。

融資対象は、幅広い層をターゲットとしているため、銀行で断られた個人事業主でも利用できる可能性があります。

無担保ローンをはじめ不動産担保ローン、売掛債権担保ローン、車担保ローンなど、多様な融資商品のなかから、目的に応じた最適なプランを提案してもらえるのもファンドワンならではの特徴です。

ファンドワンの魅力は「柔軟な審査基準」

ファンドワンの最大の魅力は、「柔軟な審査基準を採用している」という点です。

設立以来蓄積してきたデータと豊富なノウハウを活かし、独自の審査基準を設けています。

一般的な金融機関では、赤字決算や税金の滞納があると審査通過ができないのが実態です。

一方で、ファンドワンは直近の決算だけではなく、将来的な成長の可能性も考慮した審査をしてくれます。

「銀行では融資が通らなかった」「決算が赤字だが資金が必要」といった事業者でも、ファンドワンなら借りられるかもしれません。

リスクを最小限にした融資プランを提案してくれる

ファンドワンは、事業者が無理なく計画的に返済できるよう、リスクを最小限に抑えたプランを提案してくれる貸金業者です。

「赤字決算」や「保証人を用意できない」といった悩みを抱える事業者に対しても、最適な融資方法を提案してくれるので、非常に頼りになる存在といえるでしょう。

さらに、利用者が無理のない返済計画を立てられるよう、返済期間の延長や返済額の減額などにも柔軟に対応しています。

売上が増加した際の繰上げ返済にも対応しており、事業の成長に合わせて負担を調整できるのも大きなメリットです。

ファンドワンは資金調達だけでなく、事業の持続的な発展を支えるパートナーとしても活用できるでしょう。

ファンドワン利用者の口コミ・評判

ビジネスローンを利用する際は、公式サイトの情報だけではなく、実際の利用者の口コミや評判もチェックしておきましょう。

ファンドワンの口コミと、その背景にあるポイントについても見ていきたいと思います。

即日融資が受けられた

急な資金繰りの悪化で困っていたところ、ファンドワンに相談しました。

午前中に申し込んだところ、その日の午後には融資を受けることができ、大変助かりました。

赤字決算でしたが、親身に話を聞いてくださり、事業の将来性も考慮して審査してくれたようです。

銀行では断られていたので、本当に感謝しています。

ファンドワンのモットーは「お待たせしない迅速な審査対応」です。

特に赤字決算や資金繰りに苦慮しているなど、銀行融資が難しい事業者からの評価は高いようです。

担保がなくても借りられた

事業拡大のためにまとまった資金が必要でしたが、担保にするような不動産もなく困っていました。

ファンドワンの事業者ローンは無担保で融資を受けられるため、非常に助かりました。

金利はやや高めでしたが、早期に事業を軌道に乗せることで十分ペイできると考えています。

手続きもホームページから簡単にでき、来店不要なのも良かったです。

ファンドワンの無担保型ビジネスローンなら、担保や保証人なしでも借りられます。

金利が高いというネガティブな意見もありますが、それは一定層の貸倒リスクを見ている裏返しともいえるでしょう。

債権を担保に融資が受けられた

介護事業を経営しており、診療報酬の入金までの間の資金繰りに悩んでいました。

ファンドワンの介護・診療報酬担保融資を利用しましたが、融資額は希望していた満額には届きませんでした。

しかし、入金予定の債権を担保に融資を受けられたのは大きかったです。

審査には少し時間がかかりましたが、専門的な知識を持った担当者の方に丁寧に説明してもらえました。

ファンドワンは、さまざまな専門事業者向けの融資を提供しています。

「介護・診療報酬担保融資」も、その一つで、「入金予定の債権を担保に融資が受けられる」と、介護事業者からは好評のようです。

ただし、希望融資額に満たない場合がある点や、審査に時間を要するケースがあることは注意しなければいけません。

同じ会社名で違法業者があるので注意したほうがいい

最近、ファンドワンを名乗る業者から、非常に低い金利での融資勧誘の電話がありました。

公式サイトで注意喚起されている詐欺の可能性が高いと感じ、すぐに電話を切りました。

ファンドワンを利用する際は、正規の連絡先かどうかをしっかり確認することが大切だと感じました。

ファンドワンだけではなく、大手のノンバンクの名前を語った違法業者には注意しなければいけません。

ファンドワンでも、同社を装った詐欺行為に注意喚起を行っており、正規の電話番号(03-5395-8888)やメールアドレス(info@fund-1.jp)を確認することを推奨しています。

利用時には、正規の連絡先を必ず確認しましょう。

返済能力に問題があり満額融資は受けられなかった

ホームページには赤字決算でも融資可能とありますが、実際に申し込んでみたところ、やはり厳しいようでした。

柔軟な審査とはいえ、全く問題がないわけではないようです。

最終的には減額された金額で融資を受けましたが、もう少し審査基準について詳しい説明があれば安心できたと思います。

ファンドワンは、赤字決算でも融資可能な商品や方法を案内しているものの、審査内容や基準については開示していません。

利益を超える高額融資を希望した場合は、融資額が減額されたり、最悪のケースでは審査落ちも考えられるでしょう。

融資申請の際に、希望額と実際の融資可能額が異なる可能性があることは理解しておく必要があります。

ビジネスローンの審査に通らず落ちてしまう事業者の特徴は?審査通過率を上げる方法や審査落ち後の対策

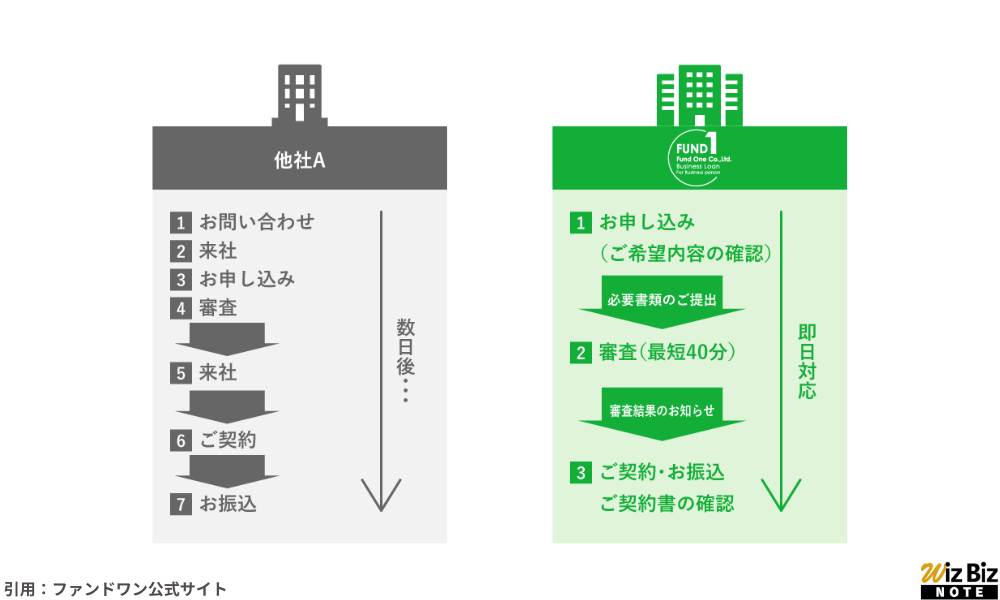

ファンドワンの利用方法

ファンドワンのビジネスローンは、申込から融資までがスムーズで、全国どこからでも利用できるのが特徴です。

面談なしでも契約できるケースがあるため、忙しい事業者でも利用しやすいでしょう。

ただし、最短即日での融資を希望する場合は「午前中の申込みが必要」など、いくつかの点に注意する必要があります。

ファンドワンの申込から融資までの流れや注意点を、詳しく見ていきましょう。

申込

ファンドワンへの申込みは、公式サイトまたはチャットボットから簡単に行えます。

銀行のビジネスローンなどでは来店契約が必要なケースがありますが、ファンドワンなら店舗に出向く必要もないため、忙しい人でもスピーディーな融資が受けられるでしょう。

ただし、希望する融資商品や融資額によっては、面談が必要となる場合もあります。

申込後、ファンドワンのスタッフから手続きの詳細についての連絡がありますので、案内通りに手続きを進めましょう。

急ぎの資金調達が必要なら、平日早めに申込みましょう。不明な点があれば、下記問い合わせ先でも対応可能です。

パソコン操作が苦手な場合はFAXでのやり取りも可能なので、不安な点があればまずは電話で相談するのがおすすめです。

- 電話(03-5395-8888)

- FAX(03-5395-8800)

- メール(info@fund-1.jp)

【保存版】ビジネスローンの必要書類とは?法人と個人事業主が申込から契約までに用意すべき書類を解説!

審査

ファンドワンでは、独自の審査基準に基づき、スピーディーかつ柔軟な審査が行われます。

最短40分で審査結果が出ることもあり、急な資金ニーズにも対応してもらえるでしょう。

現状の経営状況だけでなく、過去の実績や将来性を考慮してくれるのは嬉しいポイントです。

赤字決算や税金・社会保険料の滞納がある方や、銀行融資で断られた方でも期待できるでしょう。

ただし、返済能力を超えた融資額で申し込んだ場合は、希望額通りに融資されず減額される場合があります。

今後の事業計画や資金繰りの状況を見て、現実的な額で融資を申込みましょう。

契約

審査が完了すると、電話やメールなどで結果が通知され、契約手続きへと進みます。

契約に際しては、融資内容や返済条件について詳細な説明が行われます。

審査に通過しても、ファンドワンでは無理に契約を迫ることはありません。

不明点があればスタッフに確認し、契約内容をしっかり理解したうえで契約を結ぶようにしましょう。

契約後のキャンセルは原則としてできないため、条件などは契約前に十分な確認しておきましょう。

融資

契約が完了すると、指定の銀行口座に融資金が振り込まれます。

午前中に申し込んだ場合や審査がスムーズに進んだ場合、最短即日での振込が可能です。

資金使途には制限はなく、運転資金や設備投資、税金の支払いなど、事業のために自由に使うことができます。

また、短期での繰り上げ返済も可能ですので、事業が好調で利益が出そうなら早めの返済を心がけましょう。

返済期間を過ぎてしまった場合は、再審査の結果次第で返済期間の延長が認められる場合もあります。

返済が厳しくなっても、そのままにせず、早めの相談をするのが良いでしょう。

ファンドワンの無担保ビジネスローン

ファンドワンの無担保ビジネスローンの基本概要や、特徴についても、詳しく見ていきましょう。

大手ノンバンクなどと比較し、赤字決算や税金滞納がある場合でも融資が受けられるという特徴があります。

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 30万円〜500万円 |

| 金利(実質年率) | 年10.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人・個人事業主 |

| 用途 | 自由 |

| 担保 | 不要 |

| 保証人 | 不要 |

ファンドワンの無担保ビジネスローン基本概要や特徴

ファンドワンの無担保ビジネスローンは、担保や保証人なしで融資を受けられることが最大の特徴です。

一般的な金融機関の融資とは異なり、過去の実績と併せて将来性も考慮してくれる点は、ファンドワンならではのメリットといえるでしょう。

初めてビジネスローンを利用する方にも、専門スタッフが丁寧に対応するため、安心して相談できる点も魅力です。

| 返済方式 | 一括返済(1ヶ月〜12ヶ月) 元金均等返済(2ヶ月〜420ヶ月) 元利均等返済(2ヶ月〜420ヶ月) |

|---|---|

| 必要書類 | 登記簿謄本 決算書2期分(確定申告書) 印鑑証明書 身分証明書(免許証/保険証など) 納税証明書 その他必要書類 |

| 遅延損害金 | 年20.00% |

- オンライン完結なので全国の法人が利用可能!

- 午前中に申し込めば即日対応してもらえる!

- 無担保ビジネスローンは最大500万円まで借入可能!

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 髙山 憲彦 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル601号室 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

ファンドワンの不動産担保ローン

ファンドワンの不動産担保ローンは、不動産を担保にすることで低金利での融資が受けられ、最大1億円までの資金調達も可能です。

審査も柔軟なため、銀行の不動産担保ローンで借りられなかった事業者でも融資が受けられるかもしれません。

ファンドワンの不動産担保ローンの基本概要や特徴、活用事例について詳しく見ていきましょう。

| 商品名 | 不動産担保融資 |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 300万円~1億円 |

| 融資利率 | 年2.5%〜15.0% |

| 実質年率 | 年15.0%以下 |

| 融資までの期間 | 数日〜1週間程度 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | ー |

| 保証人 | 不要 |

| 公式申込ページ | こちら |

ファンドワンの不動産担保ローン基本概要や特徴

| 返済方式 | 一括返済(1ヶ月〜12ヶ月) 元金均等返済(2ヶ月〜420ヶ月) 元利均等返済(2ヶ月〜420ヶ月) |

|---|---|

| 必要書類 | 不動産登記簿謄本・公図 決算書2期分(確定申告書) 印鑑証明書 身分証明書(免許証・保険証など) 納税証明書 その他必要資料 |

| 遅延損害金 | 年20.00% |

ファンドワンの不動産担保ローンは、不動産を担保に提供することで、大口融資を比較的低金利で利用できる点が特徴です。

銀行融資を断られた企業でも、ファンドワンなら独自の審査基準で借りられる可能性があります。

赤字決算や税金滞納がある企業でも、担保となる不動産の価値によっては借りられるかもしれません。

なおファンドワンの事例では、消費税の滞納により銀行融資を受けられなかった建設業者が、不動産を担保に3,000万円の融資を受け、運転資金と税金納付に充てることができたという事例もあります。

ファンドワンが扱うその他の事業性融資

ファンドワンでは、無担保ビジネスローンや不動産担保ローンに加えて、事業資金の調達を支援するさまざまな融資商品を提供しています。

売掛債権を担保に資金調達ができる「売掛債権担保融資」は、建設事業者など支払いサイトが長い事業者の資金調達に最適です。

ファンドワンの各種事業者ローンについても、詳しく見ていきましょう。

ファンドワンの「売掛債権担保融資」基本概要や特徴

| 融資の対象 | 法人または個人事業主 |

|---|---|

| 融資可能額 | 30万円〜5,000万円 |

| 利率(実質年率) | 5.00%〜18.00% |

| 保証人・担保 | 売掛債権(保証人不要) |

| 返済方式 | 一括返済(1ヶ月〜12ヶ月) 元金均等返済(2ヶ月〜420ヶ月) 元利均等返済(2ヶ月〜420ヶ月) |

| 必要書類 | 登記簿謄本・決算書2期分(確定申告書) 印鑑証明書 身分証明書(免許証・保険証など) 納税証明書 売掛金発生に伴う注文書/請負書/納品書/請求書/売掛先からの支払通知書など 銀行通帳 その他必要書類 |

| 遅延損害金 | 年20.00% |

売掛債権担保融資を上手に活用すれば、売掛先からの入金を待たずに資金調達が可能です。

売掛債権を担保にすれば、信用力に依存せずに融資を受けることができます。

支払いサイトが長く、資金繰りが厳しい業種(建設業・運送業・製造業)などに適している商品といえるでしょう。

この融資の大きな特徴は、売掛先への通知なしで利用できる点です。

ファンドワンの売掛債権担保融資では、事業者の信用を考慮し、原則として売掛先に通知されることはありません。

取引先に売掛債権担保融資が知られてしまうと、今後の商取引に影響が出ることもあるでしょう。

その点、内密に融資が受けられ、かつ最短即日での融資が可能な点は嬉しいポイントです。

ファンドワンの「車担保融資」基本概要や特徴

| 融資の対象 | 法人または個人事業主 |

|---|---|

| 融資可能額 | 500万円迄(それ以上の金額も応相談) |

| 利率(実質年率) | 5.00%~18.0%以下 |

| 保証人・担保 | 車 |

| 返済方式 | 一括返済(1ヶ月〜12ヶ月) 元金均等返済(2ヶ月〜420ヶ月) 元利均等返済(2ヶ月〜420ヶ月) |

| 必要書類 | 自動車売買契約書 車検証 印鑑証明証 身分証明書(免許証・保険証など) |

| 遅延損害金 | 年20.00% |

ファンドワンの車担保融資は、事業用または個人所有の車両を担保にして資金を調達する方法です。

比較的短期間でまとまった資金が必要な法人や個人事業主に向いている商品で、事業資金の確保や運転資金などに利用できます。

事業運営に車が必要な場合は、車を保有したまま利用できるプランも用意されています。

審査は柔軟でスピーディーなため、銀行融資の審査に時間がかかる場合や、不動産担保を用意できない場合は検討しても良いでしょう。

ファンドワンの「介護・診療・調剤報酬債権担保融資」基本概要や特徴

| 融資の対象 | 各種医療機関 調剤薬局 介護事業者 |

| 融資可能額 | 100万円~1億円(報酬債権額の3カ月~4カ月分まで可能) |

| 利率(実質年率) | 5.00%~15.0%以下 |

| 保証人・担保 | 診療報酬債権 介護報酬債権 調剤報酬債権 |

| 返済方式 | 一括返済(1ヶ月〜12ヶ月) 元金均等返済(2ヶ月〜420ヶ月) 元利均等返済(2ヶ月〜420ヶ月) |

| 必要書類 | 登記簿謄本・決算書2期分(確定申告書) 許可書/指定通知書 印鑑証明書 身分証明書(免許証・保険証など) 納税証明書 各報酬額支払決定通知書(3ヶ月分) その他必要資料 |

| 遅延損害金 | 年20.00% |

ファンドワンの介護・診療・調剤報酬債権担保融資は、診療報酬・介護報酬・調剤報酬を担保に、資金を調達できる商品です。

医療機関や介護施設・調剤薬局などは、診療報酬の支払いサイトが長いため、資金繰りに苦しむことがあります。

この融資を活用すれば、報酬の入金を待たずに資金を確保でき、事業運営の安定化も図れるでしょう。

融資金は、給与支払いや設備導入資金など、多様な用途に使えます。

また、融資可能額は100万円から最大1億円と幅広く、報酬債権額の3ヵ月~4カ月分までの融資を受けることができます。

ファンドワンの専門スタッフが各事業者の事情を丁寧にヒアリングし、最適な融資プランを提案してくれるため、資金繰りに不安を抱える医療・介護事業者でも安心して利用できるでしょう。

ノンバンクのファンドワンを利用するメリット

ファンドワン株式会社は、事業者向けのビジネスローンに特化した貸金業者です。

迅速な審査と柔軟な融資プランがあり、最短即日融資が可能な点は事業者にとっても大きなメリットといえます。

銀行と比較すると審査基準が甘い

ファンドワンの最も大きなメリットは、「直近の決算内容だけにとらわれない柔軟な審査基準を採用している点」です。

銀行のプロパー融資では、3期以上の決算状況が審査されることが多く、赤字決算や税金の滞納があると、基本的に融資が下りることはありません。

一方で、ファンドワンでは将来の可能性を考慮した審査が行われるため、「銀行で借りられなかった」という事業者でも、融資が受けられる可能性があります。

【保存版】審査が甘いビジネスローンはある?赤字・個人事業主でも審査に通る?

スピーディーな融資

「スピーディーな融資が可能」という点も、ファンドワンのメリットの一つです。

銀行融資では、本店決済が必要なケースが多く、申込から融資まで1ヵ月以上かかることがあります。

その点、ファンドワンでは最短40分のスピード審査が行われるため、急ぎの資金調達も可能です。

午前中に申込めば最短即日の融資も可能なので、支払や税金納付などで急な資金が必要になっても安心でしょう。

【最新】即日融資のビジネスローン!ノンバンクなら最短で当日中に事業資金を調達できる

多様なローンと利用者に最適なプランを提供してくれる

ファンドワンは、事業者の多様な資金ニーズに対応するために、多様なローンを提供しています。

- 無担保事業者ローン(30万円〜500万円)

- 不動産担保ローン(300万円〜1億円)

- 売掛債権担保融資(30万円〜5,000万円)

- 車担保融資(最大500万円)

- 介護・診療・調剤報酬債権担保融資(100万円〜1億円)

さらに、どのローンが適しているかわからない場合でも、経験豊富なスタッフが最適な融資を提案してくれるため、安心して利用できるでしょう。

エリアを問わず全国から利用可能

ファンドワンのサービスは、全国どこからでも利用可能です。

銀行融資の場合、地域によっては来店が必要なケースが多く、地方の事業者にとっては不便なことがあります。

しかし、ファンドワンは原則来店不要で、オンラインや電話での申込みも可能です。

地方の事業者や、忙しくて店舗に行く時間が取れない事業者でも、手軽に資金調達ができる点は大きなメリットといえるでしょう。

税金の支払にも利用可能

ファンドワンの融資は、基本的に資金用途に制限がありません。

そのため、事業資金だけでなく、消費税や法人税などの税金支払いにも利用可能です。

税金の滞納によって銀行からの追加融資が受けられないケースでは、ファンドワンの不動産担保ローンが活用できるでしょう。

売掛先に知られず利用できる

売掛債権担保融資では、通常「売掛先への通知」が行われるケースが多いですが、ファンドワンの場合は原則売掛先への通知は行われません。

売掛先に通知されてしまうと、「経営が危ないのではないか?」と、業界内で悪い噂が立ってしまうことがあります。

ファンドワンの売掛債権担保融資なら、取引先に知られることなく資金調達できるため安心です。

建設業や運送業など、支払いサイトと回収サイトに差が生じやすい業種の企業にとっては、大きなメリットといえるでしょう。

ノンバンクのファンドワンを利用する際の注意点

ファンドワンには、審査が早いなどのメリットだけではなく、「金利が高い」「担保を失うリスクがある」などいくつかの注意点もあります。

高金利のためキャッシュフローを圧迫する

ノンバンクのビジネスローンは、銀行融資と比較して金利が高めに設定されているケースがほとんどです。

ファンドワンの実質年率も、2.5%~18.00%の範囲で設定されており、銀行事業融資の金利1%~15%と比較すると、2倍程度の金利手数料がかかるケースがあります。

金利が上がり総返済額が増えると、キャッシュフローを圧迫し、将来的に返済不能に陥るリスクも高まります。

ファンドワンを利用する際は、金利や手数料の説明をしっかり聞いて、無理のない範囲で借りるよう心がけましょう。

【金利比較】低金利のビジネスローンで審査が緩いものは?個人事業主も低金利で事業資金を借入できる!

返済計画が甘いと経営に行き詰まる

事業の収益状況を十分に考慮し、無理のない返済計画を立てることも重要です。

ファンドワンには、一括返済、元金均等返済、元利均等返済といった複数の返済方式が用意されています。

それぞれの返済方式の特徴を理解し、自身の経営状況に合った返済プランを選びましょう。

利益が増えたときは繰上げ返済も可能なため、状況に応じて早期返済を検討することも大事なポイントです。

契約前に条件を確認しておくことも重要

金利や返済期間、返済方法、遅延損害金など、契約条件もしっかり確認しておきましょう。

一度契約してしまうと、基本的に白紙撤回はできません。

契約後に「思った以上に金利手数料が高かった」などと後悔することのないよう、細かな説明もメモを取るなどして、確認しておきましょう。

借り過ぎに注意する

必要以上の借入も避けなければいけません。毎月の資金繰り表を作成して、取引先からの入金が遅れても6ヵ月程度は問題なく返済できる額を借りましょう。

ファンドワンでも、審査の結果によっては「希望額を減額した融資金額を提示する場合がある」と明記されています。

適切な資金計画を立て、返済可能な範囲での借り入れを心がけましょう。

【テンプレート付き】資金繰り表の作り方をプロが解説!融資時に見られるポイントとキャッシュフローの見直し方

担保を失うリスクがある

不動産担保ローンや車担保ローンなどで返済に行き詰まった場合は、担保を失うリスクがある点に注意が必要です。

契約時に定められた返済条件を満たせない場合、金融機関は担保を処分し、融資の回収を図ります。

ファンドワンのようなノンバンクは、地域の不動産ネットワークに強いパイプを持っており、返済できないことがわかると、早めの競売に踏み切ることがあります。

大事な担保を失わないためにも、担保を提供する際は返済計画を慎重に立て、事業の収益見通しや資金繰りを十分に考慮することが重要です。

ファンドワンの利用がおすすめな方

ファンドワンは、銀行融資が難しい方や急ぎで資金を調達したい事業主にとっては、頼りになるノンバンクです。

来店不要で全国から申し込みができるため、忙しい方や遠方に住んでいる方でも利用しやすいでしょう。

どのような方にファンドワンがおすすめなのか、いくつかのポイントについて見ていきます。

銀行融資が受けられない方

ファンドワンは経営状況だけでなく、将来性を考慮した柔軟な審査を行っているため、銀行融資が受けられない事業者におすすめです。

銀行融資を受けるには、決算状況や信用情報など厳格な審査をクリアする必要があります。

特に、銀行のプロパー融資を受ける際は、厳しい審査を通過しなければいけません。

その点、ファンドワンの審査は柔軟なため、売上が芳しくなくても融資が受けられる場合があります、

例えば、消費税の滞納により銀行から追加融資を受けられなかった建設業者が、ファンドワンの不動産担保融資を利用して経営を継続できた例もあります。

資金繰りに課題を抱えているなら、銀行融資よりも先にファンドワンを検討したほうがいいかもしれません。

【元銀行員が解説】銀行融資の審査は厳しい?審査基準や通過率を上げるためのコツを法人融資のプロが解説

急ぎの資金調達を必要としている方

急な支払いが発生した場合や、事業拡大のチャンスを逃したくない場合、迅速な資金調達が必要になる時があります。

その点、ファンドワンは午前中に申込めば、最短即日融資も可能です。

ファンドワンは「お待たせしないサービス」を心がけており、スムーズな手続きを重視しているノンバンクです。

仕入れ資金や人件費の支払いが差し迫っている場合は、非常に頼りになる存在といえるでしょう。

「事業の機会損失を防ぎたい」「迅速に資金調達をしたい」と思うなら、ぜひファンドワンを検討してみてください。

無担保融資を希望する方

ファンドワンの事業者ローンは、原則として無担保・無保証で利用でき、30万円から500万円までの融資が可能です。

そのため、保証人を用意できない個人事業主や、担保となる資産を持たない方でも利用しやすいでしょう

また、審査基準が銀行よりも柔軟なため、比較的借りやすい特徴もあります。

【最新】無担保のビジネスローンはどれがおすすめ?法人向け無担保融資の注意点も解説

売掛債権を有効活用したい方

売掛金の入金を待たずに資金を調達したいなら、ファンドワンの売掛債権担保融資がおすすめです。

業務委託契約で働くエンジニアやデザイナー、建設業や物流業など、支払いサイトと回収サイトのズレが発生しやすい業種の方は、ぜひ検討してみましょう。

ファンドワンの売掛債権担保融資は、売掛先への通知が原則不要であるため、取引先に知られることもありません。

取引先との信頼関係を損なわず、リスクの少ない資金調達を望むなら、ファンドワンの売掛債権担保融資がおすすめです。

資金使途に制限を受けたくない方

ファンドワンで受けた融資は、資金使途に制限がなく、運転資金や仕入資金、設備投資など、幅広い用途に活用できます。

銀行融資では、用途が限定されるケースもありますが、ファンドワンでは事業のニーズに応じて自由に資金を活用できる点が特徴です。

例えば、一時的な資金不足の解消や、税金の支払などに充てることもできるでしょう。融資金を自由に使いたい事業者にも、ファンドワンはおすすめです。

対面での契約が難しい方

ファンドワンは、原則として来店不要で利用でき、公式サイトやチャットボットを通じた申込みが可能です。

全国どこからでも利用できるため、遠方に住んでいる方や忙しい個人事業主でも、手軽に利用できるでしょう。

また、FAXでの書類提出にも対応しており、パソコン操作が苦手な方にも利用しやすい仕組みが整えられています。

ファンドワンの利用が向いていない方

ファンドワンは、柔軟な審査があるなどメリットが大きいノンバンクですが、すべての事業者に適しているわけではありません。

低金利での融資を希望する方や、銀行融資を問題なく利用できる事業者にとっては不向きです。

低金利で融資を受けたい方

ファンドワンの実質年率は2.5%~18.0%に設定されており、銀行のビジネスローンと比較すると、金利は高めです。

信用力の高い事業者であれば、銀行や公庫融資で低金利での融資が受けられるため、ファンドワンは利用しないほうがいいでしょう。

さらに、ファンドワンの事業者ローンは、比較的短い期間で返済しなければいけません。

中長期的な資金調達を検討しているなら、ファンドワンより銀行や公的融資がおすすめです。

経営が安定しており銀行融資が受けられる方

すでに経営状況が安定しており、問題なく銀行融資が受けられるなら、ファンドワンは利用しないほうがいいでしょう。

銀行融資は審査が厳しいものの、信用力の高い事業者であれば、低金利で資金調達ができます。

無理にファンドワンを利用する必要はないでしょう。

担保融資に抵抗感がある方

「絶対に担保を出したくない」と考えている事業者にも不向きです。

ファンドワンで高額融資を希望する場合は、担保提供を求められるケースがあります。

担保を一切提供せずに大きな資金を調達したい場合は、他の選択肢を検討するのが良いでしょう。

事業計画書や返済計画書などが立てられない方

具体的な事業計画や返済計画を立てることができない場合、ファンドワンを利用するのは危険でしょう。

ファンドワンでは、単なる現状の経営状況だけでなく、将来的な可能性を考慮した審査を行っています。

簡単な将来見込みで融資が受けられるイメージですが、現実はそう簡単ではありません。

事業の将来性が不透明な状態で安易に融資を受けると、返済負担が重くなり、経営悪化を招く場合があります。

事業計画をしっかり立てられず、資金の使途や返済の見通しが立たない方は、ファンドワン以外の資金調達方法を考えましょう。

【テンプレートつき】返済計画書の作り方をプロが解説!事業資金の融資を成功させるために必要なポイントとは?

直近で債務整理など金融事故を起こしている方たい方

ファンドワンはJICCやCICといった信用情報機関に加盟しているため、過去の金融事故(延滞、債務整理、自己破産など)の情報はすべて把握しています。

そのため、直近で債務整理を行った方や、金融事故歴がある方は、利用を控えたほうがいいでしょう。

金融事故歴は、一部の情報を除き、解消してからでも5年間は残ります。

自分の信用情報に不安があるなら、一度本人開示サービスを利用して自身の信用情報を確認しておきましょう。

ファンドワンはヤミ金ではなく認可を受けた貸金業者

ファンドワン株式会社は、東京都知事の認可を受けた正規の貸金業者であり、日本貸金業協会にも加盟しています。

ヤミ金のような違法な貸付はしておらず、安心して利用できるのが特徴です。

決算内容だけではなく、将来の成長見込みも考えた審査をしてくれるため、銀行融資を断られたなら一度ファンドワンの利用を検討してみましょう。