売掛金を活用して事業資金をスピーディーに調達したいなら、ファクタリングがおすすめです。

ファクタリングは借入ではないため、信用調査も不要で取引先に信用さえあれば手軽に現金を調達できます。

今回は、ファクタリングの基礎知識とおすすめの優良ファクタリング会社、そして利用時に注意すべき点を詳しく解説します。

| ビートレーディング | QuQuMo | |

|---|---|---|

|  | |

| 入金 | 最短2時間 | 最速2時間 |

| 手数料 | 2社間:約4%~12% 3社間:約2%~9% | 1%〜 |

| 買取額 | 下限:なし 上限:なし (1万円〜7億円の実績) | 下限:なし 上限:なし |

| オンライン | 可能 | 可能 |

| 申込方法 | ビートレーディング 公式サイト | QuQuMo 公式サイト |

ファクタリングのおすすめ優良業者ランキング

当サイトおすすめの優良ファクタリング会社を厳選してご紹介いたします。

それぞれのファクタリング会社に特徴があるため、自分にはどのような業者が合っているのか確かめてみましょう。

おすすめのファクタリング会社1:ビートレーディング

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜 |

| 買取額 | 下限:なし 上限:なし (1万円〜7億円の実績あり) |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・請求書(注文書) ・通帳のコピー(2ヶ月分) |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

ビートレーディングは最短2時間で入金してもらうことができ、債権買取額に下限も上限もないという大きな特徴があります。

会社の規模にあった金額を調達できるため、数万円〜数十万円などの少額を今すぐ欲しいという企業・個人事業主におすすめなファクタリング会社です。

2社間・3社間ファクタリングや個人事業主対象のファクタリングも行っているため、月間約1,000社が利用するなど、主に今すぐに資金を調達したいという法人に人気となっています。

契約はオンラインと対面のどちらも選ぶことができますが、オンラインの場合であれば即日で入金をしてくれるため、今すぐお金が欲しい経営者の方はクラウドサインで契約をしましょう。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社ビートレーディング |

| 代表者 | 鈴木 秀典 佐々木 英世 |

| 会社住所 | 東京都港区芝大門1-2-18 野依ビル3階・4階 |

| 資本金 | 7,000万円 |

| 設立年 | 2012年4月 |

| 法人番号 | 5010401112066 |

| 会社HP | https://betrading.jp/company/ |

おすすめのファクタリング会社2:QuQuMo

| 入金スピード | 最短2時間 |

|---|---|

| 手数料 | 1%〜 |

| 買取額 | 下限:なし 上限:なし |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・請求書 ・通帳 |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | × |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

QuQuMoは最速2時間での入金に対応しているファクタリングサービス。

必要情報と買取対象となる請求書をオンラインで申請し、クラウドサインで契約するだけなので、完全にオンラインで入金まで完結します。

買取金額上限なしで、少額から高額まで対応してくれる上に、債券譲渡登記の設定も不要なので履歴に残ることがありません。

しかし、他のファクタリング会社で対応していることが多い3社間ファクタリングはQuQuMoでは対応していないため注意が必要です。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社アクティブサポート |

| 代表者 | 羽田 光成 |

| 会社住所 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 資本金 | 不明 |

| 設立年 | 不明 |

| 法人番号 | 9013301041158 |

| 会社HP | https://ac-s.net/ |

おすすめのファクタリング会社3:株式会社No.1ファクタリング

| 入金スピード | 最短30分 |

|---|---|

| 手数料 | 1%〜15% |

| 買取額 | 下限:なし 上限:なし |

| 審査通過率 | 90%以上 |

| 申込時必要書類 | ・請求書 ・通帳 など |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

株式会社No.1ファクタリングは利用者の審査通過率が90%以上と高い事業者向けファクタリングです。

公式サイトから申込をすればオンラインで契約まで完了させることができ、最短30分で入金をしてくれます。

赤字の会社や税金滞納中の会社でも申込OKで、資金繰りが苦しい時に安心して利用できるファクタリング会社です。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社 No.1 |

| 代表者 | 濵野 邦彦 |

| 会社住所 | 東京都豊島区池袋4-2−11 CTビル3F |

| 資本金 | 8,000万円 |

| 設立年 | 2016年1月7日 |

| 法人番号 | 9013301038187 |

| 会社HP | https://no1service.co.jp/ |

おすすめのファクタリング会社4:アクセルファクター

| 入金スピード | 最短2時間 |

|---|---|

| 手数料 | 2社間:1%〜12% 3社間:0.5%〜10.5% |

| 買取額 | 下限:なし 上限:1億円 |

| 審査通過率 | 93.3% |

| 申込時必要書類 | ・請求書 ・通帳 ・身分証 |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

原則即日入金を方針として掲げるアクセルファクター。

501万円以上のファクタリングは手数料が2%〜と、他のファクタリングサービスと比較しても割安と言えるでしょう。

支払いサイクルが長い場合や工事未完などで請求書が発行できない場合でも、アクセルファクターなら買い取ってくれる可能性も高いため、まずは一度相談してみましょう。

原則としては債権譲渡登記が必要ですが、状況によっては債権譲渡登記なしで買取対応をしてくれることもあるため、債権譲渡登記なしを希望の場合はその旨を伝えましょう。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 代表者 | 本成 善大 |

| 会社住所 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 資本金 | 2億8,829万円 (グループ総資本金) |

| 設立年 | 平成30年10月 |

| 法人番号 | 9011101084526 |

| 会社HP | https://accelfacter.co.jp/company/ |

おすすめのファクタリング会社5:アクティブサポート

| 入金スピード | 最短当日 |

|---|---|

| 手数料 | 2.0%〜14.8% |

| 買取額 | 下限:なし 上限:300万円 |

| 審査通過率 | 90%以上 |

| 申込時必要書類 | ・請求書 ・通帳コピー |

| オンライン完結 | 不可 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

少額買取の専門で請求書一枚で簡単に資金調達が可能なアクティブサポート。

申し込みから最短30分で見積もりをしてもらうことが可能で、現金化も最短即日で完了します。

出張費用や事務手数料が無料で、取引自体にかかる手数料が2%からと低い点も特徴です。

また、ファクタリングの資金調達サービス以外で経営コンサルティング業務や取引マッチング業務にも対応してくれるので、不安な要素が多い企業や個人事業主の方にお勧めです。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社アクティブサポート |

| 代表者 | 羽田 光成 |

| 会社住所 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 資本金 | 不明 |

| 設立年 | 不明 |

| 法人番号 | 9013301041158 |

| 会社HP | https://ac-s.net/ |

おすすめのファクタリング会社6:えんナビ

| 入金スピード | 最短1日 |

|---|---|

| 手数料 | 5.0%〜 |

| 買取額 | 下限:50万円 上限:5,000万円 |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・商業登記謄本 ・印鑑証明書 ・決算書の写し ・売掛先との契約書 など |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

24時間365日スタッフが対応可能で最短1日で資金調達が可能なえんナビ。

手数料が業界でも最低水準なことから、リピート率の高さやお客様満足度の高さにも繋がっています。

また、ノンリコース契約と呼ばれる償還請求権がない方式を採用しているため、万が一の場合も安心です。

クラウドを利用したオンライン完結での契約も可能です。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社インターテック |

| 代表者 | 伊藤 公治 |

| 会社住所 | 東京都中央区日本橋本町4-3-4 東海日本橋ビル3階 |

| 資本金 | 非公開 |

| 設立年 | 平成29年 |

| 法人番号 | 9010501041005 |

| 会社HP | https://intertech-inc.jp/ |

おすすめのファクタリング会社7:事業資金エージェント

| 入金スピード | 最短2時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 買取額 | 下限:10万円 上限:2億円 |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・請求書 ・通帳コピー ・本人確認資料 |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

契約締結まで最短2時間という超スピーディーな資金調達が可能な事業資金エージェント。

審査の通過率は90%以上で最低手数料も1.5%と利用のハードルが低いうえに、オンラインで完結するので利便性も高いです。

また、新規の事業主でも申し込み対象となっているので、他のファクタリング業者で審査落ちしていても申し込む価値があります。

| 会社情報 | |

|---|---|

| 運営会社 | ANNEX株式会社 |

| 代表者 | 中塚 高広 |

| 会社住所 | 東京都港区新橋4-9-1 新橋プラザビル5F |

| 資本金 | 非公開 |

| 設立年 | 令和2年 |

| 法人番号 | 2010401152791 |

| 会社HP | https://js-agent.net/company.html |

おすすめのファクタリング会社8:JTC

| 入金スピード | 最短1日 |

|---|---|

| 手数料 | 1.2%〜 |

| 買取額 | 下限:100万円 上限:なし |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・請求書 ・入金予定表 など |

| オンライン完結 | 可能 ※新規利用時は原則対面 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

JTCは名古屋、東京、大阪に事務所をもつファクタリング会社で、対面だけではなくオンラインでの契約も受け付けています。

製造業界や建設業界などの特に1,000万円を超えるような大型の売掛金に強みを持っています。

個人事業主も売掛先の承諾があれば利用できますが、契約金額は最低100万円からなので、売上規模の小さい個人事業主には不向きかもしれません。

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社JTC |

| 代表者 | 奥村 淳司 |

| 会社住所 | 愛知県名古屋市中区錦2-17-28 CK15伏見ビル 5F |

| 資本金 | 8,000万円 |

| 設立年 | 2013年6月 |

| 法人番号 | 4180001110314 |

| 会社HP | https://j-t-c.info/ |

おすすめのファクタリング会社9:日本中小企業金融サポート機構

| 入金スピード | 最短3時間 |

|---|---|

| 手数料 | 1.5%〜 |

| 買取額 | 下限:なし 上限:なし (3万円〜2億円の実績あり) |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・通帳のコピー3ヶ月分 ・請求書など |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

日本中小企業金融サポート機構はファクタリングではとても珍しい非営利団体のサービスです。

審査の通過率が比較的高く、手数料も安めに設定されています。

ファクタリングだけではなくコンサルティングも受けることができるので、悩んでいる経営者にはおすすめです。

| 会社情報 | |

|---|---|

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 代表者 | 谷口 亮 |

| 会社住所 | 東京都港区芝大門1-2-18 野依ビル2階 |

| 資本金 | 非公開 |

| 設立年 | 非公開 |

| 法人番号 | 6011705001466 |

| 会社HP | https://chushokigyo-support.or.jp/ |

おすすめのファクタリング会社10:PAYTODAY

| 入金スピード | 最短30分 |

|---|---|

| 手数料 | 1%〜9.5% |

| 買取額 | 下限:10万円 上限:なし |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・身分証明書 ・入出金明細 ・請求書 ・決算書(確定申告書) |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | × |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

PayTodayは、最短30分での即日入金が魅力のファクタリング会社です。

AI審査を導入していることに加え、オンラインのみで手続きを完了させるため面談不要なことなどが、非常にスピーディーな入金を可能にしています。

申込金額の下限は10万円で上限は設けられていないので、どのような金額の売掛金でもファクタリングを申し込むことが可能です。

かかる費用は手数料のみ(1%~9.5%)で、追加費用のことなどを気にする必要はありません。

法人だけでなく個人事業主やフリーランスでも利用できるので、幅広い方が利用を検討できるファクタリング会社といえるでしょう。

| 会社情報 | |

|---|---|

| 運営会社 | Dual Life Partners株式会社 |

| 代表者 | 矢野 名都子 |

| 会社住所 | 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 資本金 | 非公開 |

| 設立年 | 平成28年4月 |

| 法人番号 | 4010401124582 |

| 会社HP | https://paytoday.jp/company |

おすすめのファクタリング会社11:ソレイユ

| 入金スピード | 最短即日 |

|---|---|

| 手数料 | 1.0%〜15.0% |

| 買取額 | 下限:なし 上限:1億円 |

| 審査通過率 | 90%以上 |

| 申込時必要書類 | ・決算書 ・身分証明書 ・請求書など |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 個人事業主 |

| 申込フォーム | 公式サイト |

| 会社情報 | |

|---|---|

| 運営会社 | 株式会社ソレイユ |

| 代表者 | 梅木 英孝 |

| 会社住所 | 東京都豊島区東池袋3‐11‐9 三島ビル2階 |

| 資本金 | 5,000,000円 |

| 設立年 | 2022年01月21日 |

| 法人番号 | 2040001121954 |

| 会社HP | https://soreiyu.co.jp/ |

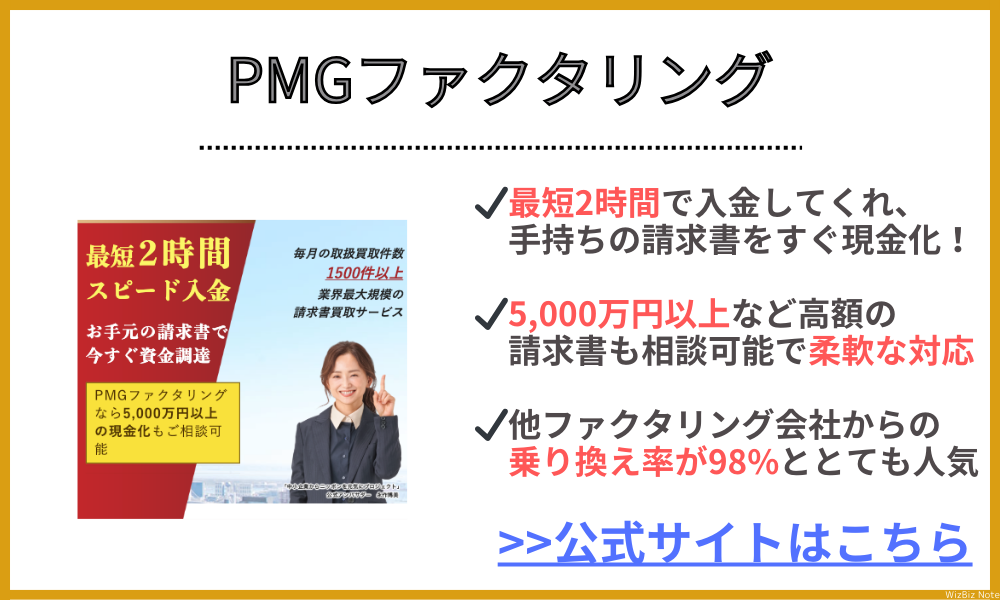

おすすめのファクタリング会社12:PMGファクタリング

| 入金スピード | 最短2時間 |

|---|---|

| 手数料 | 2%〜 |

| 買取額 | 下限:なし 上限:なし (少額〜数億円程度) |

| 審査通過率 | 非公開 |

| 申込時必要書類 | ・請求書 ・直近の決算書2期分 ・通帳のコピー ・本人確認書類 |

| オンライン完結 | 可能 |

| 2社間ファクタリング | ⚪︎ |

| 3社間ファクタリング | ⚪︎ |

| 申込対象 | 法人 (個人事業主は案件による) |

| 申込フォーム | 公式サイト |

| 会社情報 | |

|---|---|

| 運営会社 | ピーエムジー株式会社 |

| 代表者 | 佐藤 貢 |

| 会社住所 | 東京都新宿区西新宿2-4-1 新宿NSビル25階 |

| 資本金 | 1億円 |

| 設立年 | 平成27年6月 |

| 法人番号 | 2011001106080 |

| 会社HP | https://p-m-g.tokyo/company-info/company |

ファクタリングの種類と仕組み

ファクタリングにはいくつかの種類があり、それぞれ方式も異なります。

- 買取ファクタリング:売掛金を買い取ってくれる方式

- 保証ファクタリング:売掛金を保証してくれる方式

- 医療ファクタリング:診療報酬を買い取ってくれる方式 ※医療機関が利用

- 国際ファクタリング:海外の取引先への売掛金を買い取ってくれる方式

- 給与ファクタリング:給与を買い取ってくれる方式

ファクタリングそのものは違法ではなく、「中小企業金融の多様化と円滑化に向けた具体的スキーム」という中小企業庁の資料にも2001年から「中小企業の資金調達方法」として紹介されています。

短期で安心安全な資金調達をしたいなら、利用目的や資金調達までのスピードなどをよく考え、自社の事情にマッチしたファクタリングを選びましょう。

買取ファクタリング

買取ファクタリングはもっとも代表的なファクタリングの仕組みで、ファクタリング会社が売掛金を買い取り、本来の売掛金入金予定日より前に代わりに現金を振り込んでくれるのが特徴です。

- メリット:

スピーディーに資金調達ができる。 - デメリット:

手数料がかかる。

例えば100万円の売掛があり入金が1ヵ月先でも、買取ファクタリングを利用すれば申し込みから数日以内に、売掛先総額から手数料を差し引いて現金を振り込んでくれます。

請求から入金までのサイトが長い場合や、今すぐ事業資金を用意しなければいけないときに頼りになる資金調達方法です。

保証ファクタリング

保証ファクタリングとは、売掛金の支払いを保証してくれるサービスのことです。

買取ファクタリングのように、売掛金を買い取って振り込んでもらえるわけではなく、売掛金の未回収がないように保証してくれるサービスとなります。

信用不安のある取引先に売掛金がある場合、保証してもらうことで「取引先の倒産で1円も回収できなかった」などのトラブルを回避できます。

- メリット:

売掛金の未回収リスクを減らせる。 - デメリット:

資金調達まで時間がかかる。

売掛金が回収できた場合は保証手数料が無駄になる。

保証ファクタリングは、取引先に下記のような懸念がある場合におすすめです。

- 取引先が倒産や夜逃げなどをするリスクがある場合

- 取引先が破産手続や特別清算、民事再生手続開始の申立などを行うリスクがある場合

- 取引先が手形の不渡りを発生させたり、手形交換所の取引停止処分を受けたりするリスクがある場合

医療ファクタリング

医療ファクタリングとは、診療報酬をファクタリング会社が買い取る資金調達の方法です。

医療機関や調剤薬局などが利用しますが、売掛金に該当するのが「レセプト(診療報酬の明細書)」です。

診療報酬は社会保険や国民健康保険などの保険機関を経由し審査支払機関から支払われますが、診療から入金までには3カ月程度かかるのが一般的です。

そのため、医療機器に関する費用や人件費などの支払いで資金がショートする場合に、医療法人などが利用できるファクタリングといえます。

三菱UFJファクターなどの大手企業も医療ファクタリングを提供しています。

- メリット:

早期に資金調達が可能。 - デメリット:

手数料が高いため利用し続けると経営を圧迫する。

国際ファクタリング

国際ファクタリングとは、海外企業などと国際的な取引をする際にファクタリング会社が代金支払いを保証するサービスで、基本的なイメージは保証ファクタリングに似ています。

海外企業との国際取引では、代金支払いについては不透明な部分が多く、取引先によっては売掛金が未回収になるリスクも高いです。

輸出ファクタリングは、後払い送金ベースの輸出債権の回収を当社がお引き受けし、インボイス1本毎にその代金回収と管理、

みずほファクター「国際ファクタリング(輸出ファクタリング)」

および万が一の場合の輸入者の支払い不能リスクを原則100%保証するサービスです。

輸入者1件ごとに海外の提携ファクターと連携してサービスを提供いたします。

国際ファクタリングを利用すれば売掛金の回収は確実となり、資金ショートも防げます。

ただし、買取ファクタリングや保証ファクタリングと同様、手数料が引かれる点には注意が必要です。

- メリット:

取引先が支払不能となっても売掛金は回収できる。 - デメリット:

取引相手である海外企業などの同意が必要。

先方企業に信用不安を誘発する場合もある。

給与ファクタリング

給与ファクタリングとは、給与を前もって買い取ってもらい給料日前に現金を手にできるサービスのことです。

給料を売掛債権と同じく「将来受け取る予定のお金」といった意味で買い取ってもらうことから、「給与ファクタリング」と呼ばれています。

- メリット:

給料日より前にお金が手に入る。 - デメリット:

非正規業者が法外な高利貸付をしているケースがある。

ファクタリングは融資ではないため、基本的に貸金業登録が必要ありません。

ただし、給与ファクタリングを業として行う場合は貸金業登録が必要となります。

なかには、貸金業登録を済ませていない闇金などの悪質業者がファクタリングを行っている例も報告されているため、利用時には注意が必要です。

貸金業登録を受けていないヤミ金融業者により、年利に換算すると数百~千数百%になるような法外な利息を支払わされたり、大声での恫喝や勤務先への連絡といった違法な取立ての被害を受けたりする危険性があります。

金融庁「給与の買取りをうたった違法なヤミ金融にご注意ください!」

優良のおすすめファクタリング会社を比較するポイント

はじめてファクタリングを利用する場合には「どの会社を信用すれば良いのかわからない」など、不安も多いでしょう。

ファクタリングには「2社間ファクタリングや3社間ファクタリング」など、異なる仕組みが存在します。

3社間ファクタリングを利用すると取引先に通知が届くため、「あの会社は危ないかも」などの噂が広まり、今後の取引に影響が出るリスクもあります。

ファクタリングを利用する際は、その場限りではなく中長期的なリスクも考えて慎重に会社やサービスを選びましょう。

2社間ファクタリングか3社間ファクタリングか

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」がありますが、利用時にはどちらのタイプが自社に適しているか考えてから利用しましょう。

【2社間ファクタリングと3社間ファクタリングの比較】

| 2社間 ファクタリング | 3社間 ファクタリング | |

|---|---|---|

| 利用が 向いている会社 | ・売掛先にファクタリングの利用を知られたくない ・早く資金調達したい | ・売掛先がファクタリングの理解をしてくれている ・手数料を節約したい ・即日など資金調達を急いでいない |

| 契約の関係者 | 自社 ⇔ファクタリング会社の2社 | 自社 ⇔ファクタリング会社 ⇔取引先の3社 |

| 手数料 | 20%前後 | 10%前後 |

| 入金スピード | 最短即日入金 | 申込みから 3日~1週間以内 |

| 取引先に知られる可能性 | なし | あり |

| 債権譲渡通知 | なし | あり |

| 債権譲渡登記 | なし | あり |

2社間ファクタリング

自社とファクタリング会社だけで手続きが完結するのが「2社間ファクタリング」です。

例えば自社Aが取引先B社に100万円を売上がある場合、取引先B社からの入金を待たずに、ファクタリングが手数料を引いてA社に売掛金を振り込んでくれます。

自社Aは取引先Bへの売掛金が入金されると、ファクタリング会社に売掛金額分を支払う流れです。

万一、取引先Bからの入金が滞ってもファクタリング会社に肩代わりする必要はありません。

また、取引先に送付される債権譲渡通知(※1)や、債権譲渡登記(※2)が行われないため、売掛先にファクタリングを利用していることが知られることはありません。

一方、ファクタリング業者は売掛金の未回収リスクが高いため、3社間よりも2社間の方が手数料は高くなるというデメリットがあります。

3社間ファクタリング

自社とファクタリング会社、そして取引先の3社間で契約するのが3社間ファクタリングです。

例えば自社Aが取引先Bへの売掛金がある場合、B社がファクタリングを承諾するのが前提となります。

承諾されたら、A社がファクタリング会社に売掛債権を売却し、次にファクタリング会社がA社に手数料を引いて現金を振り込みます。

最後にファクタリング会社はB社からの入金を待つという流れです。

3社間ファクタリングでは、売掛金を買い取った事実と権利を確実にするため、「債権譲渡通知」と「債権譲渡登記」を行います。

そのため、取引先に内緒でファクタリングサービスを利用することはできません。

※1 債権譲渡通知……債権を譲渡された者(この場合は売掛金を買い取ったファクタリング業者)が、譲渡されたことを取引先に通知すること。

※2 債権譲渡登記……債権を譲渡された者が譲渡されたことを保全するために行なう登記のこと。登記することで、他のファクタリング会社へ同じ売掛金を買い取らせる「二重譲渡」を防ぐことができる。

審査にどれくらい時間がかかるか

審査回答までに要する時間も、ファクタリング会社を選ぶうえでの重要なポイントです。

大手では「即日審査回答」という会社も多く、なかには審査回答まで数十分というスピードを誇っているところもあります。

ちなみに、きらぼし銀行のファクタリング「OLTA クラウドファクタリング supported by きらぼし銀行」では、AI審査システムを導入することで24時間以内の審査回答を実現しています。

ただし、銀行やファクタリング会社のほとんどは土日祝の審査を実施していません。

「即日審査回答」としている会社でも、実際には審査回答まで2~3営業日かかることもあるため、余裕を持った手続きを心がけましょう。

入金までの時間がどれくらいかかるか

ファクタリング会社を選ぶときは、入金までの時間も確認しておきましょう。

審査回答から入金までを即日行なってくれるファクタリングもあれば、入金まで1週間程度かかるファクタリングもあります。

一般的に2社間ファクタリングは取引先の審査や承諾が不要なため、入金までのスピードが早い特徴があります。

一方、3社間ファクタリングは取引先の審査などが必要なため、入金までには1週間~2週間程度かかる可能性が高いでしょう。

できるだけ早く資金を調達したいなら、手数料は高いですが2社間ファクタリングを利用するのがおすすめです。

買取金額の下限金額、上限金額はそれぞれいくらか

ファクタリング会社によって買取金額の下限金額・上限金額はそれぞれ異なるため、希望の額を対応してくれるのか事前に確認しておく必要があります。

下限に満たない金額では買い取りしてもらえない可能性が高く、一方で上限を超えると取引できない可能性もあります。

大手なら公式ページに買取可能額を明記していることも多いため、ファクタリングを利用する前には条件にマッチしているか前もって確認しておきましょう。

手数料が法外ではないか

ファクタリングの手数料が適正かどうかも重要なポイントです。

悪質な業者を利用してしまうと、法外な手数料を引かれて入金されるケースもあります。

ちなみに、ファクタリングの手数料については、上限を規制する法律がありません。

利用者が支払うのは利息ではなく「手数料」だからです。

ビジネスローンなどは、利息制限法や出資法などで利息の上限が定められ、上限を超えた利息は違法です。

しかしファクタリングは融資ではないため、当事者同士が合意すれば高い手数料でも認められる場合があります。

ファクタリング手数料は各社それぞれですが、大手の手数料は2社間で20%前後、3社間なら10%程度です。

利用を検討する際は、手数料が平均以内になっているか事前に確認しておきましょう。

また、ファクタリングでは買取手数料のほかに、債権譲渡登記費用(平均10万円前後)や振込手数料なども必要です。

諸費用が手数料に含まれるところと、諸費用が手数料とは別払になっている場合などがあるため「手数料の総支払額がいくらか?」という点も注意してチェックしましょう。

オンライン完結で入金までしてくれるか

入金までオンラインで完結できるか、というのもファクタリング会社を選ぶ重要ポイントです。

優良ファクタリング会社なら、入金までほぼオンラインで完結します。

一部の業者では郵送手続きが必要なケースもあります。

スムーズに資金を調達したいなら、手続きすべてをオンラインで済ませられるかどうか確認しておきましょう。

審査や契約に必要な書類、保証人や担保の要不要がどうなっているか

審査に必要な書類の数、そして保証人や担保の要不要についても、ファクタリング会社を比較する大切なポイントです。

なお、大手のファクタリング会社では、審査から入金までがシステム化されており、必要書類は申込時にオンラインで提出すれば終わりです。

電子契約も多く、印鑑証明が不要で印紙も節約できるメリットもあります。

保証人や担保については、ほとんどのファクタリング会社で不要となっています。

なぜなら、ファクタリングは融資ではなく、取引先の信用度を重視して売掛金の買取をしているからです。

ファクタリングでは「利用者が返済する」という行為はないため、返済不能リスクを保証する保証人や担保を用意する必要はありません。

ちなみに、法人利用で代表者がファクタリングの保証人になるケースもありますが、これは法人手続きをするうえで「人との契約」が必要になるためです。

売掛金が入金されなかった場合の保証をするわけではありません。

償還請求権が不要かどうか

償還請求権が不要な「ノンリコース」かどうかもチェックしておきましょう。

償還請求権(リコースRecourse)とは、売掛金が回収不能となった場合、ファクタリング利用者に債権を請求することを意味します。

償還請求権がある契約(リコース契約)では、ファクタリングが完了し資金調達できてもそれで終わりではありません。

万が一、買い取ってもらった売掛金が回収不能になった場合は、ファクタリングで手にした資金(買取代金と手数料)を返金しなければならなくなります。

ちなみに、大手ファクタリング会社のほとんどがノンリコース契約です。

債権譲渡登記が不要かどうか

債権譲渡登記が必要だと、現金化まで時間がかかってしまいます。

債権譲渡登記は不動産登記と同じく、手続きに時間と費用がかかるからです。

また、債権譲渡登記は東京法務局に書類を提出しないと手続きができません。

債権譲渡登記を取り扱う登記所(債権譲渡登記所)として,東京法務局が指定され,全国の債権譲渡登記に関する事務を取り扱っています。

債権譲渡登記所: 東京法務局民事行政部債権登録課

法務省「第1 債権譲渡登記制度とは?」

〒165-8780 東京都中野区野方1-34-1

TEL. 03-5318-7639

FAX. 03-3389-3771

そのため、関西や九州でファクタリングした場合などは、東京法務局まで持ち込むか郵送やオンラインで申請しなければならないため、手続き完了までに時間を要します。

また、手続きは司法書士に依頼する必要があり、手数料を含め債権譲渡登記には10万円前後の費用がかかります。

登記費用は利用者が支払いますが、手数料に含む会社もあるようです。

また登記が完了するまでに最短でも数日かかり、平均で1週間から10日程度の時間が必要になります。

買取実績がホームページに載っているか

優良なファクタリング会社なら買取実績をホームページで公表しているため、安心できる会社かどうかの目安にもなります。

ただ、「創業から日が浅い」または「買取実績を非開示としている」といった理由で買取実績を掲載していない会社もあります。

したがって、買取実績が掲載されていないからといって一概に悪いファクタリング会社とはいえません。

あくまでも目安として考えましょう。

ファクタリング会社の電話番号や問い合わせ先がHPに掲載されているか

電話番号や商品内容などの問い合わせ先が、公式ページに掲載されているかも重要なポイントです。

大手のファクタリング会社なら、必ずホームページで代表電話番号や問い合わせ先を掲載しています。

一方で、悪質業者の場合は電話番号が携帯電話だったり会社所在地が記載されていなかったりと、一目で「怪しい」と感じる点があります。

金銭の貸付けを業として行う場合には貸金業の登録が必要となるところ、これら「ファクタリング」業者を装ったヤミ金融は、貸金業の登録をしていないため貸金業法違反(無登録営業)であり、かつ「ファクタリング」の手数料と称して高い金利を受け取っていました。

日本貸金業協会「「ファクタリング」を装ったヤミ金融にご注意ください」

悪質業者は店舗を構えると摘発される可能性が高く、一般的には無店舗か実在しない住所などを利用しているため、Googleマップなどで所在地を確認するようにしましょう。

- 売掛金(現金)の受け取りが、銀行等からの送金ではなく手渡しでされる

- 契約書の写し、領収書などの書類が渡されない

ファクタリングを利用して資金調達をするメリット

ファクタリングを利用した資金調達には、次のような3つのメリットがあります。

- 資金繰りが早まるので先出しの費用もまかなえる

- 融資と違い、会社が赤字でも事業資金の調達ができる

- ローンや借入ではないので信用情報には影響がない

事業資金の調達でビジネスローンなどを利用すると、必ず信用調査が実施されます。

事業者によっては信用調査で審査に落ちてしまい、資金調達ができずに経営に行き詰まることもあるでしょう。

「他社ローンの返済が遅れがち」など、信用情報に不安があるなら利用者の審査無しで利用できるファクタリングがおすすめです。

資金繰りが早まるので先出しの費用もまかなえる

ファクタリングを利用すると、売掛金の回収まで待つ必要がないため「先出しの費用をまかなえる」というメリットがあります。

先出しの費用とは、仕入れ代金や人件費など、売掛金の入金より先に支払う費用のことです。

例えば180日後支払いの売掛金がある場合、仕入れ代金や人件費を支払ったあとの180日後にしか売掛金は支払われません。

そのため、資金に余裕がないと先出し費用が負担となり、経営を圧迫することになります。

ファクタリングで即日現金化できれば、180日も待つ必要はなく、売掛発生の翌日に現金を手に入れることも可能です。

特に支払いサイトが長く費用の先出しも多い建設業にとって人気の資金調達方法となっています。

融資と違い、会社が赤字でも事業資金の調達ができる

ファクタリングは融資ではないため、自社が赤字でも資金を調達できるメリットがあります。

銀行や貸金業者などの融資を利用すると返済する必要があるため、当然ながら返済能力の有無について審査を受けなければいけません。

そのため、事業者によっては赤字だと審査に落ちることもあるでしょう。

その点、ファクタリングは融資ではなく債権の買取です。

3社間ファクタリングでは売掛金を支払う会社の調査はしますが、ファクタリングを利用する会社が赤字かどうかは重視しないのが実態です。

ローンや借入ではないので信用情報には影響がない

ファクタリングは借入ではありません。そのため借入の審査で必須とされる信用情報の調査も不要です。

借入では、利用者の返済能力を判断するために、過去の金融取引履歴や債務整理の履歴など、信用情報をチェックします。

しかしファクタリングは借入ではないため、そもそも信用情報のチェックが不要なのです。

ファクタリングを申し込んだ人が、いわゆる「ブラックリストに載っている」状態でも、そもそも調査が不要なので影響がないというわけです。

資金繰りが不安定な個人事業主・フリーランスにもファクタリングはおすすめ

ファクタリングは資金繰りが不安定な個人事業主やフリーランスにもおすすめの資金調達方法といえます。

個人事業主やフリーランスは「収入が不安定」と見なされるケースも多いため、一般的には銀行融資などでは審査に通りづらい傾向があります。

なかには「個人事業主は利用対象外」としている銀行融資も多いです。

一方、ファクタリングでは利用者が個人事業主かどうかは関係ありません。

取引先の信用が重視されるため、個人事業主やフリーランスでも安心して利用できるのが特徴です。

フリーランスは収入が不安定なこともあり緊急時にはファクタリングが役立つ

フリーランスは、収入が月によって変動するため、急な資金が必要になった際にファクタリングが役立ちます。

大手との取引がなかったり固定の取引先が少なかったりするフリーランスの人は、そもそも資金繰りが不安定です。

特にフリーランスが銀行融資を利用して事業費を借りることは難しく、資金調達の方法は限られてきます。

緊急時にファクタリングを利用できれば、急場をしのぐこともできるでしょう。

取引先の信用度があれば個人事業主の債権も買い取ってくれる

買取対象の売掛金に信用度があると判断したなら、それが個人事業主の売掛金であっても買い取ってくれる場合があります。

「利用者と取引先の両方が個人事業主」という場合でも、ファクタリングが利用できる場合もあるのです。

個人事業主のなかには収入が不安定で、かつ担保などを用意できない事業主もいるため、一般的に個人事業主は信用度が低いと見なされます。

しかしファクタリング会社によっては、取引先が法人か個人事業主かに関わらず実態を調査してくれる会社があります。

取引相手を詳細に調査して、個人事業主でも業績などから「信用度が高く売掛金を回収できる可能性が高い」と判断できれば、買取りしてもらえる場合があるのです。

個人事業主は対象外としているファクタリング会社もあるので注意が必要

一方で、依頼主・売掛先ともに「個人事業主は対象外」としているファクタリング会社もあります。

特に3社間ファクタリングの場合は、売掛先の信用度が低いと審査通過できないため、個人事業主は申込時点で「利用不可」の判断を下される場合があります。

買い取った売掛金を回収するまでリスクを持つことになるのはファクタリング会社です。

個人事業主の売掛金は、法人よりも回収不能になるリスクが高いため利用対象外としている会社も多く存在します。

依頼主が個人事業主である場合も同じです。依頼主が個人事業主の場合、ファクタリング会社にとってはリスクが少ないのですが、稀に利用対象外としている会社もあります。

しかし、大手のファクタリング会社でも「個人事業主も利用可」としているところがほとんどで、法人限定はむしろ少数派です。

公式ページをよくチェックして、個人事業主でも利用できるファクタリング会社をを探しましょう。

ファクタリング利用時の注意点

ファクタリング利用時には、「手数料が高い」「利用し続けると経営を圧迫する」「取引先に知られるリスクがある」といった点には特に注意しましょう。

ファクタリングは便利な資金調達方法ですが、リスクを先延ばしにしているに過ぎません。

早めに現金を調達できますが、本来入金されるであろうタイミングでは入金がないことを考え、資金も計画的に使うことがポイントです。

1回の取引では手数料も少なく感じるかもしれませんが、利用し続けた場合、年間の総手数料額は相当なものになります。

ファクタリングを利用する際は、リスクを考えたうえで必要最小限の範囲内で利用するよう心がけましょう。

ファクタリングには手数料がかかるのでもっていた債権額よりも入金額は低くなる

ファクタリングでは手数料分が差し引かれた金額が入金されるため、実際に保有していた債権額よりも少なくなる点には注意が必要です。

例えば100万円の売掛で20%の手数料が引かれるケースでは、本来の支払日だと100万円が入金されるのに対し、ファクタリングを利用すると80万円しか入金されません。

ファクタリングの手数料は実質年率ではなく、利用回数ごとの手数料率です。

年率に換算すると200%を超える場合もあるため、安易に利用し続けると損をすることになります。

ファクタリングを利用するのは「倒産の危機がある」「事業が立ち行かなくなる」など緊急時のみにしたほうが良いでしょう。

ファクタリングはあくまでもその場凌ぎの緊急の方法である

ファクタリングは、その場しのぎの緊急の資金繰り手段である点は覚えておきましょう。

もっとも注意すべきなのは「ファクタリングの利用+借入が増えること」です。

ファクタリングサービスのなかには、非常に高い手数料を取られることがあります。

資金調達できたときは人件費や仕入れ代金を支払えたりと、資金繰りが落ち着くため難なく経営が成り立っているように錯覚するでしょう。

しかし、この「手数料」が後々経営を圧迫し、さらに資金が足らなくなってビジネスローンなどに頼らざるを得ないケースが出てくると危険です。

具体例には、100万円の売掛金に対し手数料20%が引かれ80万円を手にしたとします。

ファクタリング利用時は80万円があることで事業は継続できますが、この「手数料20万円分」は他事業などで利益を伸ばし、普段とは別で余剰利益を上げなければいけません。

普段通りの利益しか稼げないようであれば、手数料が積み重なり他社からの借入も増えてしまいます。

ファクタリングの利用は、事業利益の向上とセットで考えることが重要です。

ファクタリング業者には特別な資格が不要なので闇金のような業者もある

ファクタリングは、貸金業者ではないため「貸金業務取扱主任者」など特別な資格が不要なサービスです。

無資格でも参入できることも多いため、悪質業者や闇金など違法な業者が存在する点には注意しましょう。

悪質業者や闇金と疑わしきケースとしては以下のような例があります。

【悪質業者や闇金と思われるケース】

- 売掛債権譲渡契約に償還請求権が付いている

(事前の説明なしでリコース契約になっており、売掛金が入金されないときファクタリング利用者に支払義務が発生する) - ファクタリング申込人の通帳や銀行印、キャッシュカードを預かる。

- 金銭消費貸借契約を締結し、代表者や家族に保証人になることを求める

- 売掛金(現金)の受け取りが手渡しでされる

- 契約書や領収書など書類発行がない

- 手数料(債権額と買取額の差)が年率換算にすると、事実上、利息制限法の制限を超えた高金利になっている

ファクタリングではなくビジネスローンも検討してみる

計画的に返済できる余力があるなら、ビジネスローンも検討してみましょう。

ビジネスローンは銀行や貸金業者などが提供しており、なかには審査スピードが早い大手消費者金融系列の会社もあります。

即日審査回答・即日入金も可能なビジネスローンもあり、急ぎの資金調達に最適です。

また、ビジネスローンはファクタリングの3社間取引のように取引先に気を遣うこともありませんので、「取引先に内緒で資金調達したい」という場合にも最適です。

ただし、ファクタリングとは違い「代表者の信用情報」が審査される点には注意しましょう。

他社ローンで延滞していたり、債務整理の履歴があったりすると審査に落ちてしまい資金調達ができません。

消費者金融系などノンバンク系のビジネスローンは赤字でも利用できるかもしれませんが、銀行のビジネスローンは赤字だと利用できない可能性が高いです。

手数料も年率で18%程度かかるローンも多いため、計画的な利用を心がけましょう。

債権譲渡登記をしたことで取引先にファクタリングを利用したことが知られる場合もある

債権譲渡登記をすると、取引先にファクタリング利用を知られてしまう場合があります。

取引先が法務局で調べれば債権譲渡登記したことがわかり、譲受人名(譲渡を受けたファクタリング会社)も知られてしまいます。

債権譲渡登記は3社間ファクタリングの場合に実施されることが多く、取引先によっては「経営が危ないなら今後の取引継続をやめる」というケースも出てくるかもしれません。

ファクタリング利用時は、債権譲渡登記の有無について事前に確認しておきましょう。

ファクタリングの審査で見られるポイント

ファクタリングの審査で見られるポイントについても、見ていきましょう。

スムーズな資金調達を実現するためには、ファクタリング会社が審査で重視する点を理解しておくことが大切です。

特に「取引会社の信用力」は重要なポイントです。

複数の取引先があるなかでファクタリングを利用するなら、信用力の高い取引先の売掛から優先してファクタリングを利用すると良いでしょう。

あなたの会社よりも取引先の会社の信用力を見られる

ファクタリングでは、あなたの会社よりも売掛先の会社の信用力を重視します。

2社間ファクタリングの場合は、売掛先からファクタリング利用者に入金がある前提でファクタリング契約が行われます。

ただし、万一売掛先企業が倒産するなど未入金が発生すると、ファクタリング会社が多大な損失を被ってしまいます。

そのため、契約前の審査では取引先の信用力を重視するのです。

あなたの会社と取引先の会社の関係値

あなたの会社と取引先の会社の関係値も審査では重要なポイントです。

具体的には「本当に取引がある会社同士なのか?」という点が審査されます。

ファクタリングでは、取引実態がないのに取引があるように偽装し、架空の請求書を発行してお金をだまし取る事例が報告されています。

はじめから取引先から入金されない前提で嘘の請求書を発行し、ファクタリング会社から代金をだまし取る手口です。

そのため、ファクタリング利用時にはあなたの会社と取引先との関係値を一定期間調査し、商取引が実際に行われているかを確認します。

取引先の調査では、帝国データバンクなどの調査会社を利用するのが一般的です。

取引先からあなたの会社にいつ入金されるか

「売掛金が取引先からいつ入金されるか?」という点もチェックされるポイントです。

請求から入金までの期間が長ければ長いほど、売掛金が回収不能となるリスクは高くなります。

なかには「請求から180日後に入金」という契約になっているケースもあり、入金までの期間が長いと倒産してしまう取引先も出てくるでしょう。

ファクタリングを利用する際は、支払サイト(請求から入金までの期間)が短い売掛金を対象にするのがおすすめです。

ファクタリングの利用条件として「売掛金の支払期日は30日から120日以内」などと指定されているのはこのためです。

おすすめのファクタリング会社選びでよくある質問

ファクタリングを利用する際には、入金スピードや取引先への通知など、不安になることも多いでしょう。

ファクタリング利用時によくある質問についても見ていきます。

今日中に入金してくれるファクタリング会社はありますか?

大手のファクタリング会社の多くが「即日入金可能」と公式ページで公表しています。

審査システムが構築されている大手ほど、AI審査システムなど手続きが早い仕組みを構築しているため、入金までの期間が短い特徴があります。

一方で、規模の小さなファクタリング会社だと審査に2~3日かかるケースもあります。

銀行については、厳しい審査が行われるため一般的に即日入金されるケースはありません。

ただし、ファクタリング会社にも営業時間があり、大手ではおおむね午前9時から午後6時の間となっています。

入金まで急ぎたいなら、平日の午前中など早めに申し込みを済ませておきましょう。

ファクタリングは違法ですか?

ファクタリングそのものは違法ではありません。

民法にも「債権は譲り渡すことができる」と記載があるように、ファクタリングは法律でも認められた合法的なサービスです。

ただし、法外な利息を取ったり無断で債券償還件を設定したりする会社は、違法業者の可能性があります。

違法な取引で被害に遭わないためにも、ファクタリングを利用するなら大手の貸金業者か銀行、信販会社などを利用しましょう。

ファクタリングをしたことは相手の会社に知られますか?

2社間ファクタリングの場合は、基本的に取引先に知られることはありません。

3社間ファクタリングで債権譲渡通知がともなうケースにおいては、間違いなく相手の会社に知られてしまうでしょう。

また債権譲渡登記をした場合も、相手が調べれば知られてしまう恐れがあります。

2社間ファクタリングと3社間ファクタリングの違いは何ですか?

2社間ファクタリングと3社間ファクタリングのそれぞれの違いをまとめると、下記のようになります。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 関係する会社 | 自社とファクタリング会社 ※取引先とは契約しない | 自社とファクタリング会社と取引先 ※3社で契約 |

| 取引先への通知 | 通知なし | 通知あり |

| 債権譲渡登記 | なし | あり |

ただし、例外的に2社間ファクタリングでも債権譲渡登記や債権譲渡登記をする場合もありますので、利用時には契約内容をよく確認しておきましょう。

おすすめファクタリング会社のまとめ

ファクタリングを利用する際は、まず基本的な取引の流れを理解しておきましょう。

2社間ファクタリングと3社間ファクタリングでは、取引先に知られるかどうかなど大きな違いがあります。

取引形態や利用する会社によっても手数料は異なります。

多額の手数料で経営を圧迫することがないよう、できるだけ手数料が低い会社を利用するのがおすすめです。