担保価値の高い不動産があれば、低金利で高額の借入ができる不動産担保ローン。

結論、絶対に借りれるローンはありませんが、「AGビジネスサポート」などノンバンクの不動産担保ローンであれば比較的審査が甘い・緩い傾向にあります。

銀行や信金の審査に落ちた方や、銀行借入をリスケしている事業者でも、ノンバンクの不動産担保ローンなら申し込みができ審査も比較的通過しやすいです。

不動産を所有している法人の場合、「AGビジネスサポートの不動産担保ローン」での借入がおすすめです。

AGビジネスサポートはノンバンクで、銀行融資を断られた方でも柔軟に対応してくれます。

特に建設業、製造業の中小企業の利用が多く、地域問わず全国の法人が利用可能な点も人気の理由です。

二番抵当でも申込でき、元利均等返済の場合支払は最長30年(360回以内)なので、すぐに資金が必要な方はまず仮申込をしてみましょう。

↓24時間WEB申込受付中↓

| AGビジネスサポート | セゾンファンデックス | 丸の内AMS | |

|---|---|---|---|

|  |  | |

| 融資まで | 最短3日 | 最短3営業日 | 最短3日 |

| 融資額 | 100万円 〜5億円 | 500万円 〜5億円 | 500万円 〜5億円 |

| 対応エリア | 全国 | 全国 | 1都3県 |

| 金利 | 2.99% ~14.80%※ | 3.15% ~9.90% | 3.8%〜 |

| 返済期間 | ・元金一括返済 最長2年(24回以内) ・元利均等返済 最長30年(360回以内) | ・元利均等返済 5年〜25年 | ・元金一括返済 ・元利均等返済 1ヶ月~35年 ・元金均等返済 1ヶ月〜35年 |

| 借りやすさ | ★★★★★ | ★★★★★ | ★★★★★ |

| 申込方法 | AGビジネスサポート 詳細はこちら | セゾンファンデックス 詳細はこちら | 丸の内AMS 詳細はこちら |

相続税の支払い、他社借り入れのおまとめに使える個人向けの不動産担保ローンはこちら

比較的審査に通りやすい不動産担保ローン14選

「絶対に借りられる」とは言い切れませんが、一部の銀行やノンバンクなど比較的審査に通りやすい不動産担保ローンはあります。

今回は、二番抵当でも融資が受けられる可能性の高い金融機関やノンバンクをご紹介します。

- AGビジネスサポート

消費者金融大手のアイフルグループで、柔軟な審査と最短3日融資がおすすめポイント

- セゾンファンデックス

大手クレディセゾングループなので安心して利用でき、最短即日で仮審査してくれる

- 丸の内AMS

首都圏の不動産に強い大手ノンバンクで、公式サイトからすぐに簡易審査ができる

AGビジネスサポート「不動産担保ローン」

| 商品名 | 不動産担保ビジネスローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 100万円~5億円 |

| 融資利率 | 【固定金利】 年2.99%〜14.80% (2.99%〜11.80%)※1 【変動金利】 年2.99%〜11.80%※2 |

| 実質年率 | 15.00%以下 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 土地・建物※3 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※4 |

| 公式申込ページ | こちら |

※2:融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3:不動産に根抵当権を設定

※4:法人の場合は代表者が連帯保証人になる

AGビジネスサポートはノンバンクの不動産担保ローンでは最大手クラスの会社で、全国の不動産に対応しています。

AGビジネスサポートでは、現在の財務状況だけでなく事業の将来性や返済計画の現実性も考慮して、柔軟に審査をしてくれるため、銀行融資と比較して審査に通りやすくなっています。

また、AGビジネスサポートは二番抵当でも申し込めるため、住宅ローンで借入中の自宅なども担保にすることができます。

AGビジネスサポートでは、不動産を担保にお借入れができる「不動産担保ビジネスローン」「不動産担保カードローン」を提供しています。第二抵当でもお申込みでき、担保物権の所有者も問いません。

AGビジネスサポート「不動産担保ローンは第二抵当でも利用できる?利用する場合のデメリットについても解説」

- 最短1日で簡易診断を出してくれる!

- 最高5億円まで借入可能なので、まとまった金額が必要な方にもおすすめ!

- 全国の物件が対象なので、地方の事業者でも気軽に申し込める!

- 赤字・債務超過でも柔軟な審査をしてくれるので申し込みOK!

- 親族名義の不動産でも相談可能!

- 申し込みから融資金受け取りまで来店不要

- 親身に相談に乗ってほしい人におすすめ

AGビジネスサポートの会社概要

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2-31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

セゾンファンデックス「事業者向け不動産担保ローン」

| 商品名 | 事業者向け不動産担保ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 500万円〜5億円 |

| 融資利率 | 固定金利:年4.50%~9.90% 変動金利:年3.15%~4.95%※1 |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短1週間 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 運転資金 設備投資 開業資金 納税資金 ローンの組換え など |

| 担保 | 法人、代表者またはその親族が所有する不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※2 |

| 公式申込ページ | 詳細はこちら |

※2:法人融資の場合は、代表者の連帯保証が原則必要。親族(三親等以内)が担保提供する場合は連帯保証人となる場合あり

セゾンファンデックスは「仮審査を最短即日で回答」「本審査を最短3営業日で回答」と公表しており、審査・融資のスピード感が好評な不動産担保ローンです。

銀行とは異なり、セゾングループ独自の基準で柔軟に審査をしてくれるため、赤字決算の会社や銀行融資を断られた会社でも融資を受けられた実績があります。

第二抵当、第三抵当の不動産でも担保にできるため、まずは一度相談してみることをおすすめします。

第2位順位以下の抵当権を設定して融資した実績、先順位借り換え含め追加融資した実績など多数ございます。

セゾンファンデックス「事業者向け不動産担保ローン」

現在の借入残高と担保物件の評価額をもとに総合的に審査させていただきます。

他の金融機関ではお取扱いが難しい不動産でもお気軽にご相談ください。

- 簡易的な仮審査は最短即日回答してくれる!

- 最短3営業日でスピード審査をしてくれる!

- 銀行融資で断られた事業者でも柔軟に審査してくれる!

- 日本全国対応なので、遠い場所に不動産があっても申し込みできる!

- 最大5億円と、無担保のビジネスローンと比べてまとまった額を借入できる!

セゾンファンデックスの会社概要

| 会社名 | 株式会社セゾンファンデックス |

|---|---|

| 代表 | 青山 照久 |

| 所在地 | 東京都豊島区東池袋3-1-1 サンシャイン60 37階 |

| 資本金 | 4,500,098,000円 |

| 設立 | 1984年2月1日 |

| 法人番号 | 3013301005886 |

| 貸金業登録番号 | 関東財務局長(12)第00897号 |

| 日本貸金業協会 | 第001350号 |

>>貸付条件はこちら

丸の内AMS「不動産担保ローン」

| 商品名 | 不動産担保ローン |

|---|---|

| 対応エリア | 東京都 神奈川県 埼玉県 千葉県 |

| 融資額 | 500万円〜5億円 |

| 融資利率 | 年3.8%~ |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短2日 |

| 融資対象 | 法人 個人事業主 個人 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 他社からの借り換え 他社借入のおまとめ など |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 公式申込ページ | こちら |

丸の内AMSは社名の通り丸の内に事務所を構える大手ノンバンクで、主に首都圏(1都3県)の不動産に強い不動産担保ローンです。

他社カードローンやビジネスローンでの借入をまとめたり借り換えたりしたい方にもおすすめで、申込から最短2日で融資を受けることができます。

公式サイトを見ても分かるように、担当してくれるスタッフの評判の良さや、雑誌・メディアなどへの掲載実績の多さが人気の不動産担保ローンといえます。

- 東京を含む一都三県の不動産専門の不動産担保ローン

- 申し込みから最短当日に審査結果が出て、最短2日後には融資を受けられる

- カードローンや住宅ローン借入中でも申し込みOKで他社借入をまとめられる

丸の内AMSの会社概要

| 会社名 | 丸の内AMS株式会社 |

|---|---|

| 代表 | 安田 裕次 |

| 所在地 | 東京都千代田区丸の内1-4-1 丸の内永楽ビルディング 18階 |

| 資本金 | 1億円 |

| 設立 | 平成13年2月15日 |

| 法人番号 | 8120001115026 |

| 貸金業登録番号 | 関東財務局(2)第01506号 |

| 日本貸金業協会 | 第005814号 |

アサックス「事業者向け不動産担保ローン」

| 商品名 | 事業者向け不動産担保ローン |

|---|---|

| 対応エリア | 東京都 神奈川県 埼玉県 千葉県 |

| 融資額 | 300万円~10億円 |

| 融資利率 | 年1.95%〜6.90% |

| 実質年率 | 年15.0%以下 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 公式申込ページ | こちら |

アサックスは不動産担保ローン事業を専門に50年以上続いている会社で、多数の実績・融資例を持っていることで人気の不動産担保ローンです。

赤字決算の会社、銀行リスケ中の会社、創業まもない会社でも申し込むことができ、ノンバンクならではの柔軟な審査で対応してくれます。

公式サイトの「ご融資事例」にもあるように、すでに住宅ローンを借り入れている自宅でも担保にすることができます。

代表者は住宅ローンが残っているため融資は受けられないと考えていたが、査定の結果、即日で住宅ローンの二番順位でも対応が可能と判断

最終的に必要とされていた1,200万円をお申し込みから3日後にご融資

株式会社アサックス「即日審査・3日後に満額融資を受けることができた事例」

- 簡易審査まで最短1日、融資まで最短3日と、銀行融資では不可能なスピード感

- 赤字決算の会社や債務超過の会社でも、会社の継続性や将来性を考慮して融資してくれる場合もある

- ローンの用途制限はないので、設備投資や先出し費用、納税資金など幅広く利用できる

アサックスの会社概要

| 会社名 | 株式会社アサックス |

|---|---|

| 代表 | 草間 雄介 |

| 所在地 | 東京都渋谷区広尾1-3-14 |

| 資本金 | 2,300,000,000 |

| 設立 | 1969年7月 |

| 法人番号 | 6011001044302 |

| 貸金業登録番号 | 関東財務局長(14)第00035号 |

| 日本貸金業協会 | 第000023号 |

ファンドワン「不動産担保融資」

| 商品名 | 不動産担保融資 |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 300万円~1億円 |

| 融資利率 | 年2.5%〜15.0% |

| 実質年率 | 年15.0%以下 |

| 融資までの期間 | 数日〜1週間程度 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | ー |

| 保証人 | 不要 |

| 公式申込ページ | こちら |

ファンドワンの「不動産担保融資」は最低金利が他社と比べて低く設定されていて、最高1億円まで融資を受けることができます。

商品の種類も豊富で、担保が不要な事業者ローンから不動産担保融資や売掛債権担保融資まで揃っています。

返済期間が明示されておらず、比較的審査のハードルが低い部分も特徴です。

- ノンバンクなので銀行審査に落ちた方でも柔軟に審査してくれる

- どのプランが良いか分からなくても、スタッフが最適なプランや返済方法を提案してくれる

- 無担保融資よりも低金利でまとまった金額を借りられる

ファンドワンの会社概要

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 調査中 |

| 所在地 | 東京都豊島区南大塚2-39-11 ヒサビル6階 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

MIRAIアセットファイナンス「不動産担保ローン」

| 商品名 | 不動産担保ローン |

|---|---|

| 対応エリア | 全国 (沖縄県は除く) |

| 融資額 | 30万~5億円 |

| 融資利率 | 年4.0%~9.5% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短翌日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 公式申込ページ | こちら |

- 全国の不動産に対応しているので、地方の事業者でも借入ができる

- 最大5億円の融資に対応しているので、運転資金や借り換えなど様々な用途に利用できる

- 土日も営業しているので、休日に資金が必要になっても安心

MIRAIアセットファイナンスの会社概要

| 会社名 | 株式会社MIRAIアセットファイナンス |

|---|---|

| 代表 | 金村 哲弘 |

| 所在地 | 東京都千代田区九段北1-7-3 九段岡澤ビル5階 |

| 資本金 | 5,800万円 |

| 設立 | 令和6年4月1日 |

| 法人番号 | 4010001243741 |

| 貸金業登録番号 | 東京都知事(1)第31990号 |

| 日本貸金業協会 | 未加入 |

マテリアライズ「不動産担保ローン」

| 商品名 | 不動産担保ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 100万円〜3億円 |

| 融資利率 | 年4.8%〜9.8% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短翌営業日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 基本的に全国どこのエリアの不動産でも審査・査定してくれ、最短翌日には融資を受けられる

- 下限金利が年5.0%と、ノンバンクにしては低金利で借りられる

マテリアライズの会社概要

| 会社名 | 株式会社マテリアライズ |

|---|---|

| 代表 | 植田 逞 |

| 所在地 | 東京都千代田区神田和泉町1−7−2 S-Glanz AKIHABARA 5F |

| 資本金 | 75,000,000 |

| 設立 | 2016年5月10日 |

| 法人番号 | 1010701032414 |

| 貸金業登録番号 | 東京都知事(3)第31620号 |

| 日本貸金業協会 | 第005966号 |

JFC「事業者向け不動産担保ローン」

| 商品名 | 事業者向け不動産担保ローン |

|---|---|

| 対応エリア | 全国 (沖縄県は除く) |

| 融資額 | 300万円~5億円 |

| 融資利率 | 年5.86%~15.0% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 銀行からの融資が難しい場合でも申込可能

- つなぎ資金や設備拡大資金のほか、起業時の創業費用にも利用できる

- 返済期間は最長10年と長く、無理のない返済計画を立てやすい

JFCの会社概要

| 会社名 | ジェイ・エフ・シー株式会社 |

|---|---|

| 代表 | 但馬 毅紀 |

| 所在地 | 東京都新宿区新宿5-11-4 姫路ビル6階 |

| 資本金 | 98,000,000円 |

| 設立 | 1993年3月 |

| 法人番号 | 6011101006094 |

| 貸金業登録番号 | 東京都知事(10)第15091号 |

| 日本貸金業協会 | 第000532号 |

トラストホールディングス「不動産担保ローン」

| 商品名 | 不動産担保ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 100万円〜10億円 |

| 融資利率 | 年3.45%〜7.45% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 年率3.45%〜7.45%と、ノンバンクの不動産担保ローンの中では比較的低金利で利息を抑えられる

- 二番抵当の不動産や共有持分のみの不動産でも幅広く審査を受け入れている

- 最短で即日の融資にも対応しているので今すぐ資金が必要な会社も安心できる

トラストホールディングスの会社概要

| 会社名 | トラストホールディングス株式会社 |

|---|---|

| 代表 | 春山 真樹 |

| 所在地 | 東京都千代田区有楽町1-2-15 タチバナ日比谷ビル4F |

| 資本金 | 99,800,000円 |

| 設立 | 2009年6月29日 |

| 法人番号 | 7010001131910 |

| 貸金業登録番号 | 東京都知事(5)第32175号 |

| 日本貸金業協会 | 第005559号 |

アクト・ウィル「不動産担保融資」

| 商品名 | 不動産担保融資 |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 〜5,000万円 |

| 融資利率 | 年8.0%〜15% |

| 実質年率 | 年15.0%以下 |

| 融資までの期間 | 数日〜1週間程度 |

| 融資対象 | 法人 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 公式申込ページ | こちら |

アクト・ウィルの「不動産担保融資」は転売用不動産の購入資金、競売物件代金納付資金等を融資してもらえます。

最大で5000万円の融資が可能で、最短即日で審査結果に対応してもらえる場合もあります。

審査も最短で60分と短いため、スピーディーに資金調達できるでしょう。

- 最短で申込当日に借入可能!

- 来店不要で全国の法人が申し込みできる!

- 不動産を担保に最大5,000万円と多額の借入ができる!

アクト・ウィルの会社概要

| 会社名 | アクト・ウィル株式会社 |

|---|---|

| 代表 | 谷口 友祐 |

| 所在地 | 東京都豊島区東池袋3丁目11-9 |

| 資本金 | 55,000,000円 |

| 設立 | 2013年5月9日 |

| 法人番号 | 6013301033769 |

| 貸金業登録番号 | 東京都知事(4)第31521号 |

| 日本貸金業協会 | 第005834号 |

つばさコーポレーション「不動産ビジネスローン」

| 商品名 | 不動産ビジネスローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 要相談 |

| 融資利率 | 年4.0%〜15.0% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 数日〜1週間程度 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 申込から最短1週間程度で融資をしてくれる

- 金利が年4.0%〜15.0%と比較的低く、他社借入の借り換えにもおすすめ

- 赤字決算、税金滞納、債務整理中でも融資実績がある

つばさコーポレーションの会社概要

| 会社名 | 株式会社つばさコーポレーション |

|---|---|

| 代表 | 金子 豊子 |

| 所在地 | 東京都渋谷区宇田川町36-6 ワールド宇田川ビル7F |

| 資本金 | 60,000,000円 |

| 設立 | 2009年3月 |

| 法人番号 | 7011001060117 |

| 貸金業登録番号 | 東京都知事(5)第31325号 |

| 日本貸金業協会 | 未加入 |

日宝「不動産活用ローン」

| 商品名 | 不動産活用ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 50万円〜5億円 |

| 融資利率 | 年4.0%〜9.9% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 主要都市の不動産はもちろん、それ以外の全国各地の不動産に対応

- 二番抵当・借地・底地でもスタッフがしっかりとサポートしてくれる

- 時間帯や不動産によっては最短即日での融資が可能

日宝の会社概要

| 会社名 | 日宝 |

|---|---|

| 代表 | 金子 武正 |

| 所在地 | 東京都渋谷区神南1-20-15 和田ビル6F |

| 資本金 | 不明 |

| 設立 | 不明 |

| 法人番号 | ー |

| 貸金業登録番号 | 東京都知事(14)第04793号 |

| 日本貸金業協会 | 第000978号 |

総合マネージメントサービス「不動産担保ローン」

| 商品名 | 不動産担保ローン |

|---|---|

| 対応エリア | 全国 |

| 融資額 | 30万円〜5億円 |

| 融資利率 | 年3.4%〜9.8% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要※1 |

| 公式申込ページ | こちら |

- 比較的低金利で、最大35年間借り入れることができる

- 最低融資額が30万円〜なので、ほんの少しだけ一時的に借入したい場合にも利用できる

- 使用目的に関する書類は不要で資金用途は比較的自由

総合マネージメントサービスの会社概要

| 会社名 | 株式会社総合マネージメントサービス |

|---|---|

| 代表 | 調査中 |

| 所在地 | 東京都中央区日本橋3-6-13 アベビルディング3F |

| 資本金 | 84,000,000円 |

| 設立 | 2002年2月 |

| 法人番号 | 7010001077732 |

| 貸金業登録番号 | 東京都知事(8)第25131号 |

| 日本貸金業協会 | 第003672号 |

MRF

| 商品名 | 長期間元金据置プラン |

|---|---|

| 対応エリア | 大阪府、兵庫県、岡山県 広島県、山口県、福岡県 大分件、佐賀県、熊本県 長崎県、宮崎県、愛媛県 鹿児島県、香川県 |

| 融資額 | 100万円〜3億円 |

| 融資利率 | 年4.0%〜9.9% |

| 実質年率 | 年15.0%以内 |

| 融資までの期間 | 最短3日 |

| 融資対象 | 法人 個人事業主 |

| 貸付方法 | 証書貸付 |

| 用途 | 事業資金 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 公式申込ページ | こちら |

- 不動産所有者向けのビジネスローン

- 利息は他ビジネスローンと比べて低め!

- FP、宅建、貸金業務取扱主任者など専門資格を持つ担当がサポートしてくれる!

MRFの会社概要

| 会社名 | 株式会社エム・アール・エフ |

|---|---|

| 代表 | 日下部 豊 |

| 所在地 | 福岡県福岡市中央区渡辺通5丁目23番8号 サンライトビル6階 |

| 資本金 | 75,000,000円 |

| 設立 | 2012年4月 |

| 法人番号 | 4290001059301 |

| 貸金業登録番号 | 福岡財務支局長(4)第00173号 |

| 日本貸金業協会 | 第005731号 |

絶対に借りられる不動産担保ローンはあるの?

結論から言うと、絶対に借りられる不動産担保ローンは存在しません。

なぜなら、不動産担保ローンの審査では、「個人の信用情報」や「返済能力」など担保価値以外の要素が重視されるからです。

ただ、ノンバンクなど、比較的柔軟な審査をしてくれる金融機関もあります。

「絶対に借りられる」と言い切れる商品はない

「絶対に借りられる」と言い切れる商品がない理由は次の3つです。

- 担保価値により審査結果が左右される

- 個人の信用情報や返済能力が重視される

- 金融機関ごとに審査基準が異なる

担保価値により審査結果が左右される

不動産担保ローンでは、担保として差し出す家や土地の価値により融資額が決まります。極端な例でいうと、不動産の価値が0円なら担保価値も0円になるため融資は受けられません。

金融機関は、ローンの契約者が返済できなくなった場合、預かった担保を売って売却益を返済に充当します。融資の際には不動産の担保価値が調査され、調査の結果「価値がない」と判断されると残念ながら審査に落ちてしまうのです。

また、不動産の評価額の算出基準も金融機関によって違うため、厳しい基準を設けている金融機関だと審査に落ちる確率も高くなります。

土地の価格には「路線価格」や「公示価格」「実勢価格」などがありますが、路線価格は実勢価格より低いのが一般的です。そのため、路線価格で査定する金融機関では審査通過できず、実勢価格で査定するノンバンクでは審査通過できたといったケースもあり得ます。

相続税や贈与税の算定基準として用いられる土地の価値評価。国税庁が公表。

国土交通省が公表する土地の指標価格。土地取引の透明性を高めるために用いられる。

実際の不動産取引における土地や建物の売買価格。

参考サイト:国税庁「土地等の評価額の基準となる路線価」、国土交通省公式サイト「地価公示」

個人の信用情報や返済能力が重視される

不動産担保ローンの審査では、個人の信用情報や返済能力が重視されるため、担保価値が高くても審査に落ちるケースがあります。

例えば他社ローンやクレジットカードの支払を滞納していたり、自己破産や個人再生など債務整理をした履歴があったりすると、担保があっても審査通過は難しいでしょう。

「担保価値が高い不動産があるなら返済能力が低くても借りられるのでは」と考えるのは間違いです。ローン契約者が返済できなくなった場合、金融機関は預かった担保を売ればいいのですが、不動産の売却には手間と時間がかかります。最悪のケースでは、担保を売ろうとしても買い手がつかず、金融機関が損をしてしまうケースもあり得ます。

そのため、不動産担保ローンの審査では、担保価値だけではなく個人の信用調査が厳格に行われるのです。

申込者の信用力が低い場合は、連帯保証人を設定するよう求められるケースもあります。

金融機関ごとに審査基準が異なる

不動産担保ローンの審査基準も金融機関ごとに違うため、「A銀行では審査に落ちたがB銀行の審査には通過できた」といったことも起こり得ます。

金融機関では不動産担保ローン融資をする際、下記のような基準を設けて審査をします。審査基準は金融機関ごとで異なるため「絶対に借りられる」とは言い切れないのです。

不動産担保ローンの審査基準例

| 金融機関A | ノンバンクB | |

|---|---|---|

| 不動産の査定基準 | 路線価格で査定 | 実勢価格で査定 |

| 契約者の完済年齢 | 75歳まで | 85歳まで |

| 保証人 | 必須 | 任意 |

| 抵当権の基準 | 一番抵当のみ融資可 | 二番抵当でも融資可 |

ノンバンクならブラックでも借りられる可能性がある

不動産の担保価値が低かったり本人の返済能力に問題があったりすると、銀行の不動産担保ローンの利用は難しいかもしれません。しかし、ノンバンクなら借りられる可能性があります。

ノンバンクから借りられる可能性が高い理由は次の4つです。

- ノンバンクは不動産価値より返済能力を重視するため、二番抵当でも借りられるケースが多い

- 返済期間を長めに設定してくれる可能性が高い

- 不動産の査定基準が銀行と異なる

- 事業主であれば事業計画に基づく審査をしてくれる

上記の理由のなかでも「二番抵当でも借りられる」点は、ノンバンクならではの特徴といえます。一般的な銀行は二番抵当以下の担保は敬遠する傾向がありますが、ノンバンクなら柔軟な対応も可能です。

また、銀行は不動産の法定耐用年数を見るため、返済期間が短く毎月の返済額も大きくなりがちです。一方、ノンバンクは返済期間を長めに設定してくれるため、毎月の返済額も少なくて済みます。返済額が少ないローンだと貸し倒れリスクも小さいため、結果として融資の可能性も高くなるのです。

ノンバンクは築年数が古い物件や、借地権や底地権が設定されている物件でも積極的に審査をしてくれる場合があります。確実に融資を受けたいなら、銀行よりノンバンクに相談してみるといいでしょう。

金利が高めの商品も比較的柔軟な審査が可能

金利が高めの商品なら、比較的柔軟な審査をしてくれる可能性が高いです。

一般的に、金利が低いローンは審査が厳しく、金利が高いローンは審査通過率が高い傾向があります。例えば、金利1%のローンと金利5%のローンで、貸し倒れが発生したときの金融機関の損害額を比較してみましょう。

| 10人にそれぞれ100万円を貸したときの金利手数料 | 10人のうち1割の人が返済不能になったときの金融機関の損害額 | 金融機関の利益 | |

|---|---|---|---|

| 【A社】 金利1%のローン | 年間の金利手数料収入は10万円 | 10万円×10%=1万円 | 10万円ー1万円=利益9万円 |

| 【B社】 金利5%のローン | 年間の金利手数料収入は50万円 | 50万円×10%=5万円 | 50万円ー5万円=利益45万円 |

上記の図を見ると、金利が高いローンは貸し倒れが発生しても一定の利益を確保できていることがわかります。金利が低いローンは貸し倒れリスクを厳しく見ますが、金利が高いローンは一定の貸し倒れリスクを想定し、柔軟な審査をするケースもあるのです。

不動産担保ローンで確実に融資を受けたいなら、金利が高めの商品を選ぶようにしましょう。

二番抵当でも借りられる不動産担保ローンもある

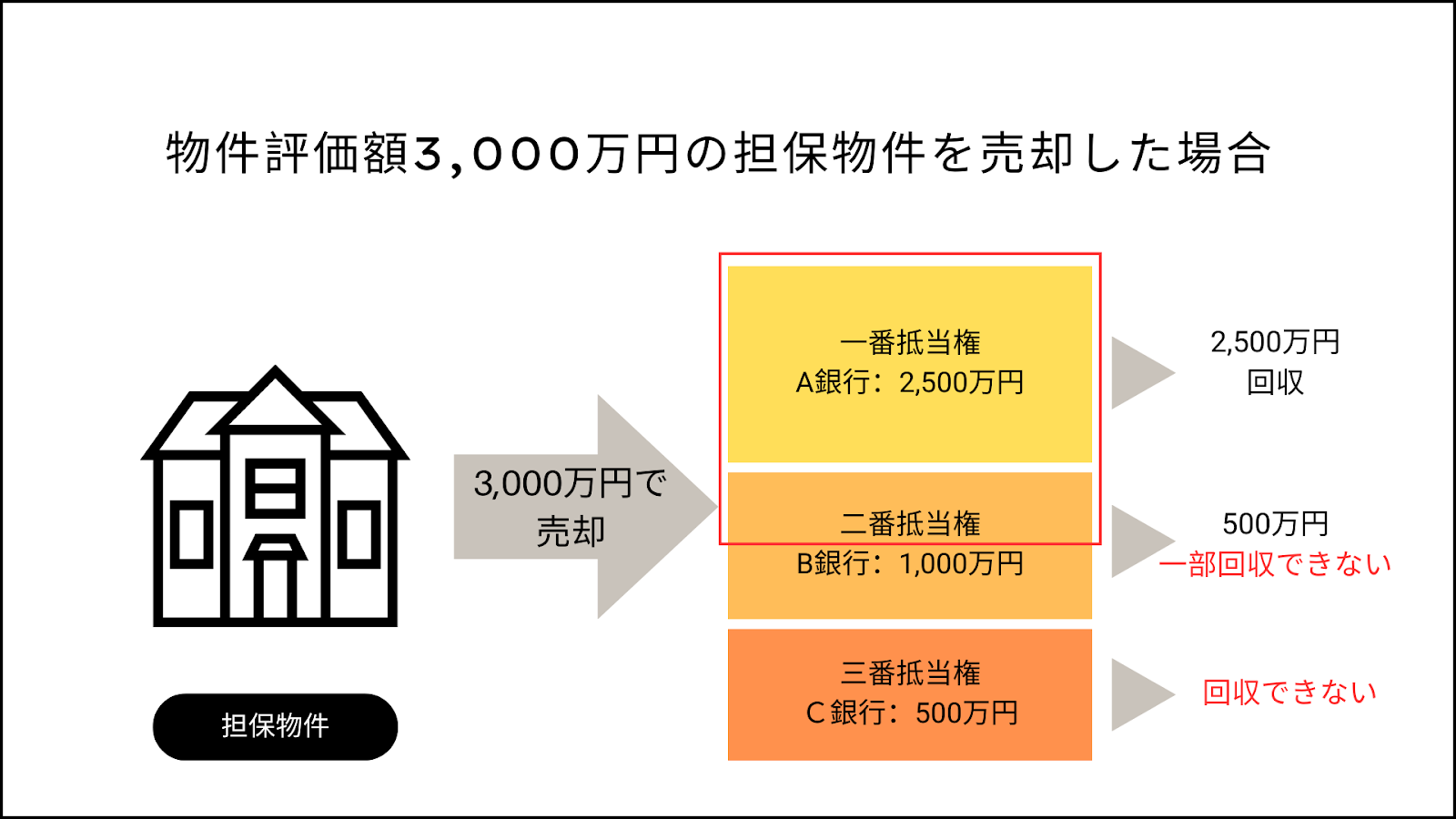

不動産に複数の担保が設定されている場合は一番抵当権が強く、ローンの契約者が返済不能になったときは一番抵当権を持つ金融機関から順番に弁済金が割り当てられます。そのため、すでに一番抵当権が設定されている不動産を担保として差し出すと、融資を断られるかもしれません。

ただし、金融機関によっては二番以降の抵当権でも積極的に融資をしてくれる場合があります。よくある事例としては次のようなケースです。

- 融資額と比較して不動産価値が高いケース

- 一番抵当権を持つ金融機関の残債が少ない場合

- ローン契約者の返済能力が高い場合

- 返済能力が高い連帯保証人を設定できる場合

少し融資の種類が違いますが、日本政策金融公庫の融資でも二番抵当の物件でも担保設定は可能となっています。

Q9:不動産を担保として提供したいのですが、すでに住宅ローンの抵当に入っています。担保の順位は一番でないといけませんか?

日本政策金融公庫公式サイト

A9:担保の順位は必ずしも一番である必要はありません。お申込いただく際には、不動産登記簿謄本または登記事項証明書(全部事項)等を借入申込書に添付してください。

不動産担保ローンの抵当権と順位

ここで、不動産担保ローンにおける「抵当権」と「順位」について、改めて整理しておきましょう。

抵当権とは、融資をする金融機関が担保に設定する「債権を回収する権利」のことです。わかりやすい例だと、住宅ローンの抵当権があります。

例えば銀行で5,000万円の住宅ローンを組んで自宅を購入した場合、銀行は自宅の不動産に一番抵当権を設定します。そして、万一ローンの契約者が返済できなくなったら抵当権を行使し物件を売却。売却益でローンの残債を相殺するのです。仮に残債が3,000万円で売却益が3,000万円だったら、ローン契約者の債務は0円となります。

次に抵当権の順位についてです。抵当権は一番抵当権、二番抵当権、三番抵当権と順番に設定されます。数社から融資を受けている場合は、下記のような抵当権が設定される場合があります。

抵当権は質屋でいう「質草」のようなものです。順位は「弁済を受けられる優先順位」と考えるとわかりやすいでしょう。

| ローンの種類 | 融資額 | 抵当権を設定する金融機関 | 抵当権の順位 |

|---|---|---|---|

| 住宅ローン | 5,000万円 | A銀行 | 一番抵当 |

| 不動産担保ローン | 1,000万円 | B銀行 | 二番抵当 |

| 事業者ローン(有担保型) | 500万円 | C銀行 | 三番抵当 |

二番抵当だと銀行融資を受けにくい理由

一般的に二番抵当になる銀行融資は審査が厳しい傾向がありますが、その点についても見ていきましょう。

先ほどの例でローン契約者が3社とも返済できなくなった場合、担保は競売にかけられ一番抵当権を持つ金融機関から順番に弁済していくことになります。

一番抵当権を設定しているA銀行の残債が多いと、売却益のほとんどはA銀行の返済に充当されるため、B銀行やC銀行への返済はできなくなる可能性が高くなります。

すでに一番抵当権が設定されている担保だと貸し倒れリスクが高くなるため、一部の金融機関は「二番抵当になるなら融資をしない」というケースもあるのです。

ただし、不動産の価値や返済能力が評価される場合は、二番抵当でも融資が受けられる場合があります。特にノンバンクは不動産評価額と返済能力の両方で判断してくれるため、銀行と比較して審査通過率は高いでしょう。

不動産担保ローンの審査通過率を高める方法

不動産担保ローンの審査は物件の評価額に左右される部分も大きいですが、下記の3点に注意すれば審査通過率を高めることは可能です。

- 借入希望額は低めに設定する

- ローンの残債はできるだけ減らしておく

- 事業計画を疎かにしない

借入希望額は低めに設定する

不動産担保ローンの審査に通過したいなら、できるだけ借入希望額を低めに設定するようにしましょう。

なぜなら、不動産担保ローンの審査では「物件評価額ー残債=融資可能額」という考え方をするからです。例えば物件の評価額が1,000万円で、住宅ローンの残債が800万円だと基本的な融資可能額は200万円です。

この状況で融資可能な200万円を大きく超える「500万円」の融資を申し出ても、審査通過は難しいでしょう。金融機関の不動産査定額は公開してもらえませんが、路線価などをリサーチし、残債額と照らし合わせながら融資可能な低めの額で申し込むようにしましょう。

ローンの残債はできるだけ減らしておく

他社ローンで借入れがあるなら、できるだけ減らしておきましょう。

不動産担保ローンの融資では、担保物件とは別で契約者の信用情報も審査されます。他社借入れが多いと「返済能力が低い」と判断され、審査に落ちる場合があるのです。

特に個人事業主などは、他社返済が厳しくなったときに返済を先延ばしする「リスケジュール」をするケースがあります。リスケジュールをしていると「現時点でも返済が厳しいのでは?」と判断されるため、返済を先延ばしにする安易な行動は慎みましょう。

リスケジュール(略称:リスケ)は、借入金の返済が困難になったとき、「一定期間だけ約定返済額を減額する」など返済条件変更のことをいいます。新規融資を受けられない場合、資金繰りを改善させるための選択肢の1つです。

中小機構公式サイト

事業計画を疎かにしない

事業計画書の提出を求められた場合は、必要事項をよく確認し中期的な計画を綿密に練りましょう。

審査が厳しい金融機関では、事業計画書の内容次第で審査に落ちるケースもあります。指定のフォーマットがない場合は、日本政策金融公庫が提供している事業計画書を参考にしましょう。

事業の課題やリスク、中期的な売上や利益目標を記載するフォーマットになっており、不動産担保ローンでの使用も可能です。

不動産担保ローンの審査が不安な人向けQ&A

審査に不安を抱えている方に向けて「よくあるQ&A」もまとめていますので参考にしてください。

特に不動産担保ローンの審査に落ちた場合の対策については事前に覚えておいたほうがいいでしょう。

- 不動産担保ローンはいくらまで借りられる?

- 不動産担保ローンは何歳まで借りられる?

- 不動産担保ローンの審査期間はどのくらい?

- 不動産担保ローンのデメリットは?

- 不動産担保ローンの審査に落ちた場合の対処方法は?

不動産担保ローンはいくらまで借りられる?

不動産担保ローンでいくらまで借りられるかは次の5つの要素で決まります。

- 不動産の評価額(路線価格や実勢価格で査定)

- 不動産に付随するローンの残債額

- 抵当権の状況

- 担保掛目(※たんぽかけめ 不動産の処分想定価格のこと)

- 契約者の返済能力

例えば、不動産評価額が4,000万円で住宅ローンの残債が1,000万円残っているケースで考えてみます。まず、担保掛目が計算されますが、一般的な金融機関で設定される担保掛目は査定額の60~80%です。4,000万円の不動産で担保掛目が60%だった場合、融資可能な額は4,000万円×60%=2,400万円となります。

融資を受ける際の評価率。融資額を決定する際の目安。

次にローンの残債がある場合は、融資可能な額からローンの残債額を差し引きます。今回の例なら2,400万円ー残債1,000万円=融資可能額は1,400万円です。

ここまでの計算で「1,400万円まで借りられる」ということになるわけですが、そう簡単にはいきません。担保の不動産に別の金融機関が一番抵当を設定されている場合、さらに融資可能額が少なくなります。なぜなら、仮に不動産担保ローンが返済できなくなった場合、一番先に弁済を受けられるのは一番抵当を設定している金融機関だからです。

最後に、ローン契約者の返済能力や返済比率も関係してきます。返済比率とは年収に対する年間の借金返済額が占める割合のことです。無理なく返済できる理想的な返済比率は30~35%です。例えば年収が800万円なら、理想的な年間返済額は280万円となります。

したがって、上記の例であれば価値の高い不動産を持っていても借りられる金額は「約280万円」ということになります。

不動産の価値が高くても無理がある融資は行われませんので、その点は覚えておきましょう。

不動産担保ローンは何歳まで借りられる?

いくつか代表的な不動産担保ローンの年齢条件をリサーチしてみました。

下記を見ると、完済時の年齢はおおよそ80歳から85歳までに設定されていることがわかります。

不動産担保ローンの融資可能年齢

| 金融機関 | 年齢条件 |

|---|---|

| 三井住友銀行フリーローン(有担保型) | 借入時……18歳~70歳 完済時……80歳 |

| りそな銀行フリーローン(有担保型) | 借入時……20歳~70歳 完済時……80歳 |

| アサックス | 完済時の年齢制限なし (健康であることが条件) |

| セゾンファンデックス不動産売却前提ローン | 借入時……20歳~80歳 完済時……85歳 |

ただ「上限年齢まで必ず借りられるわけではない」という点は覚えておきましょう。「不動産の価値が低い」「返済能力に乏しい」など、ローン契約者のリスクが高くなると契約可能な年齢も低くなります。

不動産担保ローンの審査期間はどのくらい?

不動産担保ローンの審査機関は、利用する金融機関やノンバンクによって変わります。

ノンバンクであれば最短3日程度、銀行であれば2~3週間程度はみておきましょう。不動産担保ローンの審査では、土地や建物の調査などが必要になります。

抵当権の内容などはWebでも取得できますが、審査が厳しい金融機関では現地調査などが入ることもあります。早めに借りたいときは余裕をもって申し込むようにしましょう。

不動産担保ローンのデメリットは?

不動産担保ローンを利用した場合のデメリットとしては次の4点が挙げられます。

- 不動産を失うリスクがある

- 金利手数料以外の手数料が必要

- 保証人が必要な場合がある

- 審査に時間がかかる

不動産担保ローンで借りたお金を返済できない場合、担保に設定した不動産は差し押さえられ最終的には競売にかけられることになります。自宅を担保に入れている場合は、競売で買い手がつくと明け渡さなければいけません。

また、不動産担保ローンはカードローンなどとは違い、事務手数料や抵当設定のための登記費用が必要になります。事務手数料が無料のノンバンクなどもありますが、一般的な事務手数料は借入額の1~3%程度、登記費用は借入額の0.4%程度です。

借入額が大きくなると手数料も増えるため、必要以上の借入れは控えたほうがいいかもしれません。

不動産担保ローンの審査に落ちた場合の対処方法は?

不動産担保ローンの審査に落ちたら、次の対策を検討しましょう。

なお、審査に落ちた理由を聞いても金融機関やノンバンクは教えてくれません。信用情報期間の本人開示や登記簿謄本などを確認し、次回ローンの申し込みに備えるようにしましょう。

- 信用情報機関の本人開示サービスを利用し、自分の信用情報を確認する

※延滞や債務整理の履歴が残っている場合は、5年経過するまで再申込は控える - 登記簿謄本を確認し抵当権の状況を確認する

- 銀行の不動産担保ローンの審査に落ちた場合は、柔軟な審査が期待できるノンバンクに相談する

参考:「JICC」「CIC」「JBA」「登記簿謄本Webサービス」

まとめ

不動産担保ローンの審査では「不動産の価値」「抵当権の状況」「本人の返済能力」の3つが影響します。

「不動産の価値が高いから融資が受けられる」というわけではない点は覚えておきましょう。

絶対に借りられる不動産担保ローンはありませんが、ノンバンクなら比較的柔軟な審査も可能です。利用する場合は、借入希望額や審査に必要な期間などを考え、申し込み先は慎重に選ぶようにしましょう。

不動産を所有している法人の場合、「AGビジネスサポートの不動産担保ローン」での借入がおすすめです。

AGビジネスサポートはノンバンクで、銀行融資を断られた方でも柔軟に対応してくれます。

特に建設業、製造業の中小企業の利用が多く、地域問わず全国の法人が利用可能な点も人気の理由です。

二番抵当でも申込でき、元利均等返済の場合支払は最長30年(360回以内)なので、すぐに資金が必要な方はまず仮申込をしてみましょう。

↓24時間WEB申込受付中↓