ビジネスローンは、銀行や信用金庫の融資が難しい赤字企業でも借りられる可能性があるローンの一つです。

「赤字決算」という理由だけで、融資をあきらめる必要はありません。

審査に柔軟なノンバンクのビジネスローンで借りたり、不動産を担保に低金利で借りたりする方法があります。

今回は、赤字でもビジネスローンで借りるためのコツや注意点、ビジネスローンの審査に落ちたときの代替手段などについて詳しく解説します。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性があります。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

※ただし法人の場合は代表者様が原則連帯保証

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

※4:該当しない方は要相談

貸付条件はこちら

WizBiz株式会社 代表取締役

経歴

1971年東京生まれ。大学卒業後、東証一部上場のコンサルティング会社に入社。銀行、信用金庫の融資コンサルタントを皮切りに、仙台支店長、東日本事業部長、執行役員を歴任。その後、常務執行役に就任し、経営コンサルティング部門や営業部門、サービス提供部門を統括。2010年に独立しWizBiz株式会社を設立。現在、経営者向けネットメディア「WizBiz」を運営。国内では経営者の会員登録数でNo.1のメディアとなっている。また、経営者向けサービス提供としては、ネットだけでなく、リアルの場も力をいれており、年500回以上のセミナーを開催し、4000名を越す経営者が参加。18万人の社長アンケートから1000個の悩みを回収。

著書:社長の孤独力

赤字でも申し込めるビジネスローン6選

公式サイトに「赤字の会社でも申し込みOK」と明記されているビジネスローンの中で、比較的審査が柔軟なローンを厳選しました。

- AGビジネスサポート

大手アイフルグループで、赤字や税金滞納中の会社でも申込OK

- GMOあおぞらネット銀行

人気ネット銀行で、赤字や創業初期の会社でも申込できる

AGビジネスサポート「事業者向けビジネスローン」

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利(実質年率) | 年3.1%〜年18.0% ※貸付条件はこちら |

| 融資までの期間 | 即日融資可能 |

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人契約の場合は原則代表者の連帯保証が必要。 |

| 必要書類 | 【法人代表者】 本人確認書類 決算書 その他必要に応じた書類 【個人事業主】 本人確認書類 確定申告書 所定の事業内容確認書 その他必要に応じた書類 |

| 公式申込ページ | AGビジネスサポート公式 ビジネスローンページ |

- 銀行とは異なる独自基準での審査!

- Web上で申込〜借入まで完結できる!

- 手数料が無料!

- 使用用途が自由!

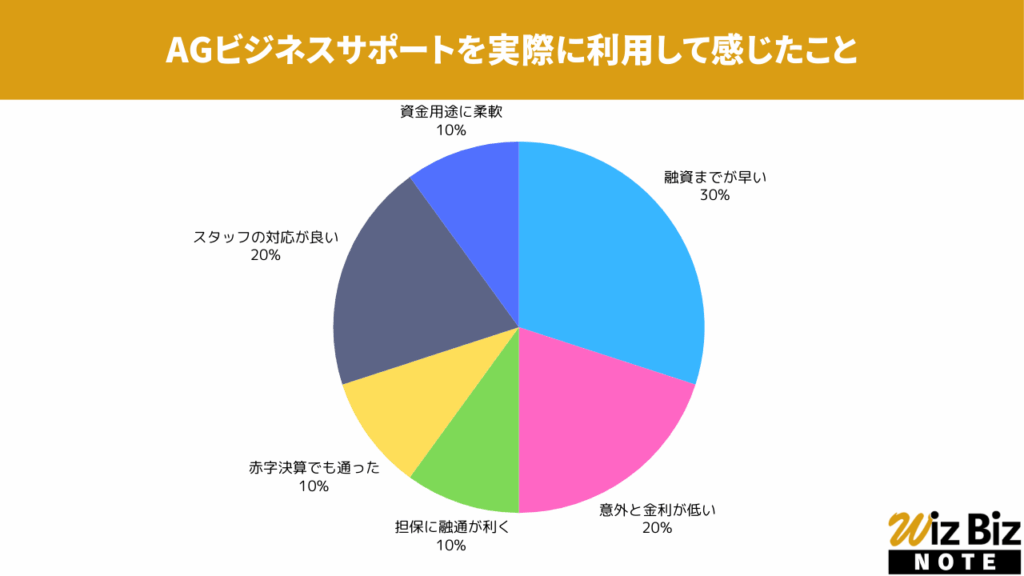

AGビジネスサポート「事業者向けビジネスローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと金利の低さ、スタッフの対応が特に評価されていました。

AGビジネスサポート「事業者向けビジネスローン」の会社情報

| 会社名 | AGビジネスサポート株式会社 |

|---|---|

| 代表 | 深田 裕司 |

| 所在地 | 東京都港区芝2丁目31-19 |

| 資本金 | 110,000,000円 |

| 設立 | 2001年1月18日 |

| 法人番号 | 5010401088265 |

| 貸金業登録番号 | 関東財務局長(9)第01262号 |

| 日本貸金業協会 | 第001208号 |

GMOあおぞらネット銀行「あんしんワイド」

| 商品名 | あんしんワイド |

|---|---|

| 融資額 | 〜1,000万円 |

| 金利(実質年率) | 年0.9%〜年14.0% |

| 融資までの期間 | 最短2営業日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | GMOあおぞらネット銀行公式サイト |

- 創業初年度から利用可能!

- 融資枠型なので、何度でも借入・返済ができる!

- 申込〜借入までオンライン完結で使いやすい!

- 審査申込から最短2営業日で入金!

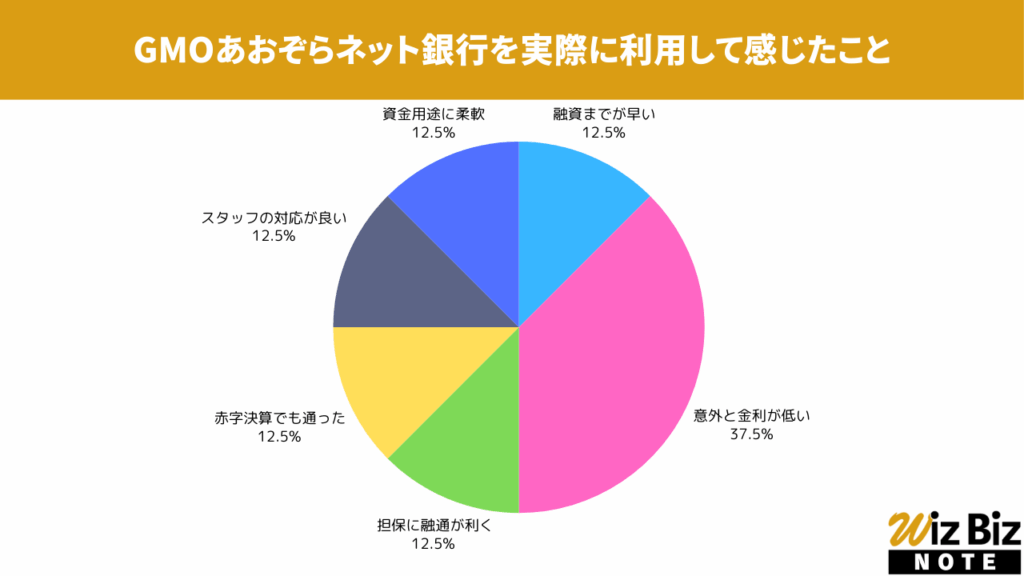

GMOあおぞらネット銀行「あんしんワイド」を実際に利用して感じたこと

アンケートの結果、金利の低さが特に評価されていました。

GMOあおぞらネット銀行「あんしんワイド」の会社情報

| 会社名 | GMOあおぞらネット銀行株式会社 |

|---|---|

| 代表 | 金子 岳人 |

| 所在地 | 東京都渋谷区道玄坂1丁目2-3 |

| 資本金 | 24,129,960,000円 |

| 設立 | 1994年2月28日 |

| 法人番号 | 9010001025425 |

| 登録金融機関登録番号 | 関東財務局長(登金)第665号 |

| 金融先物取引業協会 | 0313号 |

アクト・ウィル「信用保証融資」

| 商品名 | 信用保証融資 |

|---|---|

| 融資額 | 500万円まで |

| 金利(実質年率) | 年10.0%〜年20.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 公式申込ページ | アクトウィル公式サイト |

- 最短60分審査でスピード融資に対応!

- 来店不要で全国の法人が申し込み可能!

- 担保によっては最大1億円まで借入可能!

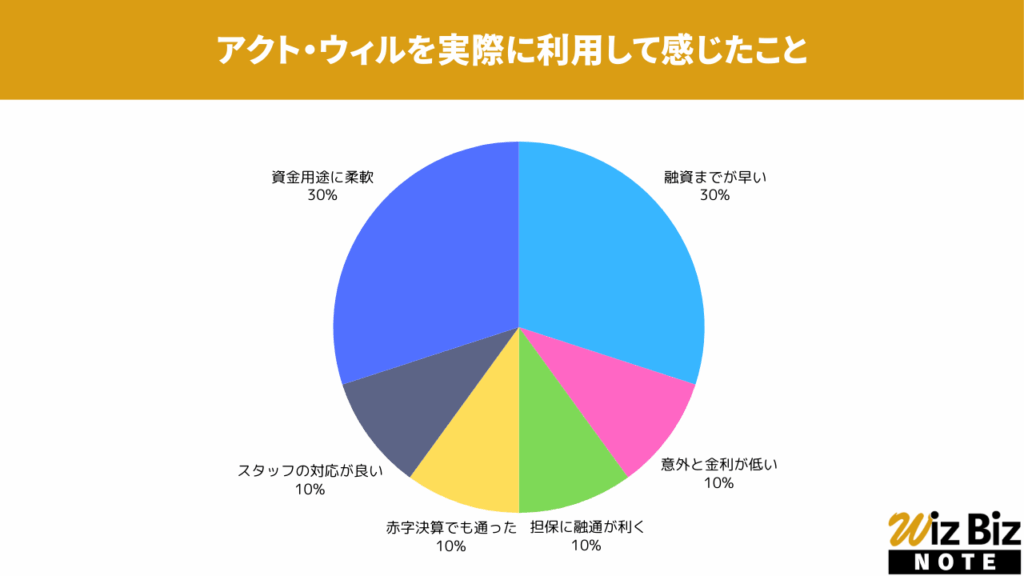

アクト・ウィル「信用保証融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性が特に評価されていました。

アクト・ウィル「信用保証融資」の会社情報

| 会社名 | アクト・ウィル株式会社 |

|---|---|

| 代表 | 谷口 友祐 |

| 所在地 | 東京都豊島区東池袋3丁目11-9 三島ビル301号室 |

| 資本金 | 55,000,000円 |

| 設立 | 2013年5月9日 |

| 法人番号 | 6013301033769 |

| 貸金業登録番号 | 東京都知事(4)第31521号 |

| 日本貸金業協会 | 第005834号 |

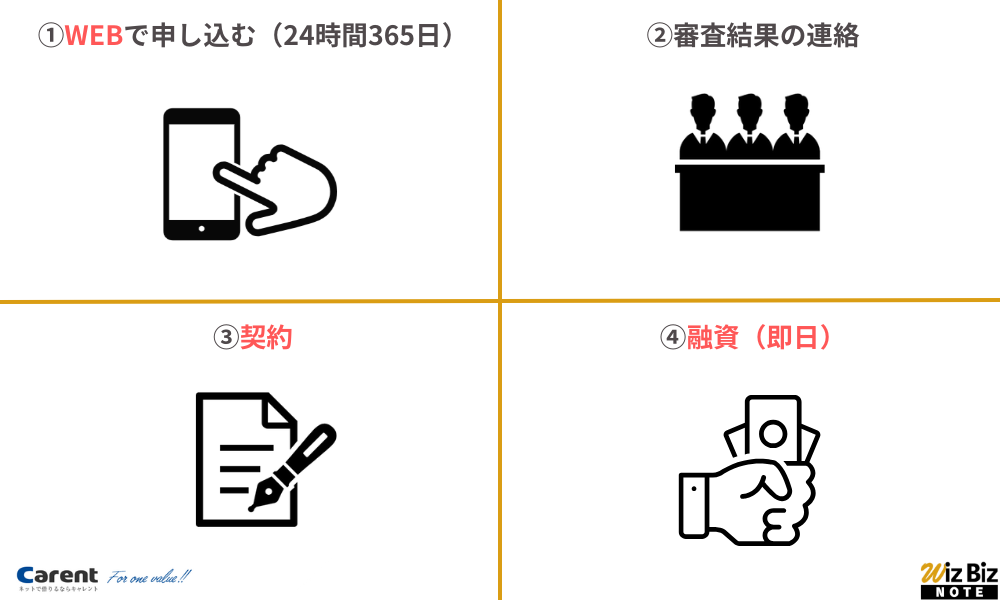

Carent「キャレント スーパーローン」

| 商品名 | キャレント スーパーローン |

|---|---|

| 融資額 | 1万円〜500万円 |

| 金利(実質年率) | 利用限度額100万円以上 →年7.8%〜年15.0% 利用限度額100万円未満 →年13.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 |

| 用途 | 事業資金 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 公式申込ページ | こちら |

- 最短即日のスピード融資!

- 最短3分で入力完了でき、すぐに申し込める!

- 返済シミュレーションで返済計画を立てやすい!

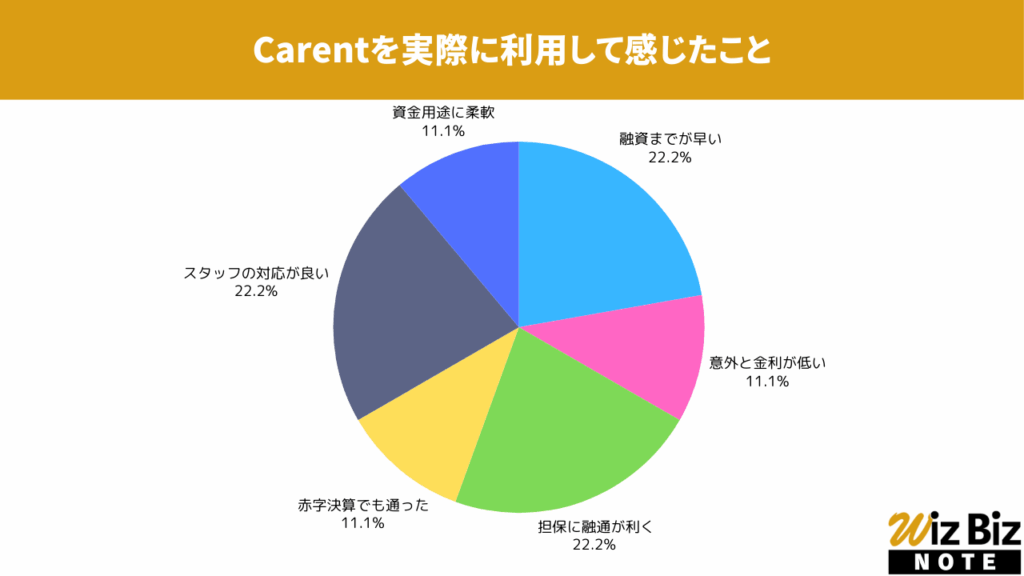

Carent「キャレント スーパーローン」を実際に利用して感じたこと

アンケートの結果、融資までの早さと担保の融通、スタッフの対応が特に評価されていました。

Carent「キャレント スーパーローン」の会社情報

| 会社名 | 株式会社IPGファイナンシャルソリューションズ |

|---|---|

| 代表 | 池田 秀明 |

| 所在地 | 東京都品川区西五反田7丁目9-2 KDX五反田ビル5階 |

| 資本金 | 不明 |

| 設立 | 2015年10月5日 ※法人番号指定年月日 |

| 法人番号 | 7010701023341 |

| 貸金業登録番号 | 東京都知事(5)第31399号 |

| 日本貸金業協会 | 第006016号 |

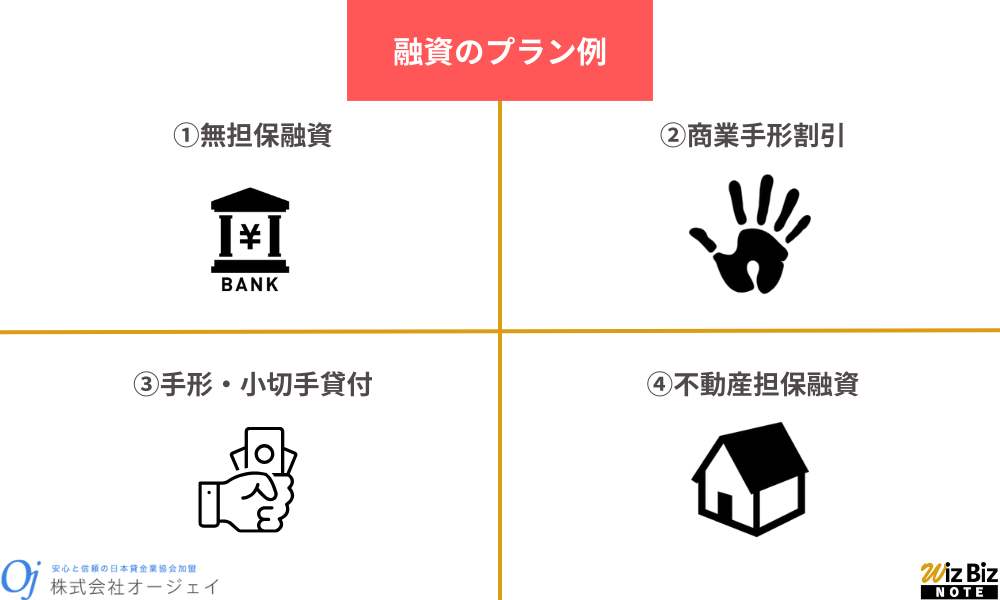

オージェイ「無担保融資」

| 商品名 | 無担保融資 (ビジネスローン・事業資金融資) |

|---|---|

| 融資額 | 30万円~1億円 |

| 金利(実質年率) | 10.0%〜18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人 個人事業主 |

| 用途 | 事業資金 |

| 担保 | 原則不要 |

| 保証人 | 法人は代表者の保証が必要 |

| 公式申込ページ | こちら |

- 無担保融資は最短即日での融資が可能!

- 営業年数が短くても申し込みができる

- 無担保でも最大1億円融資と、まとまったお金が必要な時に便利!

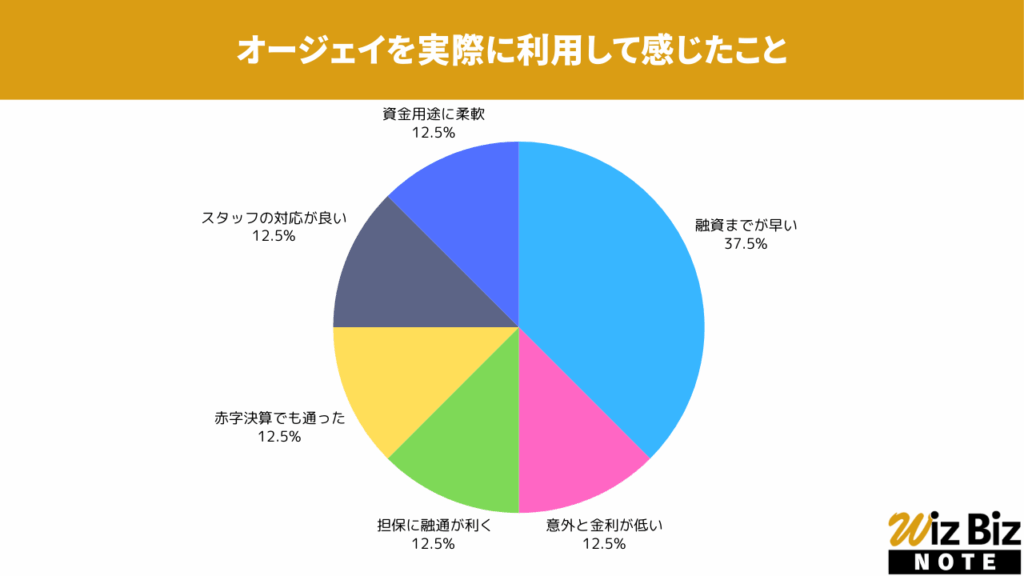

オージェイ「無担保融資」を実際に利用して感じたこと

アンケートの結果、融資までの早さが特に評価されていました。

オージェイ「無担保融資」の会社情報

| 会社名 | 株式会社オージェイ |

|---|---|

| 代表 | 小田桐 徹 |

| 所在地 | 東京都中野区中央1-32-5 青光堂ビル3F |

| 資本金 | 55,000,000円 |

| 設立 | 平成25年8月8日 |

| 法人番号 | 3011101067536 |

| 貸金業登録番号 | 東京都知事(4)第31549号 |

| 日本貸金業協会 | 第005868号 |

ファンドワン「事業者ローン」

| 商品名 | 事業者ローン |

|---|---|

| 融資額 | 30万円〜500万円 |

| 金利(実質年率) | 年10.0%〜年18.0% |

| 融資までの期間 | 最短即日 |

| 融資対象 | 法人・個人事業主 |

| 用途 | 自由 |

| 担保 | 不要 |

| 保証人 | 不要 |

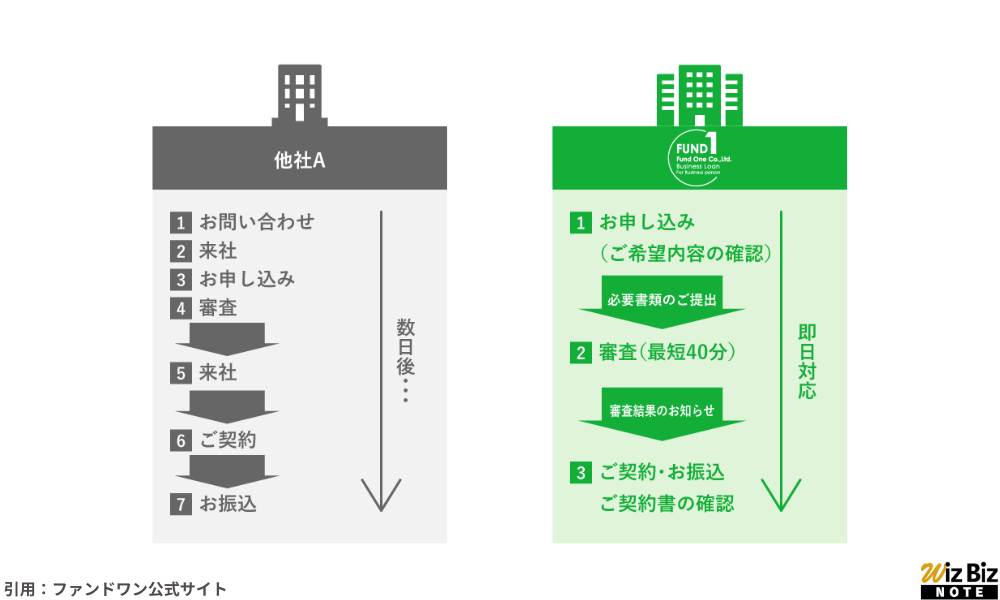

- オンライン完結なので全国の法人が利用可能!

- 午前中に申し込めば即日対応してもらえる!

- 無担保ビジネスローンは最大500万円まで借入可能!

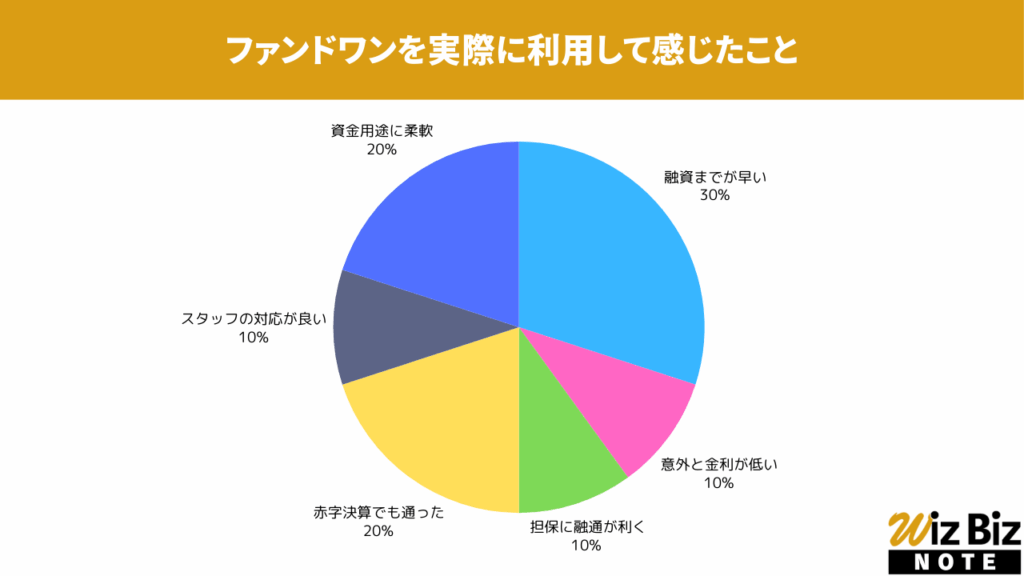

ファンドワン「事業者ローン」を実際に利用した事業者が感じたこと

アンケートの結果、融資までの早さと資金用途の柔軟性、赤字決算への対応が特に評価されていました。

ファンドワン「事業者ローン」を実際に利用した事業者へのインタビュー

実際にファンドワンを利用して500万円の融資を受けた坂本さんにインタビューを実施しました。

| 事業者の形態 | 法人 |

|---|---|

| 業種 | 建設業 |

| 融資額 | 500万円 |

| 金利(実質年率) | 15.00% |

| 担保 | なし |

新谷:実際に申し込んでから審査が完了するまでの流れはいかがでしたか?

坂本さん:連絡などの諸々のやり取りも含めて、非常に早くてスムーズでした。

新谷:審査完了から融資まではいかがでしたか?

坂本さん:素早く必要な融資が受けられたので良かったと思います。

ファンドワン「事業者ローン」の会社情報

| 会社名 | ファンドワン株式会社 |

|---|---|

| 代表 | 髙山 憲彦 |

| 所在地 | 東京都豊島区南大塚二丁目39-11ヒサビル601号室 |

| 資本金 | 50,000,000円 |

| 設立 | 2020年1月6日 |

| 法人番号 | 3013301045040 |

| 貸金業登録番号 | 東京都知事(2)第31816号 |

| 日本貸金業協会 | 第006140号 |

ビジネスローンは赤字でも借りられる可能性がある融資

銀行や信用金庫が扱う事業資金融資は、預金者のお金を原資にしているため、赤字決算の企業への融資には慎重です。

一方で、ビジネスローンなら、表面上の決算実績だけでなく、将来の事業の可能性や返済計画を評価してもらえるため、融資を受けられる可能性が高いといえます。

銀行融資や信用金庫融資は赤字だと基本的に借りられない

銀行や信用金庫が基本的に赤字企業への融資をしないのは、銀行融資に「返済原資は企業の利益から」という大原則があるからです。

「赤字=利益が確保できていない状態」とみなされ、貸し倒れリスクが高いと判断されると、銀行融資や信用金庫融資の審査通過は難しいでしょう。

融資の5原則(公共性・安全性・収益性・流動性・成長性)の観点から見ても、赤字決算企業は「安全性を欠く対象」と判断され、融資を見送られるのが一般的です。

特別利益で黒字に見せかけることができても、実質的に赤字と判断されると融資の承認が下りることはないでしょう。

- 当期損失1,000万円を計上し、運転資金500万円を申し込んだが、利益償還できないとみなされ、融資が下りなかった。

- 当期利益1,000万円であるが、特別利益を2,000万円計上していたため、実質1,000万円の赤字決算と判断されて審査に落ちた。

- 当期利益1,000万円計上しているが、数年前から回収できていない売掛金が2,000万円、代表者への短期貸付金が1,000万円あったことが発覚。

また、償却資産はあるものの毎期減価償却をしていないため、希望額の借入ができなかった。

不良資産や償却不足が潜んでいる場合には、表面上の利益があっても「実質赤字」とみなされ、希望額を満額で借りられないケースがほとんどです。赤字企業が銀行や信用金庫から資金調達をするのが難しいのは、上記の理由があるからなのです。

ノンバンクのビジネスローンなら赤字でも申込OKと記載している

銀行や信用金庫の審査が厳しい一方で、ノンバンクのビジネスローンなら「赤字でも申込OK」としているケースがほとんどです。

なぜなら、ノンバンクは銀行で断られた顧客に融資を行うことをビジネスチャンスと捉え、審査基準をやや柔軟に設計しているからです。

赤字決算の企業でも、経営改善の見通しがあり、売上向上の計画が現実的であると判断されると融資が下りるケースがあります。

また、ノンバンクのビジネスローンは、保証人不要で審査スピードも速く、最短即日で資金調達できる点が魅力です。

一方で、無担保ビジネスローンの場合は金利が高めに設定されていることが多く、比較的短期間で返済しなければならないというデメリットもあります。

【ノンバンクのビジネスローン|メリットデメリット】

| メリット | 審査が比較的柔軟 赤字決算でも申込可能な場合がある 担保や保証人が不要な場合もある 即日または短期間で資金調達が可能 手続きが簡単でオンライン申込も可能 |

|---|---|

| デメリット | 金利が高い 融資限度額が低め 返済期間が短期の場合が多い 資金用途が制限される場合がある |

銀行で断られて資金繰りに困っているなら、ノンバンクのビジネスローンを選択肢の一つとして検討してみましょう。

ビジネスローンが赤字でも借りられる理由

「赤字の会社だと融資は受けられないのでは?」と思うかもしれませんが、ビジネスローンによっては赤字でも借りられる場合があります。特に、ノンバンクのビジネスローンは、赤字の会社に融資をしている多数の実績があります。

- 金利を高めに設定しており貸し倒れに備えているから

- 銀行融資と違い、事業の将来性や返済計画の現実性で審査してくれるから

「高めの金利を設定し、貸し倒れリスクが高い会社にも融資をする」というのが、ビジネスローンの特徴です。

金利を高めに設定しており貸し倒れに備えているから

ノンバンクや一部のネット銀行では、貸し倒れリスクを金利に反映させることで、赤字企業への融資を実現しています。「月商や返済期間、担保の有無」などをもとに金利を決定し、貸し倒れの可能性が高い事業者ほど、上限に近い金利が適用されます。

一方で、金融機関の保証協会付き融資や日本政策金融公庫の制度融資は低金利で借りられますが、「貸し倒れリスクが低い企業」しか借りられないのが実態です。

「事業を継続させるために赤字でも融資が必要」という切羽詰まった状態なら、審査に柔軟なビジネスローンがおすすめです。

銀行融資と違い、事業の将来性や返済計画の現実性で審査してくれるから

銀行融資は決算書の数字や過去の取引実績を重視するため、赤字が続く企業は事業融資の審査には通りづらい傾向があります。

一方で、ビジネスローンは過去の数字だけでなく、将来の受注見込みや新事業の展開など、事業のポテンシャルにも注目し融資を検討してくれるのが特徴です。

たとえば、新規顧客との契約が間近に迫っている場合、銀行は「正式な契約書がないと融資を出せない」と判断しがちです。

しかし、ノンバンクは「契約見通しが立っているなら融資検討可」と、比較的柔軟に対応してくれる場合があります。

ノンバンクのビジネスローンは、決して審査が甘いわけではありません。

あくまでも将来の返済力を多角的に判断してくれるのがノンバンクのスタンスです。事業計画などの資料をもとに、将来性をアピールできれば、赤字でも審査に通過できるでしょう。

各社ビジネスローンが赤字決算の会社に融資した例

事実、ビジネスローンを提供しているノンバンクの公式サイトを見ると、赤字企業への融資例が多数掲載されています。

不動産担保ローンの実例も含みますが、代表的なケースを見ていきましょう。

【将来性を期待されて融資が実現したケース】

「このケースでは、赤字だからという理由だけで銀行から融資を断られていましたが、直近の試算表から将来性が評価され、別荘を担保に4,000万円の融資が実行されています」

●状況……赤字決算で借入金の返済を調整中だが、売上は確実に伸びており、さらなる売上を拡大するため、営業スタッフ増員のための、事業資金を調達したい。取引銀行から新規融資については赤字決算を理由に難色を示された。

●融資内容……直近の試算表から、売上が確実に伸びていること、事業計画にも問題が無いことから、所有不動産を担保に事業資金等を融資。当社からの融資により、営業スタッフを確保することができた。

※融資希望額 4000万円。担保とした不動産(別荘)

ABCキャピタル「ご融資事例」

【売上実績に応じた短期融資が実現したケース】

「売上低迷と赤字決算を理由に銀行からの融資を断られていたエステサロンでしたが、不動産担保を設定し、かつ売上が上がった月に返済額を増やすという柔軟な契約で融資が実行されています」

●状況……お店の広告宣伝費として融資を受けたい。エステサロンを経営しているが売上が減少。銀行に融資の申込みをしたが赤字決算を理由に融資を断られた。サイトのリニューアル及び広告宣伝費として200万円の融資を希望。毎月の売上が安定するまでは支払いをなるべく抑えたい。

●融資内容……売上に応じて返済ができる自由返済を5年契約でご提案。所有する不動産の担保評価を重視し、ご希望金額をご融資。当面の間は利息のみの支払いで、売上が上がった月に随意の元金と利息を返済。契約期間内の中途解約金・繰上げ返済手数料はなし。融資金額200万円 年率11.00% 返済期間5年 自由返済で契約実行。ホームページをリニューアルしたことで客足が増え、現在も順調に営業中。

株式会社ビジネスクルー「赤字決算でご融資した事例」

【赤字の理由を説明し将来性が評価されて融資が実現したケース】

「赤字決算を理由に融資を断られていましたが、赤字の理由(設備投資)をしっかりと説明し、将来的に新規顧客の獲得で売上が伸びることが評価され、赤字決算でも融資が実行されています」

●状況……受注増加でどうしても運転資金が回らず、いろんな金融業者にビジネスローンを問い合わせしましたが、赤字決算を理由に断られていました。

●融資内容……インターネットでみつけた三鷹産業さんにFAX申込書をダウンロードして申し込みさせていただきました。すぐに担当営業の方からお電話をいただき、弊社に来てくださいました。赤字の理由が前期の設備投資の出費が主であるということ、今期、新規取引先からの受注で売上が伸びること、を評価していただき、 希望した200万円をご融資いただくことができました。現在は売上も順調で三鷹産業さんにご融資願うことはなくなりましたが、手形集金の際、たまに商業手形割引をご利用させていただいております。

三鷹産業株式会社「融資具体例」

赤字企業がビジネスローン審査に通過しやすくなるなるポイント

審査に柔軟なビジネスローンですが、「誰でも審査に通る」というわけではありません。

他社借入が多かったり、税金の滞納があったりすると、「返済能力が低い」とみなされて審査通過が難しくなります。

他社借入はできるだけ返済し、滞納している税金をクリアにするだけでも、審査通過率は格段に上がるでしょう。

他社借入や滞納している税金はなるべく返済しておく

赤字企業がビジネスローンを申込む際、他社の借入状況や税金の滞納履歴は厳重にチェックされます。

なぜなら、支払い遅延や税金の未納があると「返済能力が低い」「約束を守れない」と判断される可能性が高いからです。

たとえば、登記簿謄本に差し押さえ情報が記載されていたり、決算書の別表から税金の未払いが判明すれば、満額融資はおろか審査落ちになることもあるでしょう。

スムーズな審査通過を期待するなら、他社借入をできるだけ繰り上げ返済しておき、税務署への納税も早めに済ませておくことがポイントです。

自社の資金繰り表をきちんと作成する

資金繰り表を作成しておけば、毎月の収支が明確になり、返済能力を証明できるでしょう。赤字経営でも融資を受けられる企業は、資金管理がしっかりしているケースがほとんどです。

具体的には、資金繰り表で前月繰越金から営業収入・支出を加減した差引収支を記載し、借入金返済や手形決済などのお金の流れをしっかり網羅しておくのがポイントです。

加えて、売掛金や棚卸資産・買掛金などを月次ベースで一覧にして、資金の流れを可視化しましょう。

【資金繰り表で特に押さえておくべき数字】

| 月次の差引収支を把握するための項目 | 前月繰越金 営業収入等(売上現金回収・受取手形期日入金など) 営業支出等(仕入現金支払・支払手形決済・諸経費支払など) |

|---|---|

| 翌月繰越金を把握するための財務収支項目 | 調達合計(長短借入金・預金取崩など) 返済合計(長短借入金返済:積立金掛込など) |

| 把握すべき月次ベースの主項目 | 売上高、仕入高、受手残高、売掛金残高 棚卸資産、支手残高、買掛金残高、借入金総額 |

正確な資金繰り表をノンバンクなどに提示することで、「どんぶり勘定ではない経営姿勢」を示せるでしょう。

経営者自身もお金の動きを正確に掴めるようになるため、結果として赤字を脱却するための計画づくりにも役立ちます。

ビジネスローン会社を納得させられる事業計画書を作る

赤字企業が融資を受けるには、将来の成長シナリオをしっかり伝える必要があります。事業計画書には「どうやって利益を出し、返済原資を確保するか」を具体的に織り込むのが重要です。

事業計画書に「市場動向や競合優位性の分析」、「経費削減や新しい販売ルートの開拓」など、実現性のある取り組みを反映させておけば信頼度もアップするでしょう。

非現実的な計画ではなく、現状の経営資源や業界トレンドにもとづき着実に成長していくプランを示すと、貸し手からも「返済が見込める」と判断されやすくなります。

事業計画書と決算書、そして資金繰り表の整合性があると、「この企業は本気で立て直す気がある」と納得してもらえる可能性が高まるでしょう。

現実的な返済計画書を作成して返済能力を示す

将来の事業計画が魅力的でも、返済シミュレーションが非現実的では審査を通過できません。

「月々の利益や、予想キャッシュフローと返済額とのバランスが取れているか?」、「万一の売上ダウンや得意先の支払い遅延にも対応できる余裕があるか?」など、具体的な数字で示すことがポイントです。

たとえば、資金繰り表と連動させて「最悪の場合の追加借入の必要性」などをあらかじめ織り込んでおくと、貸し手にも安心感を与えられます。

赤字企業がビジネスローンで借りる時の注意点

ビジネスローンの審査は、決して「甘い」わけではありません。資金繰り表や事業計画書を提出しても、審査に落ちる場合があります。

また、審査通過できたとしても、希望額が借りられなかったり代表者の保証を求められたりする場合もあるため、注意が必要です。

赤字でも必ず審査に通るわけではない

ビジネスローンは審査が柔軟な傾向がありますが、決して無条件で融資をしているわけではありません。

ビジネスローンにも多種多様な商品があり、対象となる業種や金額の上限などの要件が定められているため、利用条件から外れていると審査対象から外れるケースもあるのです。

また、下記のような企業は、ほぼ審査通過は難しいでしょう。

- 借入過多・返済能力不足(償還能力がないと判断)

- 事業計画が不十分(事業の実態が不明確)

- 過去の支払い遅延(常習性の判断)

- 担保や保証人の問題(評価割れ・個人信用情報の問題)

赤字企業でも、貸し手を納得させる事業計画書を作成し、一方で足元の他社返済などは遅れないようにするなど、信用情報を良好に保つ準備が重要です。

上限金利での借入となる(下限金利では借りられない可能性が高い)

赤字企業の場合は、融資を受けられたとしても、上限金利が適用されるケースがほとんどです。なぜなら、金融機関やノンバンクはリスクが高い申込者ほど金利を上乗せし、リスクヘッジを行うからです。

たとえば、長年取引がある優良企業は低金利で借りられるのに対し、新規取引かつ赤字経営の企業には10%を超える高金利が提示されるケースもあります。

返済実績を積み重ねれば、徐々に金利引き下げや追加融資の優遇を受けられる可能性もありますが、初回融資ではどうしても「リスクの高い融資先」として扱われるのが実態でしょう。

赤字企業がビジネスローンを利用する際は、金利負担が資金繰りを圧迫しないよう、借入額や返済期間のシミュレーションを慎重に行ってから申込むことが大切です。

希望額通りに借りられない可能性もある

赤字でも審査に通る可能性もありますが、希望額通りに融資されるとは限りません。

なぜなら、融資額は企業の売上額や利益、事業規模により決定されるからです。たとえば、月の売上が1,000万円の企業が2,000万円の運転資金を申請しても、少額融資しか受けられないでしょう。

また、不良在庫や売掛金の回収リスクなど、会計上の懸念材料が多いほど融資額は少なくなります。

結果として、最低限の運転資金しか借りられないケースもあるため、申込み前には自社が本当に必要とする金額を再確認し、余裕を持った資金計画を練りましょう。

法人で借りる際は代表者が連帯保証人になる場合が多い

中小企業では、法人と代表者個人の資産が明確に分かれていないケースが多く、金融機関は「実質的には代表者個人が最終責任を負う」とみなします。

そのため、会社名義で事業資金を借りる場合は、代表者個人の連帯保証がセットになることが一般的です。

会社に資金不足が生じた場合、個人資産や自宅などを投入して経営を継続させている例も珍しくありません。

法人と個人が切り離せない状況で倒産すれば、代表者個人にも大きな債務が残る可能性がある点には注意が必要です。

また、今後事業継承を検討する際も、「連帯保証を引き受けたくない」という理由から、後継者に継承を断られる場合もあります。

ビジネスローンを利用する際は、現在の経営危機を乗り越えることだけを考えるのではなく、将来的なリスクも総合的に考えることが大切です。

赤字企業でも担保にできるものがあれば借りやすい

所有する不動産に担保価値があるなら、赤字決算でも融資を受けやすくなるでしょう。法人所有や個人所有の土地や事務所などがある場合は、不動産担保ローンの利用も検討してみましょう。。

投資用不動産や事務所を持っているなら不動産担保ローンがおすすめ

赤字経営でも、投資用不動産や事務所など、担保にできる不動産があれば審査に通りやすくなります。

融資額を上回る担保価値がある不動産を持っているなら、貸し手にとっては「万一返済が滞っても売却で回収できる」という安心材料になり、審査通過率も上がるでしょう。

ただし、法人名義ではなく代表者個人の名義で所有している不動産を担保に入れる際は、物上保証人(※)としてリスクを負うことになるため注意が必要です。

また、不動産担保設定時には抵当権設定費用や司法書士報酬などの諸経費が発生します。

これらのコストも踏まえたうえで、実際の借入額と事業継続に必要な額のバランスを考えておくことが重要です。

※物上保証人とは……自身の所有物を担保として提供し、債務者が返済できない場合にその担保が処分される責任を負うが、自身は直接の返済義務を負わない人のこと。

売掛債権があればABLやファクタリングがおすすめ

売掛金や在庫資産があるなら、ABL(Asset-Based Lending)や、売掛債権を買い取ってもらうファクタリングで資金を調達する方法もあります。

ファクタリングでは、決算内容よりも取引先の信用力や売掛金の品質が重視されるため、赤字決算でも利用が可能です。

さらに、ABLなら機械設備や在庫を資産評価してもらう形で融資が受けられるため、スピーディーに資金調達できるというメリットもあります。

経済産業省の資料によると、2020年4月より債権法が改正され、よりファクタリングが利用しやすくなっています。

参考:経済産業省資料「債権法改正により資金調達が円滑になります」

ただし、ファクタリング手数料やABLの金利は、一般的な事業資金融資より高めに設定されていることが多いため、必要以上の額を調達するのは控えましょう。

さらに、3社間ファクタリングを利用すると、取引先に通知される可能性があります。取引先との信頼関係を失いたくない場合には、よく検討してから利用することが大切です。

担保がない場合は請求書立替サービスを利用してみる

手元に不動産や高額の売掛債権がない場合でも、請求書立替サービスを活用すれば、売掛金を早期に現金化できます。

たとえば、支払い.comなどのサービスを利用すれば、請求書発行直後に売掛金を受け取れるため、支払日まで待つ必要はありません。請求書立替サービスは、「融資」ではなく「立替」に近いサービスのため、利用者の決算が赤字であっても資金を調達できます。

担保なしでも補助金や政府融資に申し込んでみる

公的補助金や、政府系金融機関の融資制度を活用する方法もあります。

たとえば、日本政策金融公庫や信用保証協会付き融資などは、中小企業を支援する目的で用意されているため、一定の要件を満たせば担保がなくても借入できるかもしれません。

ただし、赤字決算が続いている場合は、申請書類の作成や事業計画書の作り込みが融資を受けるポイントとなります。

さらに、補助金は募集期間や予算枠が限られており、融資が下りるまで時間がかかることも多く、急な資金ニーズには不向きです。

中長期的に返済できる余力があり、資金調達が必要なタイミングまで余裕があるときには、ぜひ検討してみましょう。

赤字でのビジネスローン借入でよくある質問

赤字決算で資金調達を急ぐ場合は、なにかと不安や疑問が出てくるものです。赤字でビジネスローンを利用する際の「よくある質問」も見ていきましょう。

決算が赤字でもビジネスローンに申し込めますか?

申込みは可能です。

なぜなら、決算はあくまでも過去の実績を数字で示したものに過ぎず、今後の業績改善や返済計画を明確に提示できれば融資を受けられる可能性があるからです。

試算表や資金繰り表を用いて、今後の業績回復見込みをしっかり説明できるよう、入念に準備しておきましょう。

赤字の個人事業主でもビジネスローンを利用できますか?

利用は可能です。

ノンバンクや一部のネット銀行のビジネスローンは、法人だけでなく個人事業主も対象にしています。

ただし、個人事業主がビジネスローンを利用する際は、確定申告書の提出が必要です。そのため、創業間もない段階では公庫融資などに頼らざるを得ないケースもあるでしょう。

いずれにしても申込んでみないとわからないことも多いため、まずはノンバンクや銀行に相談してみるのがおすすめです。

ノンバンクのビジネスローンは審査が甘いですか?

ノンバンクビジネスローンの審査は柔軟ですが、決して甘くありません。

銀行融資と比較すれば審査は緩い傾向がありますが、事業計画や返済能力の確認は入念に行われます。単に「赤字でもOK」としているだけで、資金使途や収益見込みを全く見ないわけではないため、誰でも借りられるわけではありません。

ビジネスローンは何日で借りられますか?

最短即日から3営業日程度で借りられます。

ノンバンクのビジネスローンは、銀行融資に比べて審査過程が簡素化されているため、申込から融資までが早いという特徴があります。

ビジネスローンの審査は必ず通りますか?

必ず通るとはいえません。

なぜなら、貸し手は貸倒れを避けるため厳格な審査を行い、企業の返済能力や事業の将来性を総合的にチェックするからです。

書類不備や返済根拠が弱い場合は、「赤字でも融資可能」としているビジネスローンでも、審査に落ちることはあります。

赤字企業のビジネスローン利用まとめ

赤字決算でもビジネスローンを活用すれば、必要な資金を調達できるチャンスは十分にあります。

銀行融資が難しい場合でも、ノンバンクのビジネスローンや不動産担保担保ローン、ファクタリングや請求書立替払いなどを利用すれば、早めの資金調達も可能でしょう。

ただし、スムーズな審査通過を期待するなら、他社借入をできるだけ返済し、税金の未納は解消しておくのがポイントです。

資金繰り表や事業計画書なども入念に作り上げ、今後の事業の成長性などをしっかりアピールできるよう準備しておきましょう。