法人カード・ビジネスカードを作る際は、できるだけ維持管理コストがかからない年会費無料のカードがおすすめです。

ただ、ポイント還元率や利用限度額を見ても似たようなカードも多く「どのカードを選べばよいのか迷う」と思うことも多いでしょう。

今回は年会費無料の法人カードのおすすめと、自社に合った法人カードを選ぶコツなどについて詳しく解説します。

年会費が永年無料の中小企業向け法人カード5選

コストをかけたくないなら、今回ご紹介する5枚の永年年会費無料法人カードがおすすめです。

初年度が年会費無料でも、2年目以降有料になるカードがあります。

永年無料のカードは文字通り一切年会費がかからないため、無駄なコストも発生しません。

三井住友カード ビジネスオーナーズ

| 申込条件 | 満18歳以上(高校生は除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード | 発行費:無料 年会費:550円 ※初年度無料 ※年1回以上利用で翌年度無料 |

| 利用可能枠 | 最大500万円 ※所定の審査あり |

| ポイント付与率 | 0.5%〜1.5% ※対象カードと2枚持ち条件をクリアし、対象の利用をした場合 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類 | 本人確認書類 銀行口座 ※法人代表者は法人口座 ※個人事業主は個人口座・個人名または屋号名口座 |

| 発行スピード | 最短3営業日 ※オンラインで引き落とし口座手続きが完了した場合 |

| 国際ブランド | VISA MasterCard |

三井住友カードビジネスオーナーズは、会社を設立したばかりの事業主やフリーランスも申込みができる法人向けクレジットカードのひとつです。

年会費が初年度以降も条件なしに永年無料・一回払い以外にリボ払いや分割払いなども利用可能など、一般的な法人カードよりも使い易いと感じます。

セキュリティー面もナンバーレス(NL)カードで安心です。カード番号はアプリで見ることができます。

三井住友カード ビジネスオーナーズは、会員番号などが印字されていないナンバーレスカードです。

会員番号・有効期限などのカード情報は、スマートフォンの「Vpassアプリ」からご確認いただけます。Vpassアプリの登録には、カードお届け時の「台紙」に記載された会員番号が必要ですので、カード台紙は破棄せず保管してください。

引用:三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

個人カードにはない請求書支払い代行サービスは、取引先への振り込みを限度額内審査不要・利用額の3%の手数料でカード払いにでき、ポイントも貯められてお得です。

他にもGoogle WorkspaceやMoneyForwordのクラウド会計などを優待料金で申込みができるので経費を抑えられます。

既に個人用の三井住友カードでVpassアプリを利用しているなら、法人カードも追加登録しカード別に利用履歴や明細を確認できるので便利です。

ただ対象の利用で最大1.5%のポイント還元を受ける条件が、三井住友カードの対象カードと2枚持ちなのが少し気になります。

現在対象外のカードを所持している場合は、乗り換えの手間がかかったり、カード枚数が増えて管理が面倒になるなどの懸念点があります。

セゾンコバルト・ビジネス・アメリカン・エキスプレス ®・カード

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 30万~500万円 |

| ポイント還元率 | 基本ポイント0.1% 特定の加盟店4倍 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、年会費が無料なのでコストを抑えたい事業主向けのビジネスカードです。

登記簿謄本や決算書不要なのでフリーランスや副業をしている人も申込みができます。

有効期限のないセゾン永久不滅ポイントはカード利用の支払いに使ったり商品・ギフト券などに交換ができるので使いやすいです。

一般的な法人カードと同様に、新幹線予約の「エクスプレス予約サービス(プラスEX会員)」をカードにプラスして利用できます。

他にエックスレンタルサーバーの初期費用が実質ゼロ円・G-Searchデータベースサービスの基本月額料金が1年間無料になるなどビジネスサポート面が充実しているカードです。

ビジネスに役立つ特定の加盟店利用でポイントが4倍になりますが、既に別のセゾンカードを持っていて「SAISON MILE CLUB」に入会していると対象外になってしまいます。

このカードは「SAISON MILE CLUB」に登録できないので、JALマイルを貯めたい人にも不向きです。

またアメリカン・エキスプレスブランドはJCBとパートナーシップがあるので以前よりは国内で利用しやすくなっていますが、それでも一部の店舗で利用できないデメリットを感じます。

ライフカードビジネスライトプラス

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 最大発行3枚 |

| ETCカード | 初年度年会費無料 次年度1,100円(税込) |

| 利用枠 | 最大500万円 |

| ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い 分割払い リボ払い ※あとリボには対応していない |

| 必要書類 | 【希望限度額200万以下】 本人確認資料 登記事項証明書(法人のみ) 【希望限度額200万超】 本人確認資料 確定申告書2期分(個人) 決算書2期分(法人) 登記事項証明書(法人のみ) |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA Mastercard JCB |

ライフカードビジネスライトプラスは、開業したばかりの個人事業主も申し込みができるビジネスカードです。

WEB申し込みだけで手続きが完了し、最短3営業日でカードが発行されます。

スタンダードカードの年会費は追加カードも含め永年無料なのでカード保有コストが抑えられます。

独自の特徴は、ゴールドカードとの共通サービスで弁護士無料相談サービスを初回のみ1時間無料で利用できることです。

VISA・Mastercard・JCBから国際ブランドを選べ、共通するサービスには、カード会員保障制度があります。

万が一カードを紛失・盗難によって不正使用された場合の損害保障があるのは安心です。

海外アシスタンスサービスも海外出張の緊急時などにサポートが受けられるのは心強いです。

VISAかMastercardを選んだ場合は、ビジネスサポートサービスを利用できます。

その他の優待が少ない・対象外のポイントサービスが多いのはデメリットです。

JCBを選ぶとビジネスサポートがない・旅行予約サービスは優待なしで魅力を感じません。

ポイントサービスLIFEサンクスプレゼントも一般カードで受けられるサービスのうち誕生月のポイント3倍・利用金額に応じてお得に貯まるステージ制プログラム・ポイント繰越などが対象外です。

UPSIDER

| 申込条件 | 法人 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 発行枚数制限なし ※制限がかかる場合あり |

| ETCカード | なし |

| 利用枠 | 最大10億円 |

| ポイント還元率 | 1.0%〜 ※一部利用先除く |

| 支払い方法 | 1回払い |

| 必要書類 | 支払い口座の登録 本人確認 ※代表者にかわって手続きする場合代表者の委任状が必要 |

| 発行スピード | 最短3日程度 利用は当日から可能 |

| 国際ブランド | VISA |

UPSIDERカードは他とは異なるユニークな法人カードです。

一般的な法人カードに比べて最大限度額10億円は桁違いに高く、ビジネスチャンスを後押しする頼もしさを感じます。

設立したばかりの企業でも申し込み可能ですが、個人事業主は対象外です。

後払いプランか保証金プランのいずれかで申し込みます。前者は財務関連情報により独自の審査が行われます。

後者は事前入金額が利用可能額になり、法人口座連携や審査不要で利用開始できるお手軽感があります。

このカードならではの特徴は、利用先制限や上限金額・利用期間などをさまざまな条件で設定可能にしていることです。

万が一不正利用が発生しても2,000万円まで補償があります。

また従業員からの証憑アップロードはiOS・Androidのアプリや特定のコミュニケーションツールなどからできて便利です。

提出漏れの管理もしやすくなっています。多数の会計ソフトとのAPI連携にも対応しており、手作業で行っていた経理業務を効率よくサポートしてくれます。

ポイント還元率は高く1.0%〜(決済先による)、前月決済確定分に付与されたポイントが自動で差し引かれて請求されるのでお得です。

ポイントの有効期限は付与されてから半年間と短いため、大きな支出が少ない事業者は注意が必要です。

他にホテルやレンタカーなどの優待やETCカードがないので従来型の法人カードサービスを受けられないデメリットがあります。

GMOあおぞらネット銀行 ビジネスデビットカード

GMOあおぞらネット銀行の法人口座を開設している会社が持てるデビットカード。

法人用のカードの中では還元率が1.0%と比較的高く、ポイントではなく現金で還元されるため、キャッシュバック分が毎月自動で口座に振り込まれます。

支払い専用のサブカードを最大9,998枚まで発行することができ、それぞれに支払い先制限や支払額上限を設定できるため、各社員や各部署に配布しても安心です。

GMOあおぞらネット銀行の口座開設が必要ですが、無料で開設できる上、いつでもGMOあおぞらネット銀行のビジネスローンが利用できるようになるため、サブ口座として持っておくこともおすすめです。

| 申込条件 | 法人代表者 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 9,998枚 |

| ETCカード | なし |

| 利用枠 | ー |

| ポイント還元率 | 最大1.0% ※0.5%になる場合もあり |

| 支払い方法 | 1回払い |

| 必要書類 | なし |

| 発行スピード | 数日程度 |

| 国際ブランド | Visa Mastercard |

条件つき年会費無料の中小企業向け法人カード2選

「初年度は年会費無料」「1年間で〇〇円利用すれば翌年以降無料」など、本来は年会費が有料のカードを条件付きで無料で利用することができるカードもあります。

2年目以降年会費がかかるカードでも、一定額の利用で年会費が無料になるカードがあります。

年会費が有料のカードは、付帯サービスが手厚い点が大きなメリットのひとつです。

三井住友カード ビジネスオーナーズ ゴールド

| 申込条件 | 満18歳以上(高校生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 ※対象取引等条件付き |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード | 発行費:無料 年会費:550円 ※初年度無料 ※年1回以上利用で翌年度無料 |

| 利用枠 | 最大500万円 ※所定の審査あり |

| ポイント付与率 | 0.5%〜2.0% ※対象の三井住友カードで条件達成し、対象の利用をすることが条件 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類 | 本人確認書類 銀行口座 ※法人代表者は法人口座 ※個人事業主は個人口座・個人名または屋号名口座 |

| 発行スピード | 最短3営業日 ※オンラインで引き落とし口座手続きが完了した場合 |

| 国際ブランド | VISA MasterCard |

三井住友カード ビジネスオーナーズ ゴールドは、登記簿謄本や決算書不要で申込みができる法人向けのゴールドカードです。

初年度年会費は5,500円ですが、年間利用額100万円超えを達成すれば次年度以降の年会費が永年無料になるので、多くの企業は年会費永年無料使うことができるでしょう。

ナンバーレス(NL)カードでセキュリティ面も安心できます。

一般のオーナーズカードと同様のサービスに加えゴールドカードを持つメリットは、国内外のカード利用年間300万円までお買物安心保険付帯・空港ラウンジ利用・年間利用額100万円以上達成の継続特典で10,000ポイント還元などの魅力的なサービスがあることです。

ご旅行やビジネスのサポートに、全国主要空港のラウンジを無料でご利用いただけます。

引用:三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

必ず100万円以上利用できるなら、次年度以降に継続特典でもらえるポイントをキャッシュバックすることで初年度年会費の元をとれます。

年会費永年無料の条件が達成できなかった場合、高い年会費が最大のデメリットになります。

また法人向けカードでもこのカードは個人に対する与信になるため、既に個人向け三井住友カードを利用中なら合算利用枠になることも気になる点です。

例えばどちらも限度額100万だとしたら合算利用枠は100万までになるため、実際に利用できる金額を気にする必要があります。

この法人カードの最大利用枠は500万ですが、審査結果がそれより低いことも考えて検討したほうが良いでしょう。

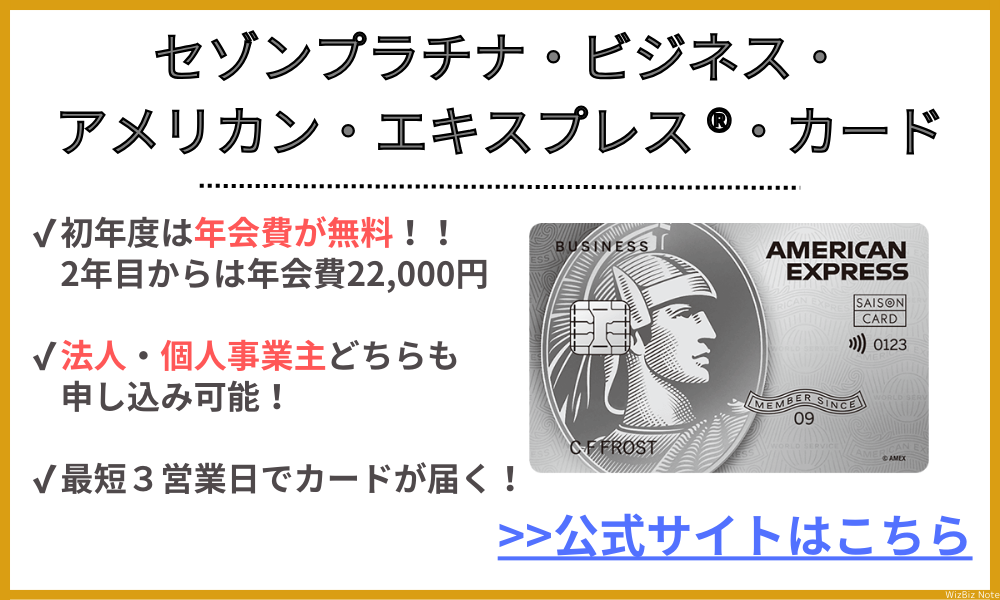

セゾンプラチナ・ビジネス・アメリカン・エキスプレス ®・カード

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 初年度無料 次年度より22,000円(税込) |

| 追加カード年会費 | 年会費 3,300円(税込) 本カード同時申込みで初年度無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 5万~1000万円 |

| ポイント還元率※ | 基本ポイント0.1% 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス ®・カードは、登記簿謄本や決算書不要で申し込めるステータスの高い法人カードです。

年会費が22,000円(税込)かかるのはデメリットですが、初年度は無料で使えます。

専用コンシェルジュサービスは本人だけではなく家族カードや追加カードの会員も使えるため利便性が高く、24時間365日宿泊や航空券などの手配・会食についての相談・提案などにも対応してもらえます。

また予約の取りにくいお店や祇園のお茶屋遊びなどのサービスを提供している「セゾンプレミアムセレクション」は本会員のみ無料で利用ができます。

本来入会金220,000円(税込)・年会費198,000円(税込)かかるサービスなのでかなりお得です。

ビジネスサポート面では法人向け顧問弁護士サービス「リーガルプロテクト」を優待料金で使えます。

弁護士以外に税理士や行政書士などのサポートも受けられるのは心強いです。

海外利用ポイントは2倍、プライオリティ・パスの無料登録で海外空港ラウンジ利用もできます。

このカードは「SAISON MILE CLUB」に登録可能で、別途年会費5,500円(税込)が必要です。

JALマイルを最大1.125%の還元率で貯められます。ただしマイルを貯めている間は永久不滅ポイントを貯めることができません。

移行上限マイルを超えた場合やCLUBの優待ポイント・セゾンポイントモールの利用ではポイントをもらえます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードについての注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

年会費無料の個人事業主向けビジネスカード4選

個人事業主向けのビジネスカードも4枚ご紹介します。

法人カードのなかには個人事業主でも入会できるカードと、中小企業や大企業向けの「コーポレートカード」と呼ばれるカードがあります。

個人事業主向けビジネスカードなら法人化していない事業主でも入会できますし、個人用と事業用でカードを使い分けられるため、確定申告時の経費仕訳も効率よくおこなえます。

三井住友カード ビジネスオーナーズ

| 申込条件 | 満18歳以上(高校生は除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード | 発行費:無料 年会費:550円 ※初年度無料 ※年1回以上利用で翌年度無料 |

| 利用可能枠 | 最大500万円 ※所定の審査あり |

| ポイント付与率 | 0.5%〜1.5% ※対象カードと2枚持ち条件をクリアし、対象の利用をした場合 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類 | 本人確認書類 銀行口座 ※法人代表者は法人口座 ※個人事業主は個人口座・個人名または屋号名口座 |

| 発行スピード | 最短3営業日 ※オンラインで引き落とし口座手続きが完了した場合 |

| 国際ブランド | VISA MasterCard |

三井住友カードビジネスオーナーズは、会社を設立したばかりの事業主やフリーランスも申込みができる法人向けクレジットカードのひとつです。

年会費が初年度以降も条件なしに永年無料・一回払い以外にリボ払いや分割払いなども利用可能など、一般的な法人カードよりも使い易いと感じます。

セキュリティー面もナンバーレス(NL)カードで安心です。カード番号はアプリで見ることができます。

三井住友カード ビジネスオーナーズは、会員番号などが印字されていないナンバーレスカードです。

会員番号・有効期限などのカード情報は、スマートフォンの「Vpassアプリ」からご確認いただけます。Vpassアプリの登録には、カードお届け時の「台紙」に記載された会員番号が必要ですので、カード台紙は破棄せず保管してください。

引用:三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

個人カードにはない請求書支払い代行サービスは、取引先への振り込みを限度額内審査不要・利用額の3%の手数料でカード払いにでき、ポイントも貯められてお得です。

他にもGoogle WorkspaceやMoneyForwordのクラウド会計などを優待料金で申込みができるので経費を抑えられます。

既に個人用の三井住友カードでVpassアプリを利用しているなら、法人カードも追加登録しカード別に利用履歴や明細を確認できるので便利です。

ただ対象の利用で最大1.5%のポイント還元を受ける条件が、三井住友カードの対象カードと2枚持ちなのが少し気になります。

現在対象外のカードを所持している場合は、乗り換えの手間がかかったり、カード枚数が増えて管理が面倒になるなどの懸念点があります。

三井住友カード ビジネスオーナーズ ゴールド

| 申込条件 | 満18歳以上(高校生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 ※対象取引等条件付き |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード | 発行費:無料 年会費:550円 ※初年度無料 ※年1回以上利用で翌年度無料 |

| 利用枠 | 最大500万円 ※所定の審査あり |

| ポイント付与率 | 0.5%〜1.5% ※対象カードと2枚持ち条件をクリアし、対象の利用をした場合 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類 | 本人確認書類 銀行口座 ※法人代表者は法人口座 ※個人事業主は個人口座・個人名または屋号名口座 |

| 発行スピード | 最短3営業日 ※オンラインで引き落とし口座手続きが完了した場合 |

| 国際ブランド | VISA MasterCard |

三井住友カード ビジネスオーナーズ ゴールドは、登記簿謄本や決算書不要で申込みができる法人向けのゴールドカードです。

初年度年会費は5,500円ですが、年間利用額100万円超えを達成すれば次年度以降の年会費が永年無料になるので、多くの企業は年会費永年無料使うことができるでしょう。

ナンバーレス(NL)カードでセキュリティ面も安心できます。

一般のオーナーズカードと同様のサービスに加えゴールドカードを持つメリットは、国内外のカード利用年間300万円までお買物安心保険付帯・空港ラウンジ利用・年間利用額100万円以上達成の継続特典で10,000ポイント還元などの魅力的なサービスがあることです。

ご旅行やビジネスのサポートに、全国主要空港のラウンジを無料でご利用いただけます。

引用:三井住友カード公式サイト「三井住友カード ビジネスオーナーズ」

必ず100万円以上利用できるなら、次年度以降に継続特典でもらえるポイントをキャッシュバックすることで初年度年会費の元をとれます。

年会費永年無料の条件が達成できなかった場合、高い年会費が最大のデメリットになります。

また法人向けカードでもこのカードは個人に対する与信になるため、既に個人向け三井住友カードを利用中なら合算利用枠になることも気になる点です。

例えばどちらも限度額100万だとしたら合算利用枠は100万までになるため、実際に利用できる金額を気にする必要があります。

この法人カードの最大利用枠は500万ですが、審査結果がそれより低いことも考えて検討したほうが良いでしょう。

セゾンコバルト・ビジネス・アメリカン・エキスプレス ®・カード

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 30万~500万円 |

| ポイント還元率 | 基本ポイント0.1% 特定の加盟店4倍 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、年会費が無料なのでコストを抑えたい事業主向けのビジネスカードです。

登記簿謄本や決算書不要なのでフリーランスや副業をしている人も申込みができます。

有効期限のないセゾン永久不滅ポイントはカード利用の支払いに使ったり商品・ギフト券などに交換ができるので使いやすいです。

一般的な法人カードと同様に、新幹線予約の「エクスプレス予約サービス(プラスEX会員)」をカードにプラスして利用できます。

他にエックスレンタルサーバーの初期費用が実質ゼロ円・G-Searchデータベースサービスの基本月額料金が1年間無料になるなどビジネスサポート面が充実しているカードです。

ビジネスに役立つ特定の加盟店利用でポイントが4倍になりますが、既に別のセゾンカードを持っていて「SAISON MILE CLUB」に入会していると対象外になってしまいます。

このカードは「SAISON MILE CLUB」に登録できないので、JALマイルを貯めたい人にも不向きです。

またアメリカン・エキスプレスブランドはJCBとパートナーシップがあるので以前よりは国内で利用しやすくなっていますが、それでも一部の店舗で利用できないデメリットを感じます。

ライフカードビジネスライトプラス

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 最大発行3枚 |

| ETCカード | 初年度年会費無料 次年度1,100円(税込) |

| 利用枠 | 最大500万円 |

| ポイント還元率 | 0.5%~ |

| 支払い方法 | 1回払い 分割払い リボ払い ※あとリボには対応していない |

| 必要書類 | 【希望限度額200万以下】 本人確認資料 登記事項証明書(法人のみ) 【希望限度額200万超】 本人確認資料 確定申告書2期分(個人) 決算書2期分(法人) 登記事項証明書(法人のみ) |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA Mastercard JCB |

ライフカードビジネスライトプラスは、開業したばかりの個人事業主も申し込みができるビジネスカードです。

WEB申し込みだけで手続きが完了し、最短3営業日でカードが発行されます。

スタンダードカードの年会費は追加カードも含め永年無料なのでカード保有コストが抑えられます。

独自の特徴は、ゴールドカードとの共通サービスで弁護士無料相談サービスを初回のみ1時間無料で利用できることです。

VISA・Mastercard・JCBから国際ブランドを選べ、共通するサービスには、カード会員保障制度があります。

万が一カードを紛失・盗難によって不正使用された場合の損害保障があるのは安心です。

海外アシスタンスサービスも海外出張の緊急時などにサポートが受けられるのは心強いです。

VISAかMastercardを選んだ場合は、ビジネスサポートサービスを利用できます。

その他の優待が少ない・対象外のポイントサービスが多いのはデメリットです。

JCBを選ぶとビジネスサポートがない・旅行予約サービスは優待なしで魅力を感じません。

ポイントサービスLIFEサンクスプレゼントも一般カードで受けられるサービスのうち誕生月のポイント3倍・利用金額に応じてお得に貯まるステージ制プログラム・ポイント繰越などが対象外です。

年会費無料の法人カードはどのような点で比較すべきか

年会費無料の法人カードを選ぶときは、下記6つのポイントを吟味して選ぶと良いでしょう。

これらすべての項目を基準に選ぶのではなく「このなかで自社が重視したいポイント」に絞って選ぶと理想の1枚が見つかります。

- 利用限度で比較する

- ポイント還元率で比較する

- カード付帯のサービスや特典内容で比較する

- 社員用の追加カードを発行できる枚数で比較する

- 申込から発行までのスピードで比較する

- ETCカードが発行できるかでどうかで比較する

利用限度額で比較する

法人カードを選ぶ際は利用限度額をチェックしておきましょう。

一般的な法人カードの利用限度額は100万円~500万円程度ですが、なかにはUPSIDERカードのように10億円まで使えるカードもあります。

法人カードでは仕入れ代金や請求書支払など、高額利用が発生することも多いため、限度額が高めに設定されているカードのほうが安心です。

また、限度額は法人カードのグレードによっても変わってきます。

法人一般カードの限度額は100~500万円ですが、ゴールドカードなど高ステータスカードの場合は1,000万円程度まで利用できる場合もあります。

ただし、入会直後は利用実績もないため、低めの限度額が設定されるのが一般的です。

限度額を上げたいなら、堅実な利用を心がけ、他社カードやローンでも延滞しないように注意しましょう。

| UPSIDER | 三井住友カード ビジネスオーナーズ | NTTファイナンス Bizカード | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|---|

| ステータス | 一般 | 一般 | 一般 | プラチナ |

| 利用限度額 | 10億円 | 500万円※1 | 40、60、80万円 | 5万~1,000万円※3 |

※2:JCBカード(個人用)を持っている場合は、もっとも高い限度額が適用(利用枠が合算される)

※3:審査により個別に決定

ポイント還元率で比較する

ポイント還元率で比較する方法もあります。

下記は主要法人カードのポイント還元率を比較した表ですが、基本のポイント還元率が0.1%と低いカードがある一方、提携店舗の利用で1.5%の高還元率が適用されるカードもあります。

法人カードは高額な事業費を決済することも多いため、少しでもポイント還元率が高いカードを選ぶのがおすすめです。

| 三井住友カード ビジネスオーナーズ | 三井住友カード ビジネスオーナーズ ゴールド | アメックス ビジネス・ゴールド | UPSIDER | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|---|---|

| ポイント 還元率 | 基本:0.5% 最大:1.5%※1 | 基本:0.5% 最大:1.5%※1 | 基本:1.0% | 基本:1.0% | 基本:0.1% 最大:0.2%※1 |

| 備考 | 指定のカードを持っていて、 ETCカード利用かAmazon利用がもっとも還元率が高い | 指定のカードを持っていて、 ETCカード利用かAmazon利用がもっとも還元率が高い |

カード付帯のサービスや特典内容で比較する

法人カードに付帯しているサービスや特典内容で比較する方法もあります。

「三井住友カード ビジネスオーナーズ」のような一般カードと比較して、セゾンプラチナ・ビジネス・アメリカン・エキスプレス ®・カードのような高ステータスカードの特典は手厚いことがわかります。

法人との接待やゴルフなど、ビジネスシーンで必要になる特典を求めているなら、はじめからゴールドカードやプラチナカードを選ぶのがおすすめです。

| 三井住友カード ビジネスオーナーズ | 三井住友カード ビジネスオーナーズ ゴールド | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|

| 付帯サービス① | ・請求書払い対応 | ・年間100万円の利用で翌年以降の年会費無料+10,000ポイント還元 ・請求書払い対応 | ・航空券やホテルの手配などコンシェルジュサービス ・お花の贈呈にセゾンフラワーサービス利用可能 ・セゾンプレミアムセレクション by クラブ ・コンシェルジュの通常入会金220,000円(税込)/年会費198,000円(税込)がプラチナ会員限定で無料 |

| 付帯サービス② | ・国内空港ラウンジ無料 | ・国内空港ラウンジ無料 ・プライオリティ・パス(通常年会費469米ドル/プレステージ会員)が無料 |

社員用の追加カードを発行できる枚数で比較する

社員用の追加カード発行可能枚数で比較する方法もあるでしょう。

個人事業主なら1~2枚のカードがあれば十分ですが、中小企業になると10~100枚の従業員カードが必要になることがあります。

UPSIDERカードのように無制限で追加可能な法人カードがある一方で、JCB CARD Bizのように追加できないカードもあるため、事業規模に応じたカードを選びましょう。

| UPSIDER | 三井住友カード ビジネスオーナーズ、 三井住友カード ビジネスオーナーズゴールド | NTTファイナンス Bizカード | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|---|

| 追加カード 発行可能枚数 | 無制限 | 18枚まで | 10枚まで | 9枚まで |

申込から発行までのスピードで比較する

発行スピードで選ぶ方法もあります。

事業者によっては「海外出張ですぐに使いたい」「Web決済で経費を使う予定がある」など、急ぎで法人カードが必要になるケースもあるでしょう。

下記は、主要法人カードの発行スピードを一覧にした表です。

リアルカードが最短3日程度で届くカードがある一方で、カード到着まで2週間程度かかるカードもあります。

急ぎでカードを作りたい場合は、事前に発行スピードを確認してから申し込みましょう。

| UPSIDER | 三井住友カード ビジネスオーナーズ、 三井住友カード ビジネスオーナーズゴールド | NTTファイナンス Bizカード | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|---|

| 追加カード 発行可能枚数 | 即時利用可能 | 約3週間※1 | 約1週間~2週間 | 最短3日 |

| 備考 | リアルカードは 最短3日程度 | 書類不備があれば 3週間以上かかる場合あり |

※2:モバイル即時入会サービス利用の場合

ETCカードが発行できるかでどうかで比較する

ETCカードが発行できるかどうかも重要なポイントです。

ほとんどの法人カードはETCカードの発行は可能ですが、年会費がかかるカードとかからないカードがあります。

余計なコストをかけたくないなら、ETCカードの年会費がかからないカードがおすすめです。

| 三井住友カード ビジネスオーナーズ ゴールド | 三井住友カード ビジネスオーナーズ | NTTファイナンス Bizカード | セゾンプラチナ ビジネス・アメックス | |

|---|---|---|---|---|

| ETCカード 発行可否 | 可 | 可 | 可 | 可 |

| ETCカード 年会費 | 550円(税込) | 550円(税込) | 550円(税込) | 無料 |

年会費無料の法人カードを使うメリット・デメリット

年会費無料の法人カードには。下記5つのメリットデメリットがあります。

メリットばかりではないため、申込時にはデメリットも確認しておきましょう。

- <メリット>余計なコストがかからないので安心して利用できる

- <メリット>追加カードやETCカードも無料で発行できることが多いため不要な経費がかからない

- <メリット>審査基準が比較的緩く、設立すぐの法人でもカードを持てる

- <デメリット>利用可能枠が小さい場合が多いので、多額の経費を使う企業には不向き

- <デメリット>特典や付帯サービスはほぼないので、経費管理以外の用途には不向き

余計なコストがかからないので安心して利用できる

年会費無料の法人カードは余計なコストがかからないため、安心して利用できる点が大きなメリットです。

法人カードのなかには、年間3万円以上の年会費が必要なカードもあり、コスト負担になるケースがあります。クレジットカードの年会費は経費として申告できますが、カード利用で得られるメリットより年会費負担のほうが大きいカードは敬遠したほうがいいでしょう。

年会費有料のカードでも、初年度だけ無料になるケースがあります。

「年会費は有料だが手厚い特典が気になる」と思うなら、お試しで初年度無料のカードに入会するのがおすすめです。

追加カードやETCカードも無料で発行できることが多いため不要な経費がかからない

年会費無料の法人カードなら、従業員用の追加カードやETCカードも無料で発行できることも多いため、不要な経費がかからない点もメリットのひとつです。

例えば、NTTファイナンスのBizカードの場合、ゴールドカードだと代表者カードも従業員カードも年会費がかかりますが、レギュラーカードなら代表者も従業員も無料でカードを発行してもらえます。

審査基準が比較的緩く、設立すぐの法人でもカードを持てる

年会費無料のカードは審査基準が比較的緩く、設立すぐの法人でもカードを持てるのがメリットです。

年会費有料の法人カードのなかには、UCカードのように直近一年間の決算書が必要になるなど、設立すぐだと申し込めないカードがあります。

【例:UC法人カードの必要書類】

【法人】

1.法人の本人確認書類(いずれか1点)

登記事項証明書/印鑑登録証明書および定款

※発行日から6ヵ月以内の原本またはコピー

2.連絡担当者の本人確認書類(いずれか2点)※現住所と同一のもの

運転免許証または運転経歴証明書/各種健康保険証/パスポート など【個人事業主】

個人事業主の本人確認書類(いずれか2点)※現住所と同一のもの

運転免許証または運転経歴証明書/各種健康保険証/パスポート など決算書(直近1年分の写し)をご添付いただければお手続きがスムーズになります。

引用:UC法人カード公式サイト

※ 貸借対照表・損益計算書(個人事業主の方は確定申告書)

その点、年会費無料のカードなら代表者の本人確認書類だけで申し込めるため、設立年月に関係なく申し込めます。

利用可能枠が小さい場合が多いので、多額の経費を使う企業には不向き

年会費無料のカードは利用可能枠が小さい場合も多く、多額の経費を使う企業には不向きです。

年会費無料のカードも有料のカードも、法人カードの限度額でもっとも多いのが「500万円」という額です。

ただ、年会費無料のカードは審査が緩く一定の貸し倒れリスクを想定して入会させるため、500万円の限度額があっても100万円以下に減額されるのが一般的です。

その点、年会費有料のカードは決算書などの内容を見て厳しく審査されるケースが多いですが、審査通過できると「支払い能力が高い」と判断され、高額な限度額で利用できることもあります。

多額の経費を使うなら、はじめから年会費有料の法人カードを検討するのがおすすめです。

特典や付帯サービスはほぼないので、経費管理以外の用途には不向き

年会費無料のカードは特典や付帯サービスが少ないため、経費管理以外の用途には不向きです。

一方、年会費有料の法人プラチナカードなど高ステータスカードには、レストランやゴルフ場の予約をしてくれるコンシェルジュサービスや空港ラウンジの無料利用など、手厚い特典が用意されています。

なかには、経営者同士で交流できるイベントに参加できる有料カードもあります。付帯サービスを重視するなら、年会費有料の法人カードがおすすめです。

年会費無料の法人カードでよくある質問

年会費無料の法人カードにまつわる「よくある質問」にもお答えしていきたいと思います。

中小企業におすすめの年会費無料の法人カードは?

中小企業で年会費無料の法人カードを探しているなら、UPSIDERカードがおすすめです。

UPSIDERカードは年会費や発行手数料が無料で、最大10億円の利用限度額が設定できるため、アクティブに事業展開する中小企業の経営者に最適です。

そのほか、下記のような特徴もあります。

- 利用先の限定が可能で従業員の不正利用も防止できる

- iOS/Androidアプリ、Slack、Web管理画面から証憑アップロードが可能

- 翌月1日に明細がすべて揃うため経費書類が簡単

- 電子帳簿保存法やインボイス制度にも対応

なお、UPSIDERカードは審査完了後、最短10分でアカウントが発行されます。

リアルカードも最短3日で届くため、急ぎで法人カードを作りたい経営者にも最適なカードといえます。

個人事業主におすすめの年会費無料の法人カードは?

個人事業主向けの年会費無料法人カードを持つなら、ライフカードビジネス(法人カード)がおすすめです。

ライフカードビジネスは年会費がかからないだけではなく、下記のメリットがあります。

- 限度額は最高500万円と余裕のある使い方が可能

- ETC2枚以上、従業員4枚以上発行可能で小規模事業者に最適

- 必要書類は原則本人確認書類のみで決算書類などは不要

個人事業主の場合、プライベートで使った費用と事業で使った費用が混在するケースがありますが、ライフカードビジネスならビジネス経費の区別が簡単にできるため、経費の申告ミスも防げます。

ライフカードビジネスで利用実績を積めば、空港ラウンジサービスや傷害保険が充実しているゴールドカードへのグレードアップも可能です。

法人カードは年会費無料のもので十分か?

個人事業主や小規模法人なら年会費無料のカードで十分でしょう。

追加カードが必要になったり限度額が足らなくなったりしたら、有料カードに切り替えるのがおすすめです。

年会費無料のカードで堅実な利用を心がけていると、高ステータスカードへのインビテーション(招待)が届くケースもあります。

年会費無料の法人カードでも他に費用がかかることはある?

メインカードに費用がかかることはありません。

しかし、下記に該当する場合は追加費用が発生するケースがあります。

- ETCカードを発行してもらう場合

- 従業員追加カードを発行してもらう場合

- カードでキャッシングした場合

- カード利用料金を滞納した場合

思わぬ追加費用で慌てないためにも、法人カード申込時には利用条件をよく確認し、支払いも遅れないよう心がけましょう。

年会費無料のVisa法人カードのおすすめは?

年会費無料でVISA法人カードを持ちたいなら、三井住友カード ビジネスオーナーズがおすすめです。

三井住友カード ビジネスオーナーズは、本会員・パートナー会員ともに年会費が無料で、下記のような特徴もあります。

- 登記簿謄本や決算書など面倒な書類提出が不要

- 指定の三井住友カードとの2枚持ちなら最大1.5%のポイント還元あり

- 追加カードは18枚まで発行可能

- カード利用枠は余裕の500万円まで

年会費無料のカードでありながら、最大1.5%のポイント還元が受けられる点は大きなメリットといえます。

事業費の決済で法人カードを使う場合、事業者によっては利用額が高額になるため、使えば使うほどポイントを貯められます。

貯まったポイントはマイルやギフトカードにも交換できるため、さらにビジネスの幅も広がるでしょう。

年会費無料のマスターカード法人カードのおすすめは?

年会費無料のマスターカード法人カードなら、オリコビジネスカードスタンダードがおすすめです。

オリコビジネスカードスタンダードの年会費は初年度が無料で、2年目以降は1枚につき1,375円(税込)がかかります。

ただ、下記のサービスが利用できるため、実質年会費以上のメリットがある法人カードといえます。

- SBIビジネス・ソリューションズ(株)の経費BANKなどビジネスアシストサービスが優待価格で利用できる

- バーチャルオフィスが格安で利用可能

- 反社チェックサービスを特別料金で利用可能

- 福利厚生サービス「ベネフィット・ステーション」とオリコ優待価格で利用可能

以上のほか、請求書払いをクレジットカードで決済できるサービスも利用できるため、キャッシュフローの改善にも役立つ法人カードといえます。

年会費無料のアメックス法人カードのおすすめは?

年会費無料のアメックス法人カードを選ぶなら、セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードがおすすめです。

- 申込時に決算書や登記簿謄本は不要

- 支払いサイクルは最長56日でキャッシュフロー改善にも役立つ

- 利用枠一時増枠の相談が可能。突発的な支払いにも対応可能

- エックスサーバーやかんたんクラウドMJSなどのビジネスサービスが優待価格で利用可能

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは、セゾンカード定番の「永久不滅ポイント」が貯められるカードです。

上記のほかにも、引き落とし口座を個人名義か法人名義口座のどちらかに選択できるため、確定申告に備えて、個人と法人の経費を分けておきたい事業主にも最適なカードといえます。

参考:セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード公式サイト

年会費無料の法人カードから年会費有料のカードにアップグレードするタイミング

いま年会費無料の法人カードを使っている場合でも、下記3つのケースに該当する場合は年会費有料のカードにアップグレードしたほうが良いでしょう。

- 毎月の経費が増えてきて、利用可能額内に収まらなくなったとき

- 社員の人数が増え、多くの人に追加カードを発行する必要が出てきたとき

- ステータスカードに付帯している特典を利用したくなったとき

年会費無料のカードは管理コストが低い反面、限度額が少なかったり従業員カードの発行枚数が少なかったりするため、切り替えるタイミングを見極めることが大切です。

毎月の経費が増えてきて、利用可能額内に収まらなくなったとき

毎月の経費が増え、年会費無料の法人カードで限度額を超えてしまうなら、年会費有料のカードに切り替えましょう。

年会費無料のカードでも限度額の増額は可能ですが、限界があります。余裕のある使い方をしたいなら早めに切り替えるようにしましょう。

なお、年会費がかかっても、ポイント還元率が高ければ年会費の費用は相殺できます。

年会費は経費として認められる項目ですので、メリットを見極めて早めに有料カードに切り替えておくのもおすすめです。

社員の人数が増え、多くの人に追加カードを発行する必要が出てきたとき

社員が増え、従業員カードを多めに発行する必要が出てきたときも、年会費有料の法人カードに切り替えるタイミングです。

年会費無料のカードのなかには、代表者用カードのみで追加カードが作れないタイプもあります。

これから先、事業が大きくなって従業員が増える見込みがあるなら早めに切り替えておくと良いでしょう。

ステータスカードに付帯している特典を利用したくなったとき

年会費有料のステータスカードに付帯している特典を利用したくなったときも、有料カードへの替えどきです。

年会費有料のカードは、年会費を請求する代わりに会計ソフトとの連携サービスや空港ラウンジ利用など、数多くの特典を用意しています。

年会費無料のカードを使っていても、別で会計ソフトなどを有料で契約しているなら、ビジネス関連の特典が手厚い年会費有料のカードに切り替えたほうがお得かもしれません。

年会費無料の法人カード|まとめ

年会費無料のカードは、限度額や追加カードの発行枚数など、カードごとで条件が違います。

自社に合ったカードを選ばないと、余計な手間が発生することにもなりかねません。

無難な法人カードを選ぶなら、年会費無料で追加カードが20枚まで発行できるカードがおすすめです。

年会費無料のカードからはじめて、事業が拡大してきたら早めに有料カードに切り替えると良いでしょう。