経営不振になっている場合、個人事業主の方や中小企業を営んでいる方で資金調達に悩んでいるなら、ビジネスローンがおすすめ。

この記事は、資金調達をするのが初めての方でも「ビジネスローンの組み方」を理解できるように分かりやすくまとめています。

その他にも「ビジネスローンで融資を受けた場合の仕訳処理」の説明や「ビジネスローンの返済方式」についても説明していきたいと思いますので、ぜひこの記事を読んで資金不足を解消していただければ幸いです。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性は非常に高いです。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。

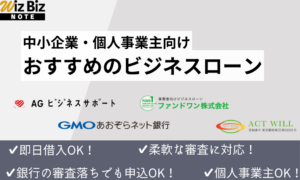

| まとまった金額の借入なら ビジネスローンがおすすめ! | 売掛金があるなら ファクタリングがおすすめ! |

|---|---|

AGビジネスサポート | QuQuMo |

| 柔軟な審査ですぐに事業資金を融資してもらう方法 | 売掛金や請求書を買い取ってもらい現金化する方法 |

| 融資まで 最短即日 | 入金まで 最速2時間 |

| 申込〜入金 来店不要! | 申込〜入金 来店不要! |

| 融資限度額 50万円〜1,000万円 | 買取限度額 上限なし |

| 金利 年3.1%〜18.0% | 手数料 1%〜14.8% |

| 利用者※1 法人(赤字でもOK!) 個人事業主 | 利用者 法人(売掛金があればOK!) 個人事業主 |

| 必要書類※2 本人確認書類 決算書などのみ! | 必要書類 請求書 通帳の2点のみ! |

| 無担保無保証で借入可能!※3 | 取引先への通知なし! |

| AGビジネスサポート 公式サイトから今すぐ申込 | QuQuMo 公式サイトから今すぐ申込 |

※2:法人→代表者本人を確認する書類・決算書・その他必要に応じた書類

※2:個人事業主→本人を確認する書類・確定申告書・所定の事業内容確認書・その他必要に応じた書類

※3:原則不要。法人の場合は原則代表者が連帯保証

ビジネスローンを組む上で重要なポイント

事業資金を調達するためにビジネスローンを組むにあたって、ただ闇雲に利用するのは望ましくありません。

ビジネスローンは借入なので、返済のことまで踏まえたうえで利用する必要があります。

ビジネスローンを組む上で重要なポイントを以下で紹介しましょう。

- 現実的な返済プランを立てる

- 無駄に借入額を増やさない

- 仕訳処理まで考慮する

現実的な返済プランを立てる

ビジネスローンを組んで融資を受ける以上、その返済をするのは利用者の義務です。

実際に融資を受ける前に返済プランを立てると思いますが、返済プランは現実的なものを立てることを意識しましょう。

返済プランが現実的でないと、当然どこかで計画が破綻してしまい、返済をうまく継続できないことになります。

そうなると事業を継続するのが怪しくなるだけでなく、金融機関との信頼関係にもヒビが入ることになりかねません。

必要に応じて税理士や司法書士の方にも相談しながら、現実的な返済プランを立てることが重要です。

無駄に借入額を増やさない

ビジネスローンではそれぞれ最大限度額が設けられており、その金額までであれば借り入れられる可能性があります。

そのため、本来は800万円で申込もうと思っていたところを、「最大限度額が1,000万円なら、どうせならそこまで借りておくか」と考えることも、あるかもしれません。

しかし、借入額を増やすということは、毎月の返済金額や総返済額も増えるということを意味します。

もともとの借入金額なら無難に返済できていたところが、借入額を増やしたことで返済が難しくなることもありえるでしょう。

借入額を無駄に増やして返済を苦しくしないことに、十分注意しましょう。

仕訳処理まで考慮する

ビジネスローンで受けた融資に対する返済は、「元本」と「利息」に分類できます。

これらは返済によって会社から出ていくお金という観点で見れば、どちらも同じかもしれませんが、仕訳処理のことを考えると厳密に分類しなければなりません。

そのため、会計で仕訳処理を行うことまで考慮して、融資金額を決められるとベターです(仕訳処理に関して詳しくは後述します)。

法人代表者や事業主本人に会計の知識があれば問題ありませんが、なければ今説明していることの内容がさっぱり分からないかもしれません。

その場合は、返済プランと同様に税理士や司法書士の方に相談しながら考えるのが、無難でしょう。

ビジネスローンで融資を受けた場合の仕訳処理

事業を行ううえでのお金の動きは、すべて仕訳処理しなければならず、それはビジネスローンを組む場合でも同じです。

ただ、ビジネスローンで返済するお金は借入金の元本と利息に分類され、それぞれで仕訳処理が異なる点には、注意しておかなければなりません。

ビジネスローンで融資を受けた場合の仕訳処理を以下で説明します。

- 借入金元本の返済は費用に計上できない

- 借入金利息の支払いは費用に計上できる

- 誤認すると納税できない可能性がある

借入金元本の返済は費用に計上できない

ローンの借入金元本の返済は、費用に計上できません。

仕訳は、商品を購入したりサービスを利用したりしたタイミングで、行われるべきものです。

ローンは、組んだ瞬間に費用の発生が確定するため、元本部分の返済金額に関しては費用に計上することができなくなる、ということです。

借入金利息の支払いは費用に計上できる

一方、返済金額のうち元本に対して発生する利息分に関しては、全額費用として計上することができます。

ローンの利息は、融資をしてくれた金融機関に対する対価という形で扱うことができ、借入金の元本のようにただ返済するだけ、という位置付けのものではないからです。

仕訳処理における元本と利息の取り扱い方の違いは、きちんと認識しておかなければなりません。

誤認すると納税できない可能性がある

仕訳処理は、法人や個人事業主のお金の動きを適切に把握して、売上や利益を算出するために必須のものです。

利益は納めるべき税金の算出にも関わってくるので、仕訳処理を間違ってしまうと、本来納める必要がある金額からズレが生じてしまいます。

仕訳処理の違いから納税金額が少なくなっていると、場合によっては追徴課税などを課されることもあるので、十分注意しておきましょう。

ビジネスローンの返済方式を理解する

ビジネスローンはさまざまな金融機関で取り扱われており、ローンとしての特徴自体はそこまで大きく変わるわけではありません。

ただ、返済方式はローンごとに多少の違いがあり、返済方式が異なることによって、同じ金額を借り入れた場合でも総返済額に違いが生じる可能性があります。

ビジネスローンで設定されていることの多い返済方式の特徴を以下で説明しましょう。

- 元金一括返済方式

- 残高スライドリボルビング方式

- 元利均等返済方式

元金一括返済方式

元金一括返済方式は、その名のとおり借入期間の最終期日に、借り入れたお金をまとめて返済する方式です。

返済期日が明確に定められているので、上乗せして支払う必要のある金利の計算がおこないやすく、資金繰りの見通しが立てやすいのがメリットです。

また、期日になるまでは一切返済する必要がないので、借入期間中は借りたお金をそのまま使い続けられることも、メリットといえるでしょう。

ただし、当然のことではありますが、返済するタイミングでは借り入れたお金+αの金額を用意しておかなければなりません。

会社の規模や業種によって、毎月少しずつ返済するほうがよいか、所定の期日にまとめて返済するほうがよいかは、変わってきます。

後者のほうが向いている会社であれば、元金一括返済方式が設定されているビジネスローンがおすすめです。

残高スライドリボルビング方式

残高スライドリボルビング方式は、利用残高に応じて毎月の返済金額が変動する返済方式です。

利用残高と返済金額の関係は、それぞれのローンで異なりますが、利用残高が少なくなっていくごとに毎月の返済金額も段階的に少なくなっていきます。

そのため、返済後期は負担の少ない状態で返済を継続できるのがメリットです。

ただし、融資を受けて間もないころは返済金額がもっとも多くなるタイミングなので、資金管理には十分注意しなければなりません。

また、利用残高が少なくなると毎月の返済金額が少なくなるということは、返済期間が長期化しやすいということでもあります。

資金に余裕がある場合は、決められている最低金額以上の返済を行って、利息負担を抑えることを意識するとよいでしょう。

元利均等返済方式

元利均等返済方式は、返済する元金の金額と支払う利息の金額の合計が、毎月同じになるような返済方式です。

借り入れてから完済するまで、毎月ずっと同じ金額を返済することになるので、返済シミュレーションが行いやすいのが大きなメリットです。

また、返済当初の負担を相対的に抑えられるので、将来的に伸びるであろう事業の収入を返済の原資にしたいとお考えの法人や個人事業主にとっては、向いている返済方式といえるでしょう。

ただ、返済する元金の金額と支払う利息の金額の合計がずっと同じになるという特性上、返済し始めのころは返済する金額の大半を利子が占めることになり、なかなか借入残高が減りません。

借入残高が減らないことで、支払う必要のある利子がほかの返済方式と比べると多くなるため、結果的に総返済額が増えてしまうことになります。

元利均等返済方式のビジネスローンを利用する場合は、資金に余裕のあるタイミングで繰り上げ返済を行うことも、視野に入れておくとよいでしょう。

ビジネスローンの金利から利子を把握する

ビジネスローンにはそれぞれ金利が設定されていますが、金利と借り入れる金額、返済を想定する期間が分かれば、支払う必要がある利子がどれくらいかを計算できます。

利子は借り入れた金額に上乗せして支払うものなので、なるべく少ない金額で済ませられるほうが、借り入れる側としては望ましいです。

ビジネスローンで支払う利子に関する注意点を以下で説明しましょう。

- 実質年率で計算する

- 必ず総返済額で考える

- 遅延損害金に注意する

実質年率で計算する

ビジネスローンには金利が設定されており、金利を用いて計算することで、支払わなければならない利子を算出可能です。

ただ、ビジネスローンを利用するにあたっては、利子以外に手数料などの諸経費を支払わなければならないこともあります。

利子だけでなく、それらの諸経費まで含めて考えなければ、正確な負担金額は算出できません。

そのため、負担金額を考えるときには、借り入れた金額に対して発生する利子に、各種諸経費を加えて計算される「実質上の金利」である、実質年率を用いる必要があります。

ローンによっては、そもそもの適用金利を実質年率で表示してくれていることもありますが、そうでない場合は自分で実質年率を算出して、負担金額を考えることを意識しましょう。

必ず総返済額で考える

ローンの返済金額を考える際に、毎月の返済金額しか見ていないと、利子負担がそこまで大きくないように思われるかもしれません。

しかし、元金一括返済方式でない限り、返済は毎月継続して行わなければならないものなので、重要なことは毎月の返済金額ではなく総返済額です。

総返済額で考えれば、元金に利子をどれだけ上乗せしているかがすぐに把握できるので、返済シミュレーションを行う際に、どういった返済プランが適切かを判断しやすくなります。

なるべく総返済額が少なくなるような形での返済を、心がけましょう。

遅延損害金に注意する

ローンは毎月決められた期日までに返済しなければなりませんが、その期日を迎えても返済せずに延滞していると、「遅延損害金」と呼ばれるものが発生します。

遅延損害金は、返済を延滞していることに対して課されるペナルティのようなもので、「借入金額×金利×延滞日数÷365日」で算出されます。

遅延損害金の計算式は、利子の算出に用いられるものとほぼ同じですが、遅延損害金の算出に用いられる金利は、一般的にローンに適用される金利よりかなり高いです。

そのため、延滞してしまっている期間が長引けば長引くほど、支払う必要のある遅延損害金の金額は、どんどん増えていきます。

返済を延滞すると金融機関にも悪い印象を与えることになり、その後の取引やお付き合いに影響を及ぼす可能性も考えられるでしょう。

負担増加および金融機関との関係性の悪化を避けるためにも、返済を延滞して遅延損害金を支払わなければならない状態に陥るのは、絶対に避けましょう。

ビジネスローンの借入期間を考える

ビジネスローンでは最長借入期間が決められていますが、その期間ギリギリまで返済を継続するか、なるべく早めに完済してしまうかは、利用者の判断次第です。

長期に亘っての返済継続にも、短期間にまとめての返済にも、それぞれメリット・デメリットがあります。

ビジネスローンの借入期間の考え方を以下で説明しましょう。

- 長期返済は月々の返済を抑制できる

- 短期返済は支払い総額を抑制できる

- 繰上返済の可否も確認する

長期返済は月々の返済を抑制できる

返済期間を長期で設定すれば、月々の返済金額を抑えることができます。

そのため、毎月の返済負担をなるべく抑えたい方は、長期で返済するプランを立てるとよいでしょう。

ただし、返済期間を長期で設定するということは、その分だけ支払う利息が増えるということも意味します。

そのため、短期間にまとめて返済する場合と比べると、支払い総額は増える傾向にあります。

毎月の返済金額が少ないからと安心していたものの、完済後にいくら支払ったかを確認してみると思った以上の金額を支払っていた、ということにもなりかねません。

返済シミュレーションを行うときには、支払い総額が大きくなりすぎていないかを十分確認しましょう。

短期返済は支払い総額を抑制できる

返済のペースを短期に設定すれば、完済までの期間が短くなることで発生する利息を少なくできるので、支払い総額を抑制できます。

ローンを利用するにあたっては、利息負担をいかに抑えるかが重要なポイントで、そのために金利設定の低いローンを探す方も多いでしょう。

金利以外の部分で利息の支払いを抑えるためには、返済期間をなるべく短めにすることを意識するのが効果的です。

ただし、返済ペースを短めに設定すると、毎月の返済負担は大きくなることになります。

手元にある程度の資金を残しておくべきであることを考えると、無理な返済で手元資金を少なくしてしまうのは、悪手かもしれません。

普段のお金の出入りを踏まえて、手元資金が極端に少なくなりすぎないようなバランスで返済期間を設定することを、意識しましょう。

繰上返済の可否も確認する

返済シミュレーションを実施して、そこで立てたプランを忠実に守ることは、ローンを利用するにあたって非常に重要です。

ただ、返済を継続する中で手元の資金に少し余裕が出てくることも、あると思います。

そのようなケースでは、繰上返済をして返済期間を短くし、利息の支払いを少しでも抑えられるようにするのがおすすめです。

ローンによっては繰上返済ができずに、毎月一定の返済を継続することしかできない場合もあります。

こちらにとって都合のいいタイミングで繰上返済ができるのが望ましいので、繰上返済の可否を確認したうえでのローン選びを、心がけましょう。

なお、繰上返済をして借入残高が変動した場合は、そのタイミングで改めて返済シミュレーションを行い、新しい返済プランを立てることが重要です。

経営不振はビジネスローンを組んで乗りきろう

様々な影響を受けて一時的に経営不振になったしまったとしても、ビジネスローンを利用することで資金を確保できます。

金利を上乗せして返済しないといけないなどのデメリットがある場合もありますが、そもそも事業が安定しなければ売り上げを出すことも困難です。

まずはビジネスローンで資金を調達し、事業を安定させたうえで返済を行えば、経営難も乗り切れるはずです。

【最短即日・個人事業主もOK!】

資金繰りに困ったら「AGビジネスサポート」の無担保ビジネスローンがおすすめ。

銀行融資ではないため、銀行融資を断られた方でもビジネスローンを組める可能性は非常に高いです。

また、AGビジネスサポートなら原則無担保・無保証で即日融資を受けることができます!

※AGビジネスサポートは法人・個人事業主を対象としたビジネスローンです。